La volatilità può essere un segno di correzione del mercato,

I titoli globali sono entrati in territorio di correzione per la prima volta in quasi due anni. Il fattore scatenante più comunemente citato è l'aumento della paura per l'aumento dei tassi e dell'inflazione, ironicamente guidato da forti risultati economici. Mentre drammatico, soprattutto in considerazione dell'assenza di movimenti ribassisti significativi nell'ultimo anno, l'S&P 500 è inferiore di appena il 4% circa per l'anno ed è relativamente in linea con i livelli di novembre. Di venerdì, Il presidente Trump ha firmato un accordo di bilancio che aumenta la spesa per l'esercito e pone fine a un altro breve arresto del governo.

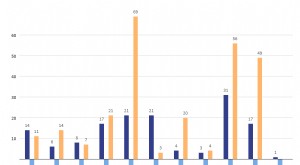

Resi settimanali:

S&P500:2, 620 (-5,2%)

FTSE All-World ex USA:(-5,3%)

Rendimento del Tesoro USA a 10 anni:2,83% (-0,01%)

Oro:$ 1, 316 (-1,2%)

EUR/USD:$1,224 (-1,8%)

Eventi principali:

- Lunedì – I mercati azionari statunitensi sono diminuiti di circa il 4%, portando a gravi perdite per alcuni hedge fund che scommettono contro la volatilità. Alcuni robo-advisor e broker di sconti hanno segnalato interruzioni del sito.

- Lunedì – Bitcoin è sceso sotto $ 7, 000, avvicinandosi a un calo del 67% dal suo picco ad un certo punto.

- Martedì – SpaceX ha lanciato con successo il Falcon Heavy Rocket.

- Mercoledì - Tesla ha riportato una perdita operativa più ristretta del previsto e ha affermato che stava facendo buoni progressi nel ridimensionamento della produzione di Model3. Ancora, le azioni sono diminuite.

- Giovedì – Qualcomm ha rifiutato l'offerta addolcita da 120 miliardi di dollari di Broadcom, ma ha detto che era aperto alle discussioni.

- Giovedì – Il Dow Jones è entrato in territorio di correzione per la prima volta in due anni.

- Venerdì - Il presidente Trump ha firmato un accordo di bilancio di due anni che include un aumento delle spese militari.

La nostra opinione:

La volatilità è riemersa dagli abissi ei titoli sono entrati in territorio di correzione ufficiale (in calo di oltre il 10%). Sembra particolarmente estremo perché l'ultimo anno è stato così calmo, ma questa è in realtà la quinta correzione di questo mercato rialzista. Se le azioni non fossero volatili, non sarebbe possibile per loro generare una creazione significativa di ricchezza a lungo termine.

Non c'è modo di sapere se l'attività di mercato recente si svolgerà come una correzione tipica, un mercato orso completo, o solo come un breve blip prima di caricare nuovi massimi (come la Brexit o i primi timori della Corea del Nord). Tutti sono ragionevolmente probabili e non abbiamo una previsione ufficiale. Ma una correzione tipica sembra il risultato più probabile. I veri mercati ribassisti di solito iniziano lentamente. Se guardi al 2000 o al 2007, si sono ribaltati piuttosto tranquillamente per un po' prima di accelerare. Non hanno preso il via con una brusca caduta. Come regola generale, due terzi del danno in un mercato ribassista arriva nell'ultimo terzo del tempo. Questo è uno dei motivi per cui cercare di cronometrare il massimo è in genere inutile.

Ironia della sorte, la ragione più citata per le recenti vendite è che la forte economia e il mercato del lavoro possono portare a inflazione o aumenti dei tassi. Un aumento dei tassi di interesse sarebbe un driver ribassista ed è un probabile vento contrario, ma i tassi rimangono bassi rispetto agli standard storici. Il rendimento degli utili delle azioni è significativamente superiore a quello dei Treasury e suggerisce che le azioni possono sopportare aumenti moderati del rendimento delle obbligazioni.

Detto tutto questo, il mercato ha dovuto subire una correzione e quelli possono essere molto più spiacevoli di quelli che abbiamo visto finora. Le correzioni generalmente significano un calo dal 10% al 20% e spesso impiegano mesi o trimestri per riprendersi, non giorni o settimane.

La cosa più importante che facciamo per i nostri clienti è aiutarli a costruire un pensiero, piano finanziario basato sui dati. Come parte di ciò, costruiamo e manteniamo portafogli efficienti progettati strategicamente attorno a obiettivi di crescita e flusso di cassa. Cerchiamo di evitare il market timing, mantengono allocazioni disciplinate e sono spietati riguardo alla minimizzazione delle tasse. Come mai? Riteniamo che questo offra le migliori possibilità di risultati positivi a lungo termine.

Focalizzata sul lungo termine o no, è naturale essere emotivi nei periodi di ribasso del mercato. La vendita di panico è raramente una buona idea, ma se gli ultimi giorni hanno fatto capire a qualcuno di aver sopravvalutato la propria tolleranza al rischio o di aver bisogno di un approccio di investimento più olistico, è ancora un ottimo momento per adeguarsi alla giusta strategia adeguatamente diversificata.

investire

- Strategie intelligenti per un mercato ribassista

- Investimenti immobiliari - Gestione della volatilità del mercato

- Come investire denaro in un mercato orso

- Come reagire durante la volatilità del mercato

- Guida alla sopravvivenza del mercato degli orsi

- Analisi settimanale del mercato:i mercati vedono una volatilità continua

- La diversificazione è la chiave per superare la volatilità del mercato

- Prepararsi al ritorno della volatilità del mercato

- Come identificare una correzione del mercato azionario

- Che cos'è un mercato rialzista rispetto a un mercato ribassista? Non si tratta solo di prezzi

-

Come prepararsi per una correzione del mercato azionario

Come prepararsi per una correzione del mercato azionario Investire nel mercato azionario può essere una decisione finanziaria estremamente redditizia se giochi bene le tue carte, ma per farlo, devi sapere una o due cose su come funziona il mercato azionario...

-

Cos'è un mercato orso?

Cos'è un mercato orso? Il mercato dei titoli non può salire per sempre. Alla fine i prezzi inizieranno a scendere. Chiamiamo questo periodo di declino un mercato ribassista. Non è la fine del mondo per gli investitori, ma è...