Che cosa sono le azioni del Tesoro?

Offrire azioni al pubblico è spesso un modo efficace per raccogliere capitali, ma ci sono momenti in cui una società potrebbe voler regnare sul numero di azioni che circolano sul mercato aperto. Ogni azienda ha una quantità autorizzata di azioni che può emettere legalmente.

Di tale importo, il numero totale di azioni possedute dagli investitori, compresi i funzionari e gli addetti ai lavori della società (i proprietari di azioni vincolate), è noto come le azioni in circolazione. Il numero disponibile solo al pubblico per l'acquisto e la vendita è noto come float.

Le azioni proprie (conosciute anche come azioni proprie) sono la parte di azioni che una società detiene nel proprio tesoro. Potrebbero provenire da una parte del flottante e delle azioni in circolazione prima di essere riacquistate dalla società o potrebbero non essere mai state emesse al pubblico.

Punti chiave

- Le azioni proprie sono la parte delle azioni di una società che sono detenute dal suo tesoro e non disponibili al pubblico.

- Le azioni proprie possono provenire dal flottante di una società prima di essere riacquistate o da azioni che non sono state affatto emesse al pubblico.

- Non ci sono vantaggi nell'avere azioni proprie in quanto non hanno diritto di voto né pagano distribuzioni.

- I vantaggi di avere azioni proprie per una società includono la limitazione della proprietà esterna e la disponibilità di azioni di riserva da emettere al pubblico in futuro nel caso in cui sia necessario aumentare il capitale.

Cosa succede alle azioni del Tesoro?

Quando un'impresa riacquista le proprie azioni, tali azioni diventano “azioni proprie” e vengono dismesse. In sé e per sé, le azioni proprie non hanno molto valore. Questi titoli non hanno diritto di voto e non pagano alcuna distribuzione.

Però, in determinate situazioni, l'organizzazione può trarre vantaggio dalla limitazione della proprietà esterna. Riacquistare azioni aiuta anche ad aumentare il prezzo delle azioni, fornire agli investitori una ricompensa immediata.

Una società può decidere di detenere azioni proprie a tempo indeterminato, ripubblicarli al pubblico, o addirittura cancellarli.

autorizzato, Rilasciato, e azioni eccezionali

Per comprendere meglio le azioni proprie, è importante conoscere alcuni termini correlati. Quando un'impresa viene costituita per la prima volta, il suo statuto citerà un numero specifico di azioni autorizzate. Questa è la quantità di azioni che la società può vendere legalmente agli investitori.

Quando l'organizzazione si sottopone a un'offerta pubblica di azioni, spesso metterà sul blocco dell'asta un numero di azioni inferiore a quello pienamente autorizzato. Questo perché la società potrebbe voler avere azioni di riserva in modo da poter raccogliere capitale aggiuntivo lungo la strada. Le azioni effettivamente vendute sono denominate azioni emesse.

Il bilancio di una società a volte farà riferimento a un altro termine:azioni in circolazione. Questa è la quota di azioni attualmente detenuta da tutti gli investitori. Il numero di azioni in circolazione viene utilizzato per calcolare metriche chiave come l'utile per azione.

Il numero di azioni emesse e di azioni in circolazione è spesso lo stesso. Ma se la società effettua un riacquisto, le azioni designate come azioni proprie sono emesse, ma non più eccezionale. Inoltre, se la direzione alla fine decide di ritirare le azioni proprie, l'importo non si considera più emesso, o.

Perché riacquistare azioni?

Ci sono una serie di ragioni per cui un'azienda cercherà di ridurre la sua eccezionale offerta di azioni, sia attraverso un'offerta pubblica di acquisto agli attuali azionisti, che possono accettare o rifiutare il prezzo proposto, sia acquistando quote frammentarie sul mercato aperto. La spiegazione che le aziende in genere offrono è che ridurre la quantità di azioni in circolazione aumenta il valore per gli azionisti. Questo ha senso. Con meno azioni in circolazione, ogni azione vale di più.

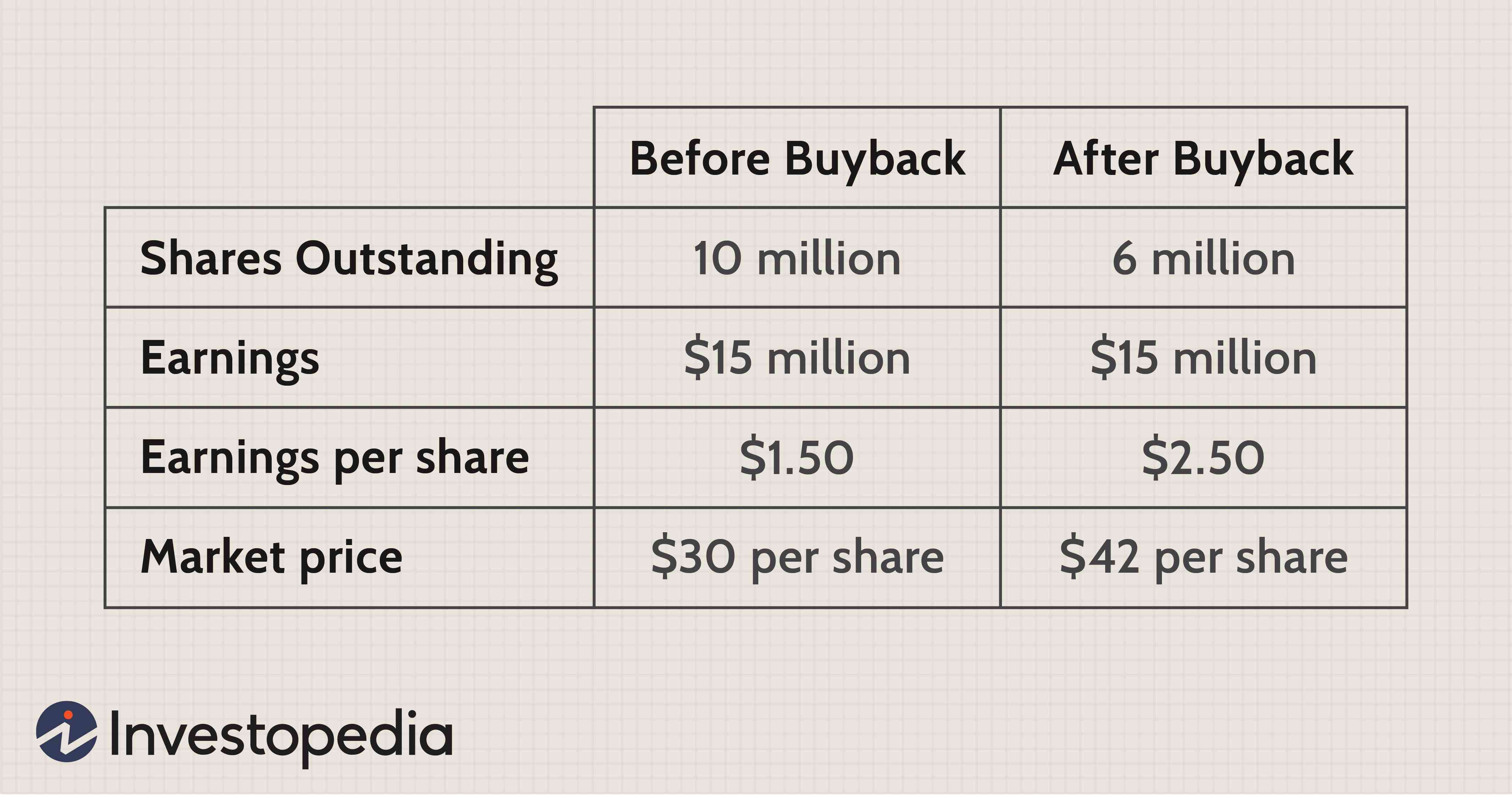

Prendi come esempio Upbeat Musical Instruments Co., che viene scambiato sul mercato a $ 30 per azione. La società ha attualmente 10 milioni di azioni in circolazione ma decide di riacquistarne 4 milioni, che diventano azioni proprie. I guadagni annuali della società di $ 15 milioni non sono influenzati dalla transazione, quindi la cifra dell'utile per azione di Upbeat passa da $ 1,50 a $ 2,50. Naturalmente, le restanti azioni comanderanno un prezzo proporzionalmente superiore al suo prezzo di mercato attuale.

Poiché un riacquisto aumenta il prezzo delle azioni, è un'alternativa per premiare gli investitori con un dividendo in contanti. In precedenza, i riacquisti offrivano un chiaro vantaggio fiscale perché i dividendi erano tassati al più alto livello di "reddito ordinario" negli Stati Uniti. Ma negli ultimi anni, dividendi e plusvalenze sono stati tassati alla stessa aliquota, tutto tranne che eliminando questo vantaggio.

Oltre a rendere felici gli investitori, le società possono avere altri motivi per consolidare la proprietà. Per esempio, con dirigenti qualificati e molto richiesti, una società può offrire stock option come un modo per addolcire il proprio pacchetto di compensazione. Accumulando azioni proprie, hanno i mezzi per fare bene su questi contratti lungo la strada.

I riacquisti rappresentano anche una strategia difensiva per le aziende mirate a un'acquisizione ostile, ovvero uno che il team di gestione sta cercando di evitare. Con meno azionisti, diventa più difficile per gli acquirenti acquisire la quantità di azioni necessaria per mantenere una posizione di maggioranza.

Se questo è l'obiettivo del management, può scegliere di mantenere le azioni proprie nei suoi libri, magari sperando di venderle in seguito a un prezzo più alto, o semplicemente ritirarle.

Contabilità per azioni proprie

Sebbene gli investitori possano beneficiare di un aumento del prezzo delle azioni, l'aggiunta di azioni proprie indebolirà, almeno nel breve termine, il bilancio della società.

Per capire perché questo è il caso, considerare l'equazione contabile di base:

Attività−Passività=Patrimonio dell'Azionista \text{Attività} - \text{Passività} =\text{Patrimonio netto} Risorse − Passività = Patrimonio dell'Azionista

L'organizzazione deve pagare le proprie azioni con un bene (contanti), riducendo così il proprio patrimonio di un importo equivalente.

Emissione di azioni ordinarie

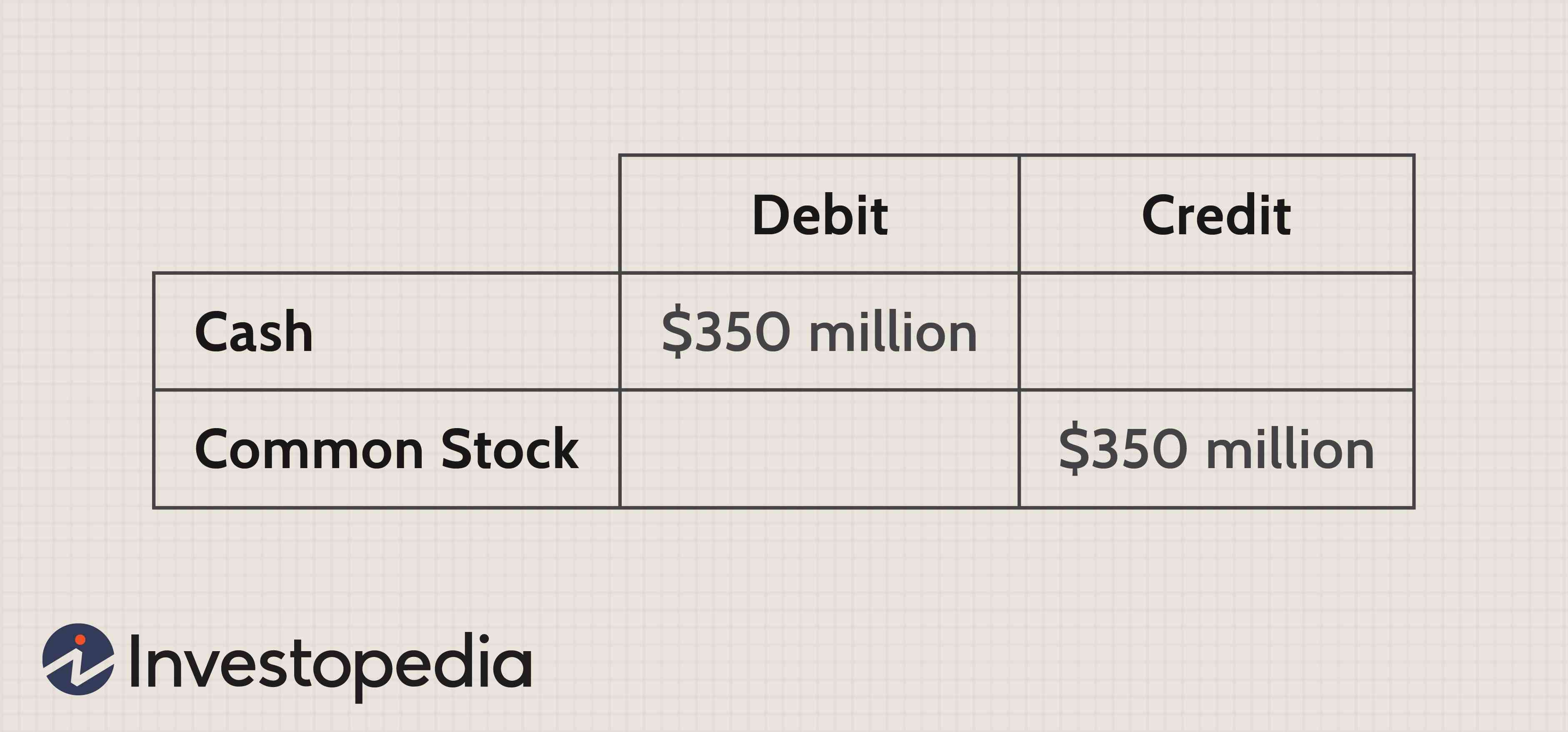

Diamo un'altra occhiata a Upbeat Musical Instruments. Se la società ha originariamente venduto 10 milioni di azioni per 35 dollari ciascuna, la transazione apparirà come segue. L'importo che riceve sarebbe un addebito su "Cash" e un credito su "Common Stock".

Acquisizione di azioni proprie

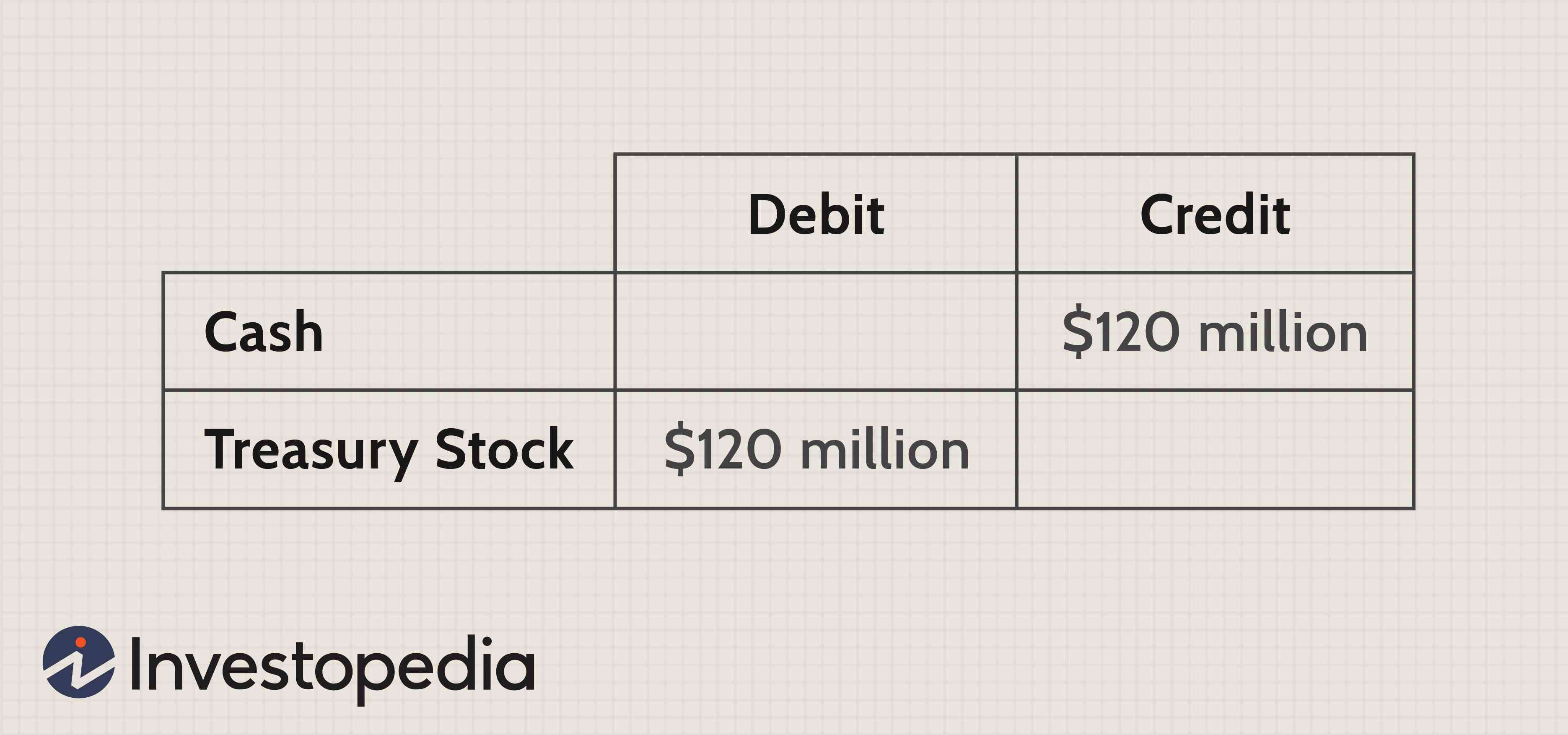

Seguendo l'esempio sopra, diciamo che la società decide di riacquistare 4 milioni di queste azioni al prezzo di mercato attuale:$ 30 per azione. La transazione costerà Upbeat 120 milioni di dollari, che viene accreditato a "Cash". Addebita "Azioni proprie" - che appare nella sezione "Patrimonio netto" come detrazione - per lo stesso importo.

Riemissione di azioni proprie con profitto

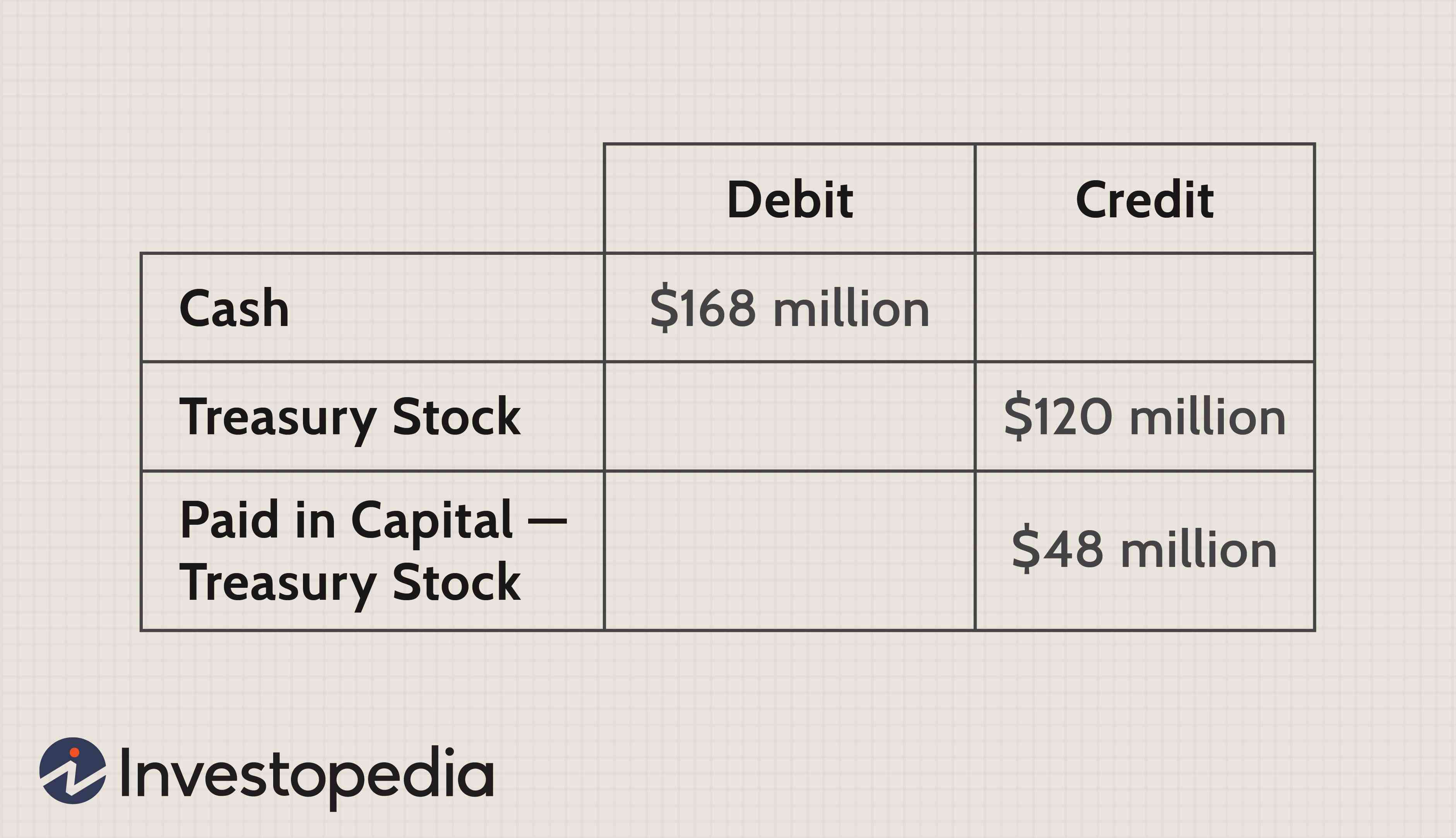

In molti casi, una società manterrà queste azioni proprie per scopi strategici o deciderà di ritirarle. Ma immagina che le azioni di Upbeat salgano fino a $ 42 per azione, e l'azienda vuole venderlo con profitto.

I proventi della transazione si traducono in un debito di $ 168 milioni in contanti (4 milioni di azioni riacquistate x $ 42 per azione). Perché tutte le azioni proprie sono liquidate, l'intero saldo di $ 120 milioni viene riaccreditato. I restanti 48 milioni di dollari rappresentano un guadagno rispetto al prezzo di acquisizione. Questo importo è un credito di 48 milioni di dollari su un conto chiamato "Paid in Capital—Treasury Stock".

Riemissione di azioni proprie in perdita

Questo sembra essere uno scenario piuttosto roseo per l'organizzazione. Ma cosa succede se la società dovesse invece vendere quegli stessi 4 milioni di azioni a $ 25, un importo inferiore al suo costo di acquisizione?

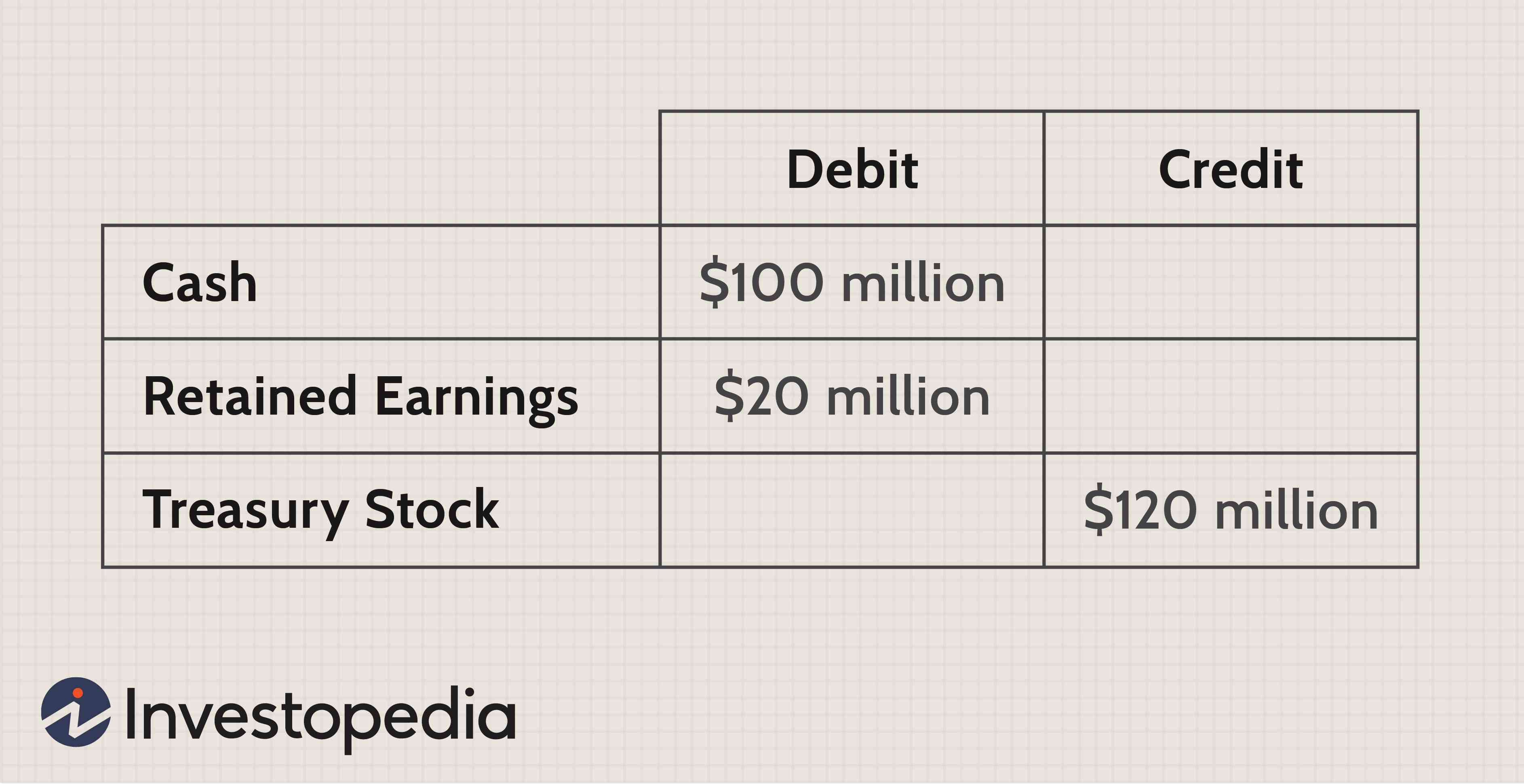

Poiché il conto è esaurito, "Azioni del Tesoro" otterrebbe comunque un credito di $ 120 milioni. Ma a causa del prezzo delle azioni più basso, l'addebito in contanti è di soli 100 milioni di dollari. "Utili non distribuiti" vengono addebitati i restanti $ 20 milioni, riflettendo la perdita del patrimonio netto.

La linea di fondo

Ridurre il numero di azioni in circolazione può servire a una serie di obiettivi importanti, dall'impedire acquisizioni aziendali indesiderate alla fornitura di forme alternative di retribuzione dei dipendenti. Per un investitore attivo, è importante capire come l'acquisizione di azioni proprie influisca sui principali dati finanziari e sulle varie voci di bilancio.

Commercio di azioni

- Che cos'è la performance delle azioni?

- Che cos'è lo stock autorizzato?

- Che cosa sono le azioni dei fondatori?

- Che cos'è lo stock limitato?

- Che cos'è un titolo?

- Mettere allo scoperto un'azione:cos'è la vendita allo scoperto?

- Cosa sono le azioni del Tesoro?

- Frazionamento azionario

- Cosa sono le azioni ordinarie?

- Che cos'è la diluizione delle scorte?

-

Che cos'è un'azione in sovrappeso?

Che cos'è un'azione in sovrappeso? Un titolo sovrappeso Azioni ordinarie Le azioni ordinarie sono un tipo di titolo che rappresenta la proprietà del capitale di una società. Ci sono altri termini, come condivisione comune, condivisione...

-

Che cos'è un indice azionario?

Che cos'è un indice azionario? Un indice azionario, chiamato anche indice azionario o indice di borsa, consiste di azioni costitutive utilizzate per fornire unindicazione di uneconomia, mercato, o settore. Un indice azionario è com...