Segnali di avvertimento di un'azienda in difficoltà

In qualità di consulente finanziario, è tua responsabilità fiduciaria tenere d'occhio gli investimenti del tuo cliente ed essere alla ricerca di investimenti che potrebbero fallire. Scopri come determinare se un'azienda è sull'orlo del fallimento o è diretta verso alcune gravi difficoltà finanziarie. È anche un gioco da ragazzi imparare ad analizzare anche i guadagni.

1:48Segnali di avvertimento di un'azienda in difficoltà

Diminuzione di contanti o perdite

Le aziende che perdono denaro trimestre dopo trimestre bruciano velocemente i loro soldi. Assicurati di rivedere il bilancio dell'azienda e il suo rendiconto finanziario per determinare come viene speso il denaro. Anche, confrontare i flussi di cassa correnti e le disponibilità liquide con lo stesso periodo dell'anno precedente per determinare se c'è una tendenza.

Se la società sta bruciando liquidità a causa dell'aumento delle attività di investimento, potrebbe significare che l'azienda sta investendo nel suo futuro. Però, se sul rendiconto finanziario, la società sta consumando liquidità nelle sue attività operative come dimostrato da una liquidità negativa dalle operazioni, potrebbe essere una preoccupazione. Anche, attenzione ai grandi aumenti di liquidità perché la società ha venduto attività a lungo termine che si riflettono come flussi di cassa in entrata da attività di investimento. Se hanno fatto questo, hanno venduto un'attività generatrice di entrate per iniezioni di liquidità a breve termine, ma i flussi di cassa futuri potrebbero essere più deboli.

Le aziende dovrebbero anche avere utili non distribuiti, che è il denaro rimasto dopo aver guadagnato un profitto per un periodo. Effettivamente, RE è il conto di risparmio per le aziende che accumulano profitti nel tempo da utilizzare per reinvestire nell'azienda, emettere dividendi, o riacquistare azioni. Se RE non è in aumento o inesistente, in assenza di dividendi e riacquisti, l'azienda non è redditizia o se la cava a malapena.

Pagamenti di interessi in questione

Il conto economico di una società mostrerà quanto paga per onorare il proprio debito. L'azienda può continuare a perdere denaro e avere ancora abbastanza soldi per pagare gli interessi? Gli attuali aumenti delle entrate generano entrate sufficienti per soddisfare il debito della società?

Esistono parametri e indici che misurano la capacità di un'azienda di coprire i propri debiti.

Il tasso di copertura degli interessi, ad esempio, indica quanto bene gli utili di una società possono coprire le spese per interessi. Gli analisti in genere cercano un rapporto maggiore di 1,5x.

Il rapporto corrente (o rapporto di cassa) è un altro calcolo che aiuta a determinare la capacità di un'azienda di pagare le obbligazioni di debito a breve termine. È calcolato dividendo le attività correnti per le passività correnti. Un rapporto superiore a uno indica che un'azienda avrà un'alta probabilità di essere in grado di estinguere il proprio debito, invece, un rapporto inferiore a uno indica che una società non sarà in grado di estinguere il proprio debito. Può essere utilizzato anche il rapporto acido-test, la differenza è l'esclusione delle rimanenze e dei risconti dall'attivo circolante.

Cambio di auditor

Tutte le società pubbliche devono far verificare i propri libri contabili da una società di revisione contabile esterna. E mentre non è raro che le aziende cambino azienda di tanto in tanto, il licenziamento improvviso di un revisore o di una società di revisione contabile senza motivo apparente dovrebbe sollevare bandiere rosse. Di solito è un segno che c'è un disaccordo su come contabilizzare le entrate o un conflitto con i membri del team di gestione. Né è un buon segno.

Anche, rivedere la relazione del revisore che è inclusa nella relazione annuale della società (il 10-K). I revisori sono tenuti a fornire una relazione che concluda se le informazioni sono state presentate in modo corretto, e descrive accuratamente la situazione finanziaria dell'azienda, almeno al meglio delle loro conoscenze. Però, se un revisore si chiede se la società ha la capacità di continuare a funzionare "in continuità aziendale" o rileva qualche altra discrepanza nelle pratiche contabili, in particolare come registra le entrate, che dovrebbe anche servire come un serio segnale di avvertimento.

Taglio del dividendo

Le aziende che riducono, o eliminare, i loro pagamenti di dividendi agli azionisti non sono necessariamente sull'orlo del fallimento. Però, quando le aziende attraversano momenti difficili, i dividendi sono di solito uno dei primi elementi ad andare. È improbabile che il management tagli un dividendo a meno che non sia assolutamente necessario, poiché è probabile che qualsiasi taglio faccia scendere significativamente il prezzo delle azioni della società. Di conseguenza, considera eventuali tagli ai dividendi o l'eliminazione di un dividendo come un segno che si prospettano tempi difficili.

È importante considerare altre prove a sostegno per determinare se un taglio dei dividendi sta segnalando tempi bui per un'azienda. Vale a dire, attenzione alla diminuzione o alla variazione della redditività, il rendimento del dividendo rispetto ad altre società dello stesso settore, e flusso di cassa libero negativo. Anche gli investitori saggi sono cauti; assicurati che il tuo dividendo non sia a rischio .

Defezioni del top management

Tipicamente, quando le cose stanno precipitando seriamente per un'azienda, i membri più anziani del team di gestione partono per lavorare in un'altra azienda. Intanto, Gli attuali dipendenti con minore anzianità prenderanno il posto dei dirigenti. Se le defezioni manageriali sono costanti, raramente è una buona notizia.

Grande vendita da insider

Gli investitori di denaro intelligente, intendendosi titolari istituzionali ed esecutivi del titolo, in genere scaricano le loro azioni prima di una dichiarazione di fallimento o di tempi davvero difficili. Stai alla ricerca di insider selling.

Però, durante il normale svolgimento dell'attività, alcuni addetti ai lavori possono vendere le azioni di volta in volta. Essenzialmente, dovresti prestare attenzione a transazioni insolitamente grandi o frequenti, in particolare quelli che si verificano durante o intorno al momento in cui vengono rilasciate notizie negative.

Vendita di prodotti di punta

Se stavi attraversando dei momenti difficili, probabilmente attingeresti ai tuoi risparmi. E quando sei passato attraverso questo, probabilmente prenderesti in considerazione la vendita di alcuni dei tuoi beni per raccogliere fondi. Ma non venderesti i tuoi ricordi personali a meno che non fosse necessario. Bene, la stessa logica si applica a un'azienda. Così, se vedi l'azienda svendere un'importante divisione o linea di prodotti per raccogliere denaro, attento!

Tagli ai vantaggi

Le aziende cercheranno di fare tagli profondi nei loro benefici per la salute, piani pensionistici, o altri vantaggi nei momenti difficili. Tagli profondi e improvvisi, in particolare quando si verificano in concomitanza con uno qualsiasi degli altri problemi sopra menzionati, sono un segno che potrebbero esserci dei problemi.

La linea di fondo

Non è raro che le aziende incontrino dossi sulla strada e debbano stringere la cinghia. Però, se un'azienda sta stringendo eccessivamente quella cinghia, o se si verifica più di uno degli scenari di cui sopra, attenzione. Guarda questi articoli per essere in un comunicato stampa o nel prospetto annuale.

Articoli in Evidenza

- Come trovare i dividendi sui rendiconti finanziari

- Come calcolare la velocità di combustione

- L'importanza del flusso di cassa operativo

- Posizione di cassa

- 10 segnali di pericolo di crollo immobiliare

- 5 segnali di allarme di una truffa sui prestiti personali

- 3 segni che la tua pensione è in difficoltà

- Individuazione di aziende che potrebbero essere in difficoltà

- Aziende di vacche da mungere (e come trovarle)

- 3 segni che un titolo Story può raggiungere il suo potenziale

-

Che cos'è Contabilità clienti (AR)?

Che cos'è Contabilità clienti (AR)? Contabilità clienti (AR) rappresenta le vendite a credito di unazienda, che non sono ancora stati raccolti dai suoi clienti. Le aziende consentono ai propri clienti di pagare beni e servizi in un ragi...

-

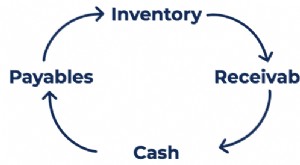

Che cos'è il ciclo di conversione in contanti?

Che cos'è il ciclo di conversione in contanti? Il Cash Conversion Cycle (CCC) è una metrica che mostra la quantità di tempo impiegata da unazienda per convertire i propri investimenti in inventarioInventoryInventory è un conto corrente che si trov...