Emittenti di obbligazioni

Le obbligazioni sono emesse come forme di debito negoziabileSenior DebtSenior Debt è denaro dovuto da una società che ha i primi crediti sui flussi di cassa della società. È più sicuro di qualsiasi altro debito, come il debito subordinato. L'emittente dell'obbligazione è il mutuatario, mentre l'obbligazionista o l'acquirente è il prestatore. Alla scadenza del prestito, gli emittenti di obbligazioni rimborsano all'obbligazionista il valore principaleValore nominaleIl valore nominale è il valore nominale o nominale di un'obbligazione, o magazzino, o cedola come indicato su un'obbligazione o un certificato azionario. È un valore statico.

Esistono molti tipi di emittenti obbligazionari:

- Aziende

- Governi

- Entità sovranazionali

- Regioni e Comuni

- Progetti e SPV

Emittenti obbligazionari:imprese

Il tipo più comune di obbligazioni sono emesse da imprese. Le imprese emettono obbligazioni quando richiedono fondi per finanziare progetti o capitale circolanteNet Working CapitalNet Working Capital (NWC) è la differenza tra le attività correnti di una società (al netto della liquidità) e le passività correnti (al netto del debito) nel suo bilancio. gamma tra l'intero spettro dei rating obbligazionari, come previsto dal rating board di S&PS&P – Standard and Poor'sStandard &Poor's è una società di intelligence finanziaria americana che opera come divisione di S&P Global. S&P è leader di mercato nel, Per esempio.

Le imprese possono anche emettere diverse classi di obbligazioni, con caratteristiche di legame differenti. Di conseguenza, un'impresa con un rating creditizio specifico può avere emissioni obbligazionarie che non sono necessariamente in linea con tale rating creditizio. Per esempio, Hershey's può emettere obbligazioni con rating AA, anche se la società stessa è interamente classificata come società AAA.

I pagamenti di cedole da obbligazioni solide possono essere pagati tramite operazioni regolari, o altre fonti indirette, come le linee di credito Che cos'è il debito rotativo - Guida e spiegazione Il debito rotativo è indicato anche come linea di credito (LOC). Un debito rotativo non ha un importo di pagamento fisso ogni mese. Gli addebiti si basano sull'effettivo saldo del prestito. Lo stesso vale per il calcolo del tasso di interesse; dipende dal saldo totale in essere del prestito., debito revolvingRevolving DebtUn debito revolving (un "revolver", noto anche come linea di credito, o LOC) non prevede pagamenti mensili fissi. Si differenzia da un pagamento fisso o un prestito a termine che ha una struttura di saldo e pagamento garantita. Anziché, i pagamenti del debito rotativo si basano sul saldo del credito ogni mese., o anche più legami.

Emittenti obbligazionari:Governi

Il secondo tipo più comune di obbligazioni sono emesse dai governi. Il Buono del Tesoro degli Stati Uniti è un ottimo esempio di questo tipo di emittente di obbligazioni. I rating dei titoli di stato sono generalmente molto alti, sebbene ciò possa dipendere dallo specifico governo che emette l'obbligazione. Un'obbligazione emessa dal governo di un paese in via di sviluppo sarà naturalmente più rischiosa e con rating inferiore rispetto a un'obbligazione emessa da un paese sviluppato.

Il Buono del Tesoro USA è un'obbligazione con rating molto elevato, tale che i rendimenti su queste obbligazioni sono spesso presi come tasso privo di rischio quando si eseguono calcoli finanziari, ad esempio il calcolo del costo del capitale.Return on Equity (ROE)Il Return on Equity (ROE) è una misura della redditività di un'azienda che prende il rendimento annuo di un'azienda (utile netto) diviso per il valore del suo patrimonio netto totale (cioè 12%) . Il ROE combina il conto economico e lo stato patrimoniale mentre l'utile netto o l'utile viene confrontato con il patrimonio netto. sotto il CAPMCapital Asset Pricing Model (CAPM) Il Capital Asset Pricing Model (CAPM) è un modello che descrive la relazione tra rendimento atteso e rischio di un titolo. La formula CAPM mostra che il rendimento di un titolo è uguale al rendimento privo di rischio più un premio di rischio, sulla base della beta di quel titolo.

I pagamenti delle cedole per i titoli di stato sono generalmente pagati dalle entrate del governo, come le tasse.

Emittenti Obbligazionari:Enti Sovranazionali

Le entità sovranazionali si riferiscono a entità globali che non hanno sede in una nazione specifica. Più specificamente, un'entità sovranazionale ha membri che esistono in più paesi. Esempi di entità sovranazionali che emettono obbligazioni sono la Banca mondiale o la Banca europea per gli investimenti. Come i titoli di stato, queste obbligazioni hanno in genere un rating piuttosto elevato.

Un ente sovranazionale può emettere obbligazioni per finanziare le sue operazioni, e pagare i pagamenti delle cedole attraverso i ricavi operativi.

Emittenti Obbligazionari:Regioni e Comuni

I comuni più piccoli possono emettere obbligazioni in una materia simile ai governi. Queste obbligazioni saranno solitamente valutate in modo simile al governo sovrano. Sebbene le obbligazioni stesse non siano emesse dal governo, sono tipicamente sostenuti dalla piena fede di quel governo.

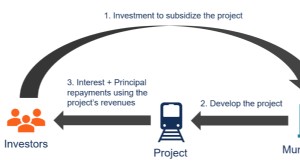

Emittenti Obbligazionari:Progetti Speciali e SPV

Imprese o governi possono emettere obbligazioni per progetti speciali o tramite società veicolo. Questi legami sono legati a un progetto specifico, come la costruzione di un'infrastruttura. I proventi delle obbligazioni vengono quindi utilizzati per finanziare quel progetto, e i pagamenti delle cedole e il capitale vengono pagati attraverso le entrate del progetto.

Scopri di più:

- Prezzo delle obbligazioniPrezzo delle obbligazioniIl prezzo delle obbligazioni è la scienza del calcolo del prezzo di emissione di un'obbligazione in base alla cedola, valore nominale, rendimento e termine alla scadenza. Il prezzo delle obbligazioni consente agli investitori

- Trading a reddito fissoCommercio a reddito fissoIl trading a reddito fisso comporta l'investimento in obbligazioni o altri strumenti di sicurezza del debito. I titoli a reddito fisso hanno diversi attributi e fattori unici che

- Debt Capital MarketsDebt Capital Markets (DCM)I gruppi Debt Capital Markets (DCM) sono responsabili di fornire consulenza direttamente agli emittenti aziendali sull'aumento del debito per acquisizioni, rifinanziamento del debito esistente, o ristrutturazione del debito esistente. Questi team operano in un ambiente in rapida evoluzione e lavorano a stretto contatto con un partner di consulenza

- Tranche obbligazionarie Tranche obbligazionarie Le tranche obbligazionarie sono solitamente porzioni di titoli garantiti da ipoteca che vengono offerti contemporaneamente e che in genere comportano livelli di rischio diversi, ricompense, e scadenze. Per esempio, Le obbligazioni ipotecarie collateralizzate (CMO) sono strutturate con una serie di tranche che maturano in date diverse, comportano diversi livelli di rischio, e pagare tassi di interesse diversi.

Articoli in Evidenza

- Che cos'è la dismissione di un'obbligazione?

- Cosa sono le obbligazioni?

- Cos'è un Callable Bond?

- Cos'è un Celebrity Bond?

- Che cos'è un'obbligazione convertibile?

- Cos'è un Green Bond?

- Che cos'è un legame?

- Spiegazione dei legami di completamento

- Uno sguardo ai titoli di Stato

- Obbligazioni vs Fondi Obbligazionari

-

Che cos'è un'obbligazione delle entrate?

Che cos'è un'obbligazione delle entrate? Unobbligazione di ricavo è un tipo di obbligazione municipale in cui il rimborso dellobbligazione è garantito principalmente dai ricavi desercizioRevenueRevenue è il valore di tutte le vendite di beni...

-

Che cos'è un legame sovrano?

Che cos'è un legame sovrano? Unobbligazione sovrana è un titolo di debito emesso dal governo nazionaleTitolo di debitoUn titolo di debito è qualsiasi debito che può essere acquistato o venduto tra le parti sul mercato prima della...