Hedge fund dalla crisi finanziaria:dal boom al fallimento

Cosa sono gli hedge fund?

Gli hedge fund sono investimenti alternativi. Proprio come i fondi comuni di investimento, utilizzano il capitale in comune per effettuare investimenti in attività liquide. I gestori di hedge fund in genere identificano le opportunità di mercato per generare rendimenti per i propri investitori utilizzando strategie di investimento altamente aggressive. Ciò rende questi fondi molto più rischiosi dei fondi comuni di investimento e di altri veicoli di investimento tradizionali.

I loro livelli minimi di investimento significativi e le commissioni oltraggiose eliminano tutti tranne la clientela più ricca. Ciò significa che sono aperti solo a investitori accreditati, compresi gli investitori istituzionali e quelli con un patrimonio netto elevato.

Il primo hedge fund è stato lanciato da A.W. Jones &Company nel 1949 quando il sociologo A.W. Jones ha raccolto $ 100, 000. Ha usato i soldi mantenendo posizioni azionarie a lungo termine mentre vendeva allo scoperto altri. Come tale, Jones è diventato il primo gestore di denaro a sviluppare una partnership con gli investitori per combinare le vendite allo scoperto utilizzando la leva finanziaria e il rischio condiviso.

Questi investimenti hanno guadagnato popolarità negli anni '90 dopo che un certo numero di gestori di fondi comuni di investimento si è trasferito da solo per imitare il successo di Jones. Nonostante una serie di insuccessi, l'industria è cresciuta. Ma quando è arrivata la crisi finanziaria, gli hedge fund sono stati tra quelli più colpiti dalle ricadute. Ma sono stati loro una vittima della crisi o hanno contribuito a provocarla? Questo rimane oggetto di dibattito. Questo articolo esamina l'impatto della crisi finanziaria sul settore degli hedge fund e la sua posizione dopo il

Punti chiave

- Gli hedge fund sono investimenti alternativi destinati agli investitori accreditati.

- Una volta i beniamini di Wall Street, hanno attirato miliardi di dollari e hanno vantato ritorni stellari.

- La crisi finanziaria e la Grande Recessione che ne seguì misero un freno ai rendimenti degli hedge fund.

- Alcuni esperti affermano che l'industria era, in parte, da incolpare della crisi perché ha spinto investimenti rischiosi come i titoli garantiti da ipoteca.

- Sebbene gli hedge fund si stiano riprendendo, il settore è cambiato, con volumi record di deflussi e modifiche alle strutture tariffarie.

La crisi finanziaria e gli hedge fund

La crisi finanziaria non è avvenuta dall'oggi al domani. Era il risultato di anni di credito a buon mercato, standard di prestito sciolti, e iniziative rischiose da parte di gestori di investimenti e investitori affamati di rendimenti dopo lo scoppio della bolla delle dot-com. Insieme all'ambiente a basso tasso di interesse e all'ambiente di prestito lassista, i bassi prezzi delle case hanno incoraggiato i mutuatari ad alto rischio a diventare proprietari di case. Banche e gestori di fondi in bundle, confezionato, e hanno venduto i loro prestiti subprime in titoli garantiti da ipoteca (MBS) come investimenti.

Quando i prezzi delle case hanno iniziato a salire, tassi di interesse seguiti. I mutuatari subprime che non erano più in grado di permettersi le loro case hanno abbandonato i loro prestiti piuttosto che rifinanziarsi. Questi enormi default hanno creato un effetto domino sul mercato, causando il congelamento del mercato interbancario globale e il crollo del mercato azionario. Il credito si è prosciugato e alcune delle più grandi banche e società di investimento del mondo, compresi gli hedge fund, fallito a causa del loro ruolo in questi investimenti rischiosi.

Alcuni sostenitori sostengono che gli hedge fund non sono stati gli unici a essere responsabili della crisi. Ma altri li mettono esattamente alla radice della crisi, biasimandoli per aver risposto alle richieste degli investitori affamati di rendimento partecipando a questi investimenti ad alto rischio. Hanno citato segnali di pericolo, Compreso:

- l'imminente esplosione della bolla immobiliare

- aumento del rischio di investimenti esotici come MBS

- perdite dovute a investimenti in attività illiquide

E potrebbero non essersi sbagliati. I primi tre trimestri del 2008 hanno visto circa il 7% del settore degli hedge fund chiudere i battenti e più di tre quarti del settore hanno liquidato le proprie partecipazioni o posto restrizioni ai rimborsi.

Le società di hedge fund generalmente richiedono che il patrimonio netto di un investitore superi $ 1 milione.

Spostamenti su larga scala

La crisi ha causato ondate di mercato e gli hedge fund non sono stati immuni. Sebbene molti mercati abbiano recuperato in modo significativo, dovuto, in parte, allo stimolo del governo. Ma lo stesso non è stato applicato a questo settore. Infatti, la stragrande maggioranza di queste aziende non è stata in grado di produrre rendimenti nemmeno vicini a dove erano prima della crisi.

L'intero settore ha faticato rispetto ad altri mercati. I valori sono scesi a seguito della crisi finanziaria e non hanno mostrato segni di ripresa almeno fino al 2013. Il terzo trimestre del 2015 ha visto il più grande crollo dei deflussi netti dal 2008, per un importo di 95 miliardi di dollari. La ricerca mostra che l'industria è cresciuta del 2,8%, in media, tra il 2015 e il 2020. I rendimenti nel primo trimestre del 2021 sono stati i migliori dal 2006, poco meno dell'1% al 4,8%.

Un altro cambiamento passa attraverso le strutture tariffarie. Questi fondi storicamente aderivano al modello ventidue, addebitando il 2% del loro patrimonio totale e il 20% dei loro guadagni. Questo era accettabile prima della crisi perché i fondi in genere producevano rendimenti annuali a due cifre. Ma i rendimenti tutt'altro che stellari da allora non giustificano queste commissioni elevate.

Molti fondi stanno lottando per eguagliare i rendimenti dell'S&P 500, inducendo determinati fondi a modificare la struttura delle commissioni. Alcuni esperti prevedono che le aziende dovranno ripensare alle proprie commissioni per trattenere e attrarre nuovi investitori. Ciò potrebbe significare un calo a una commissione di gestione dell'1% e una commissione di performance del 15%, qualcosa su cui alcuni fondi stanno già lavorando.

Il settore degli hedge fund è cresciuto a 8, 405 aziende operative negli Stati Uniti, con un valore totale di 69 miliardi di dollari entro giugno 2020.

Dove ci lascia?

I cambiamenti normativi hanno attraversato il settore finanziario dopo la crisi. I legislatori hanno introdotto una legislazione che aumenterebbe la responsabilità e la trasparenza in questo settore, fino a quel momento in gran parte non regolamentato. Parti del Dodd-Frank Wall Street Reform and Consumer Protection Act, approvato negli Stati Uniti nel 2010, limitato il modo in cui le banche possono investire e negoziare su base speculativa. Alle banche è stato inoltre vietato qualsiasi coinvolgimento con gli hedge fund ai sensi della Volcker Rule.

Nonostante tutto il destino e l'oscurità, questo non significa che l'industria degli hedge fund sia morta. Molti investitori concentrano ancora la loro attenzione sui principali nomi dello spazio e le dichiarazioni trimestrali di alcuni dei più grandi nomi nella gestione del denaro non mancano mai di attirare l'interesse tra gli investitori di tutti i tipi. I primi cinque fondi al 30 giugno 2020, erano:

- Bridgewater Associates ($ 98,9 miliardi)

- Tecnologie rinascimentali ($ 70 miliardi)

- Gruppo di uomini (62,3 miliardi di dollari)

- Millennium Management (43,9 miliardi di dollari)

- Elliott Management (42 miliardi di dollari)

Secondo la ricerca, i primi sei mesi del 2017 sono stati forti per il settore. Una parte del settore degli hedge fund potrebbe essere stata in grado di generare forti profitti andando short sui metalli prima che le materie prime fossero duramente colpite dalle tensioni commerciali che coinvolgevano i principali gestori di denaro statunitensi, come Ken Griffin di Citadel, hanno mantenuto i loro eccezionali rendimenti anche durante la fase post-crisi.

Alcuni analisti ritengono che ciò rappresenti una speranza per il settore o che questo sia un segno che gli hedge fund stanno tornando. Man mano che gli investitori crescono sempre più interessati al basso costo, tipi di investimento spesso più stabili, come fondi negoziati in borsa (ETF) e fondi indicizzati, gli hedge fund hanno perso parte della posizione di rilievo di cui godevano prima del 2008, forse mai più indietro.

La linea di fondo

Indipendentemente dal ruolo svolto dagli hedge fund nella crisi finanziaria, non c'è dubbio che l'industria sia stata fortemente colpita dalle ricadute. Gli investitori hanno ritirato i loro soldi a causa delle perdite dovute alle strategie aggressive e rischiose adottate dai gestori di fondi.

Un tempo cari al settore per i loro ritorni da record, questi investimenti alternativi hanno faticato a tornare ai livelli precedenti. Ma cambia, comprese strutture tariffarie più basse e maggiore trasparenza, potrebbe suscitare un rinnovato interesse da parte degli investitori.

Hedge Fund

- Crisi finanziaria

- Hedge Fund e strategia Long/Short

- Impiego in Hedge Fund:un segno dei tempi

- Il fondo speculativo è finito?

- Le varie strategie degli hedge fund

- La grande crisi finanziaria 10 anni dopo:Bear Stearns acquisita da JPM

- Quali sono i più grandi hedge fund del mondo?

- I 10 più grandi fallimenti degli hedge fund

- Hedge Fund vs Private Equity Fund:qual è la differenza?

- Hedge Funds attivisti:segui il sentiero per il profitto

-

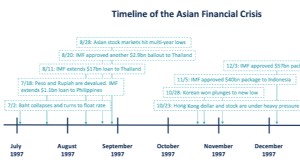

Cos'è la crisi finanziaria asiatica?

Cos'è la crisi finanziaria asiatica? La crisi finanziaria asiatica è una crisi causata dal crollo del tasso di cambio e dalla bolla monetaria. È iniziato in Thailandia nel luglio 1997 e ha travolto lest e il sud-est asiatico. La crisi fi...

-

L'ascesa degli investimenti alternativi

L'ascesa degli investimenti alternativi Durante il crollo delle dotcom del 2000, Stavo perdendo soldi in borsa come un campione. Ero un analista finanziario del secondo anno che ha avuto un grave caso di confusione mentale con un mercato ri...