Consulenza di investimento professionale (e perché dovresti ignorarla)

A gennaio, Ho accompagnato Kim ad un appuntamento con Paul, il suo consulente per gli investimenti da Edward Jones. Il fratello di Paul era il mio migliore amico alle elementari e alle medie, e abbiamo molti amici in comune. Mi sono seduto e ho ascoltato mentre Kim e Paul parlavano dei suoi investimenti e di come avrebbe dovuto investire per la pensione. non ho partecipato molto, anche se, perché questi sono i soldi di Kim, e non mi sembrava giusto per me assumere un ruolo attivo.

Ho fatto alcune domande sui fondi indicizzati, anche se. Il denaro di Kim è interamente in azioni individuali (come Apple) e costosi fondi portanti come VFCAX (Federated Clover Value Fund), che ha un rapporto di spesa dell'1,19 percento e un carico di vendita del 5,5 percento.

Paul ha sostenuto contro i fondi indicizzati, detto:

- I gestori di fondi comuni di investimento recuperano il carico di vendita (e l'elevato rapporto di spesa) in tempo in modo che, lungo termine, i fondi comuni di investimento a gestione attiva sovraperformano i fondi indicizzati. (Nota:gli studi dimostrano che, generalmente, questo non è vero.)

- Parte del motivo per cui le persone lo pagano per gestire i loro conti di investimento è perché li protegge dal prendere decisioni emotive sciocche sul mercato e li avverte di possibili opportunità.

in seguito, Ho chiesto a Kim cosa ne pensasse dell'incontro. Ha colto l'essenza delle cose, ma ho trovato molto confuso. Nessuna sorpresa. io sapere questa roba e ho ancora trovato confusa parte della presentazione.

"Cosa pensi che dovrei fare?" lei chiese.

"Bene, Penso ancora che dovresti essere in fondi indicizzati, " Ho detto, ma non l'ho spinto. Ancora, stiamo insieme da quasi due anni, ma non è che siamo sposati. Non mi sentivo a mio agio nel prendere questa decisione per lei.

Nelle prossime settimane, Ho scritto il capitolo sugli investimenti per il mio ebook. E poi ho riscritto il capitolo. E poi l'ho riscritto di nuovo. (Questo ebook vedrà finalmente la luce alla fine di aprile, a proposito.)

Come ho scritto, Mi sono reso conto che credo davvero che i fondi indicizzati siano il modo giusto per la maggior parte delle persone di investire. E non sono solo io. Warren Buffett ci crede, così come molti altri noti investitori. Le prove sono schiaccianti. Il modo più intelligente per la persona media di investire è investire tutti i propri soldi in un'ampia base, fondi indicizzati a basso costo e non toccarli mai. Fine della storia.

Incontra il nuovo consigliere — Come il vecchio consigliere

Tra gennaio e marzo, Kim ha cambiato lavoro. Il suo nuovo datore di lavoro contribuisce anche alla pensione, ma utilizza un consulente per gli investimenti diverso. La settimana scorsa, abbiamo incontrato il nuovo ragazzo, Evan. Questa volta, Ho chiesto a Kim come considerava il mio ruolo prima dell'incontro. “Voglio che tu parli, " lei disse. "Voglio che ti comporti come se fossi mio marito." Bene allora, OK.

L'incontro con Evan è iniziato proprio come l'incontro con Paul. Evan ha parlato di quanto Kim deve risparmiare per raggiungere i suoi obiettivi di pensionamento (risposta:molto!). Ha anche parlato di dove avrebbe dovuto mettere i soldi. È d'accordo con me che probabilmente è meglio non per aggirare gli investimenti esistenti di Kim (anche se non posso fare a meno di pensare che stiamo cadendo vittima di un errore dei costi irrecuperabili non passando ai fondi indicizzati). Ha raccomandato che tutti i suoi nuovi soldi andassero in nuovi fondi comuni di investimento che la sua azienda vende - fondi che trasportano carichi del 5,75 percento.

Nota: Questi fondi comuni di investimento provengono da fondi americani, e li conosco molto bene. Quando ero sposato, Kris ha investito molti dei suoi risparmi nella famiglia American Funds.)"Come vieni risarcito?" Ho chiesto.

“Ottima domanda, "Ha detto Evan. “Sono pagato dalle spese di vendita, dal carico iniziale dei fondi comuni di investimento. Una parte di questo va a me, una parte va alla mia azienda, e una parte va alla stessa società di fondi comuni”.

Dopo alcuni minuti di discussione su questi nuovi fondi, Ho deciso di parlare.

"Aspetto, " Ho detto. “Scrivo di soldi. Non sono un guru degli investimenti e non ho una formazione specifica, ma ho letto e scritto molto sugli investimenti negli ultimi anni. Tutto quello che ho letto dice che il soltanto indicatore affidabile della futura performance del fondo comune deriva dalle commissioni di un fondo. Più sono bassi, migliore sarà il rendimento del fondo in futuro".

“Potrebbe essere così, "Evan ha detto, “ma questa è solo una parte della storia. Con una corretta gestione, un fondo tradizionale può sovraperformare un fondo indicizzato. Oltretutto, i fondi indicizzati funzionano solo se sei in grado di controllare le tue emozioni. Gli studi dimostrano che la maggior parte degli investitori guadagna rendimenti molto inferiori a quelli del mercato perché fa scelte sbagliate sotto l'influenza dell'emozione".

"Sicuro, " Ho detto. "Lo studio Dalbar lo dimostra ogni anno". Cito questo studio più e più volte negli articoli e nei libri che scrivo. “Ma il comportamento degli investitori è solo una parte del problema. L'altra parte sono i costi”.

Evan protestò. Non l'ho biasimato. Il suo sostentamento è legato a questo. Oltretutto, Penso che creda davvero nei suoi fondi.

“Se Kim dovesse acquistare fondi indicizzati tramite Vanguard o Fidelity, come verresti risarcito?" Ho chiesto.

"Prenderei l'1 per cento, "Ha detto Evan.

"L'uno per cento in anticipo?" Ho chiesto. "O 1 per cento all'anno?"

“L'uno per cento all'anno, " Egli ha detto. Con il rapporto di spesa di circa lo 0,25 percento per un tipico fondo indicizzato, che le darebbe un costo dell'1,25 per cento all'anno. Che batte i rapporti di spesa dei fondi che Evan proponeva, soprattutto quando si tiene conto del carico di vendita del 5,75 percento.

Seguendo il mio consiglio

Al termine dell'incontro, Kim sorrise e strinse la mano di Evan. "Grazie per l'aiuto, " lei disse. "Torneremo a casa e scopriremo questo".

Siamo entrati nella porta accanto per bere un bicchiere di vino mentre ammiravamo il tempestoso fiume Willamette. "Cosa pensi che dovrei fare?" lei chiese.

“Vuoi sapere cosa? io farebbe se questo fosse mio soldi?" Ho chiesto.

"Sì, " lei disse.

"Primo, Contribuirei alla pensione quanto basta per ottenere la partita dal tuo capo. Lo metterei in un fondo indicizzato, e pagherei a Evan il suo 1% all'anno. non mi piace, ma questa è la tua migliore opzione per ottenere la partita dal lavoro. "

“Per tutto il resto, anche se, Investirei da solo. Non lo farei tramite Evan. Aprirei un conto presso Vanguard o Fidelity e pianificherei contributi mensili. Dice che devi mettere da parte $ 920 al mese per i prossimi 20 anni per avere l'equivalente di $ 50, 000 all'anno al momento della pensione. Fai quello. Ad essere onesti, Preferirei che non mi pagassi l'affitto o le utenze. Non ho bisogno di quei soldi. Preferirei che lo mettessi direttamente su un conto di investimento ogni mese. Sembrerà ancora che mi stai pagando l'affitto, ma andrà invece al tuo futuro. Ha senso?"

Kim annuì. “Lo fa, " lei disse, "ma ancora non mi piace." (Stiamo ancora studiando l'aspetto finanziario della nostra relazione. Vuole pagarle la metà delle cose, cosa che apprezzo, ma non voglio prenderle i soldi. Quando mi paga l'affitto, le utenze o qualsiasi altra cosa, Infilo i soldi in un conto di risparmio "segreto" su Capital One 360. Questo ci rende entrambi felici.)

Successo non convenzionale

Dopo il nostro incontro con Evan, Ho cominciato ad avere attacchi di dubbio su me stesso. Una cosa è prendere decisioni con i miei soldi; un'altra è farli per qualcun altro.

Per aumentare la mia fiducia, Mi sono rivolto ai libri. Ho riletto la logica dietro l'investimento in fondi indicizzati. In particolare, Mi sono rivolto a David Swensen's Successo non convenzionale . Durante il nostro incontro, Evan aveva indicato la dotazione della Yale University come un esempio di successo negli investimenti. Swensen è la mente dietro quella dotazione. È anche un appassionato sostenitore degli investimenti passivi.

Successo non convenzionale contiene quasi 400 pagine che espongono gli argomenti per i fondi indicizzati come "un approccio fondamentale all'investimento personale". Esplora l'asset allocation, tempi di mercato, e la selezione dei titoli prima di concludere che "prove schiaccianti dimostrano il fallimento del settore dei fondi comuni di investimento a scopo di lucro".

Nota: Puoi leggere una versione molto più breve delle argomentazioni di Swensen nel suo 2011 New York Times editoriale sulla giostra dei fondi comuni di investimento.Rinfrescare me stesso sulle prove a favore dei fondi indicizzati mi ha permesso di sentirmi molto meglio riguardo al nostro secondo incontro con Evan. Il lunedì sera, siamo tornati nel suo ufficio per spiegare la nostra decisione. In breve, volevamo mettere tutti i fondi futuri di Kim nella seguente asset allocation utilizzando i fondi dell'indice Vanguard:

- il 45% in VTSMX, il fondo indice Vanguard Total Stock Market

- 25% in VGTSX, il fondo indice Vanguard Total International Stock

- 20% in VBMFX, il fondo indice Vanguard Total Bond Market

- 10% in VGSIX, il fondo indice Vanguard REIT (un REIT è come un fondo comune di investimento immobiliare)

"È fantastico, Ci ha detto Evan. "Possiamo farlo. Ma c'è solo un problema. La nostra piattaforma di investimento richiede $ 25, 000 minimo per far sì che ciò accada. Altrimenti, non vale il nostro tempo.”

All'inizio, Pensavo fosse una barriera. Kim non ha 25 dollari, 000 in nuovi soldi da investire. Ma poi ho trovato un paio di soluzioni.

Primo, potremmo spostare il nostro "fondo dei sogni" condiviso dal conto di risparmio Capital One 360 dove attualmente risiede. Anziché, potremmo metterlo in fondi indicizzati. Sicuro, questo introdurrebbe un rischio maggiore, ma sto bene con quello. Quando saremo pronti a sfruttare questo fondo, il mercato azionario dovrebbe essere più alto di quello che è oggi e nel frattempo dovrebbe superare i conti di risparmio.

Secondo, potremmo liquidare i fondi comuni di investimento esistenti di Kim e trasferire invece i soldi ai fondi Vanguard. Questa è probabilmente la mossa più intelligente comunque. Avevamo programmato di lasciare i suoi account esistenti presso Edwards Jones, ma questo ha più senso.

Alla fine, Kim ha escogitato un piano divertente. Ecco cosa faremo:

- Trasferiremo tutti i suoi conti di investimento da Edward Jones alla nuova società.

- Venderemo metà dei suoi fondi esistenti per soddisfare i requisiti minimi per iniziare a versare denaro in un conto pensionistico Vanguard. (E perché i fondi indicizzati sono la scelta migliore.)

- Manterremo la metà dei suoi fondi esistenti così come sono e consentiremo al suo nuovo consigliere di gestirli come meglio crede. Vediamo se riesce davvero a battere un portafoglio di fondi indicizzati.

- Nel frattempo, incanalerà $ 460 al mese nel suo conto pensionistico sponsorizzato dal datore di lavoro.

- Finalmente, aprirà un conto personale Roth IRA su Vanguard. In questo, contribuirà con $ 460 al mese. Questo le darà la possibilità di vedere com'è gestire da sola un conto di investimento.

Questo processo ha illustrato alcuni dei problemi che l'investitore tipico deve affrontare. Primo, riceve consigli egoistici dai consulenti (anche quando non intendono essere egoistici). Secondo, anche quando sa la cosa giusta da fare, può essere difficile mantenere le sue armi di fronte a un'esperienza addestrata. Terzo, ci possono essere ostacoli a fare scelte intelligenti, barriere come minimi elevati e costi aggiuntivi.

Alla fine, è importante prendere le proprie decisioni di investimento informate. Ricorda:a nessuno importa dei tuoi soldi più di te. Se non ti prendi il tempo per educare te stesso, non puoi aspettarti che qualcun altro prenda le decisioni giuste per te.

risparmio

- Come scegliere un IRA (e perché dovresti)

- Come monitorare le tue spese (e perché dovresti)

- Perché dovresti preoccuparti dell'indice dei prezzi al consumo

- Che cos'è un indice e perché dovrebbe interessarmi?

- Che cos'è uno scambio invertito,

- Perché dovresti investire in fondi comuni di investimento azionario

- Perché i fondi indicizzati potrebbero non essere adatti a te?

- Perché dovresti investire in fondi indicizzati? (E i principali fondi indicizzati da considerare)

- Perché dovresti iniziare a investire in fondi comuni di investimento

- Perché dovresti investire in fondi comuni tramite SIP

-

Perché dovresti investire in fondi comuni di investimento azionario?

Perché dovresti investire in fondi comuni di investimento azionario? Dopo lanno di successo del 2017, fare questa domanda è diventato quasi irrilevante. Ma con gli ultimi mesi e i crescenti segnali di volatilità ha costretto gli investitori al dettaglio a ripensare se ...

-

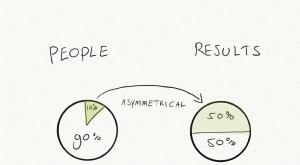

Legge del prezzo:cos'è e perché dovrebbe interessarti

Legge del prezzo:cos'è e perché dovrebbe interessarti Esempio di come funziona la legge di Price in un settore/azienda con 100 persone Derek Prezzo, che era un fisico britannico, storico della scienza, e scienziato dellinformazione, scoperto qualcosa s...