In the Money vs Out of the Money:qual è la differenza?

In the Money vs Out of the Money:una panoramica

Nel trading di opzioni, la differenza tra "in the money" (ITM) e "out of the money" (OTM) è una questione di posizione del prezzo di esercizio rispetto al valore di mercato del titolo sottostante, chiamato il suo denaro.

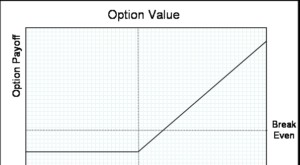

Un'opzione ITM è un'opzione con un prezzo di esercizio che è già stato superato dal prezzo corrente delle azioni. Un'opzione OTM è un'opzione che ha un prezzo di esercizio che il titolo sottostante deve ancora raggiungere, il che significa che l'opzione non ha valore intrinseco.

Punti chiave

- Nel trading di opzioni, la differenza tra "in the money" (ITM) e "out of the money" (OTM) è una questione di posizione del prezzo di esercizio rispetto al valore di mercato del titolo sottostante, chiamato il suo denaro.

- Poiché le opzioni ITM hanno un valore intrinseco e hanno un prezzo più alto delle opzioni OTM nella stessa catena, e può essere immediatamente esercitato.

- Gli OTM sono quasi sempre meno costosi delle opzioni ITM, il che li rende più desiderabili per i trader con importi di capitale inferiori.

- Le opzioni OTM sono più comunemente negoziate per strategie come le chiamate coperte o le put protettive.

Nei soldi

Le opzioni ITM hanno i loro usi. Per esempio, un trader potrebbe voler coprire o coprire parzialmente la propria posizione. Potrebbero anche voler acquistare un'opzione che ha un valore intrinseco, e non solo valore temporale. Poiché le opzioni ITM hanno un valore intrinseco e hanno un prezzo più alto delle opzioni OTM nella stessa catena, le variazioni di prezzo (%) sono relativamente minori. Questo non vuol dire che l'opzione ITM non avrà grandi movimenti di prezzo, possono e fanno, ma, rispetto alle opzioni OTM, le mosse percentuali sono più piccole.

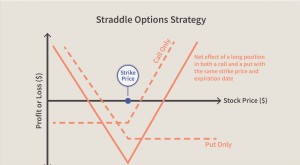

Alcune strategie richiedono opzioni ITM, mentre altri richiedono opzioni OTM, e talvolta entrambi. Uno non è migliore di un altro; si tratta solo di ciò che funziona per il meglio per la strategia in questione.

chiamate

Un'opzione call conferisce all'acquirente dell'opzione il diritto di acquistare azioni al prezzo di esercizio se è vantaggioso farlo. Un'opzione call in the money, perciò, è uno che ha un prezzo di esercizio inferiore al prezzo corrente delle azioni. Un'opzione call con un prezzo di esercizio di $ 132,50, Per esempio, sarebbe considerato ITM se il titolo sottostante è valutato a $ 135 per azione perché il prezzo di esercizio è già stato superato. Un'opzione call con un prezzo di esercizio sopra $ 135 sarebbero considerati OTM perché il titolo non ha ancora raggiunto questo livello.

Nel caso della negoziazione di azioni a $ 135, e lo strike dell'opzione di $ 132,50, l'opzione avrebbe un valore intrinseco di $ 2,50, ma l'opzione può costare $ 5 per l'acquisto. Costa $ 5 perché ci sono $ 2,50 di valore intrinseco e il resto del costo dell'opzione, chiamato il premio, è composto da valore temporale. Paghi di più per il valore temporale più l'opzione è lontana dalla scadenza a causa della maggiore probabilità che il prezzo dell'azione sottostante si muova prima della scadenza, che offre un'opportunità all'acquirente dell'opzione e un rischio per il venditore dell'opzione per cui devono essere compensati.

mette

Le opzioni put vengono acquistate da trader che credono che il prezzo delle azioni diminuirà. opzioni put ITM, perciò, sono quelli che hanno prezzi di esercizio superiori al prezzo corrente delle azioni. Un'opzione put con un prezzo di esercizio di $75 è considerata in the money se l'azione sottostante è valutata a $72 perché il prezzo dell'azione è già sceso al di sotto dello strike. La stessa opzione put sarebbe out of the money se il titolo sottostante viene scambiato a $ 80.

In genere, il prezzo di un'opzione put aumenta quanto più ci si allontana dalla scadenza, a causa del problema del valore temporale discusso sopra.

Fuori dai soldi

Entrambe le opzioni in the money o out of the money hanno i loro pro e contro. Uno non è meglio dell'altro. Piuttosto, i vari prezzi di esercizio in una catena di opzioni si adattano a tutti i tipi di trader e strategie di opzioni.

Quando si tratta di acquistare opzioni ITM o OTM, la scelta dipende dalle tue prospettive per il titolo sottostante, situazione finanziaria, e cosa stai cercando di ottenere.

Le opzioni OTM sono meno costose delle opzioni ITM, il che a sua volta li rende più desiderabili per i trader con poco capitale. Sebbene, il trading con un budget limitato non è consigliato. Alcuni degli usi per le opzioni OTM includono l'acquisto delle opzioni se ti aspetti una grande mossa nel titolo. Poiché le opzioni OTM hanno un costo iniziale inferiore (nessun valore intrinseco) rispetto alle opzioni ITM, l'acquisto di un'opzione OTM è una scelta ragionevole. Se un titolo è attualmente scambiato a $ 100, puoi acquistare un'opzione call OTM con uno strike di $ 102,50 se pensano che il titolo salirà ragionevolmente ben al di sopra di $ 102,50.

Le opzioni OTM spesso registrano guadagni/perdite percentuali maggiori rispetto alle opzioni ITM. Poiché le opzioni OTM hanno un prezzo inferiore, un piccolo cambiamento nel loro prezzo può tradursi in grandi rendimenti percentuali e volatilità. Per esempio, non è raro vedere il prezzo di un'opzione call OTM rimbalzare da $ 0,10 a $ 0,15 durante un singolo giorno di negoziazione, che equivale a una variazione di prezzo del 50 percento.

Articoli in Evidenza

- Alfa vs. Beta:qual è la differenza?

- Mercato monetario vs. Mercato dei capitali:qual è la differenza?

- Azioni contro azioni:qual è la differenza?

- Bitcoin vs Ethereum:qual è la differenza?

- Bitcoin vs Litecoin:qual è la differenza?

- Oil Shale vs Shale Oil:qual è la differenza?

- Opzioni americane vs. europee:qual è la differenza?

- Nel profondo dei soldi

- Opzioni economiche out of the money

- Il prezzo di esercizio dell'opzione

-

Al denaro (bancomat)

Al denaro (bancomat) Che cosè il denaro (bancomat)? At the money (ATM) è una situazione in cui il prezzo di esercizio di unopzione è identico al prezzo di mercato corrente del titolo sottostante. Unopzione ATM ha un del...

-

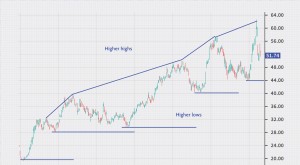

Ritracciamento e inversione:qual è la differenza?

Ritracciamento e inversione:qual è la differenza? Ritracciamento vs. inversione:una panoramica La maggior parte di noi si è chiesta se un calo del prezzo di unazione che deteniamo sia a lungo termine o un semplice singhiozzo del mercato. Alcuni di ...