Definizione di debito subordinato

Che cos'è il debito subordinato?

Il debito subordinato (noto anche come obbligazione subordinata) è un prestito o un'obbligazione non garantita che si colloca al di sotto di altri, prestiti o titoli più senior rispetto a crediti su attività o guadagni. Le obbligazioni subordinate sono quindi note anche come titoli junior. In caso di inadempimento del debitore, i creditori che possiedono debito subordinato non saranno pagati fino a quando gli obbligazionisti senior non saranno pagati per intero.

1:20Debito subordinato

Punti chiave

- Il debito subordinato è un debito che viene rimborsato dopo che i debitori senior sono stati rimborsati integralmente.

- È più rischioso rispetto al debito non subordinato ed è elencato come passività a lungo termine dopo il debito non subordinato in bilancio.

Capire il debito subordinato

Il debito subordinato è più rischioso del debito non subordinato. Il debito subordinato è qualsiasi tipo di prestito che viene pagato dopo che tutti gli altri debiti e prestiti aziendali sono stati rimborsati, in caso di inadempimento del debitore. I mutuatari di debito subordinato sono generalmente società più grandi o altre entità commerciali. Il debito subordinato è l'esatto opposto del debito non subordinato in quanto il debito senior ha una priorità maggiore in caso di bancarotta o insolvenza.

Debito subordinato:meccanismi di rimborso

Quando una società contrae debiti, normalmente emette due o più tipi di obbligazioni che sono debito non subordinato o debito subordinato. Se la società è inadempiente e dichiara bancarotta, un tribunale fallimentare darà la priorità ai rimborsi dei prestiti e richiederà che una società ripaghi i suoi prestiti in essere con i suoi beni. Il debito considerato prioritario è il debito subordinato. Il debito a priorità più elevata è considerato debito non subordinato.

Le attività liquidate della società fallita verranno utilizzate prima per pagare il debito non subordinato. L'eventuale liquidità eccedente il debito non subordinato sarà quindi assegnata al debito subordinato. I titolari di debito subordinato saranno interamente rimborsati se vi è sufficiente liquidità disponibile per il rimborso. È anche possibile che i titolari di debito subordinato ricevano un pagamento parziale o nessun pagamento.

Poiché il debito subordinato è rischioso, è importante che i potenziali finanziatori siano consapevoli della solvibilità di un'azienda, altri debiti, e totale attivo durante la revisione di un'obbligazione emessa. Sebbene il debito subordinato sia più rischioso per i finanziatori, è ancora pagato prima di qualsiasi detentore di azioni. Gli obbligazionisti di debito subordinato sono anche in grado di realizzare un tasso di interesse più elevato per compensare il potenziale rischio di insolvenza.

Mentre il debito subordinato è emesso da una varietà di organizzazioni, il suo utilizzo nel settore bancario ha ricevuto particolare attenzione. Tale debito è attraente per le banche perché i pagamenti degli interessi sono deducibili dalle tasse. Uno studio del 1999 della Federal Reserve ha raccomandato alle banche di emettere debito subordinato per autodisciplinare i propri livelli di rischio. Gli autori dello studio hanno sostenuto che l'emissione di debito da parte delle banche richiederebbe la profilazione dei livelli di rischio che, a sua volta, fornirebbe una finestra sulle finanze e le operazioni di una banca durante un periodo di cambiamento significativo dopo l'abrogazione della legge Glass-Steagall. In alcuni casi, il debito subordinato viene utilizzato dalle casse di risparmio mutualistico per tamponare il proprio saldo al fine di soddisfare i requisiti normativi per il capitale di classe 2.

Debito subordinato:rendicontazione per le società

Debito subordinato, come tutti gli altri debiti, è considerata una passività nel bilancio di una società. Le passività correnti sono elencate per prime nello stato patrimoniale. Debito senior, o debito non subordinato, viene quindi elencato come una passività a lungo termine. Finalmente, il debito subordinato è iscritto in bilancio come passività a lungo termine in ordine di priorità di pagamento, sotto qualsiasi debito non subordinato. Quando una società emette debito subordinato e riceve denaro da un prestatore, il suo conto in contanti, o di sua proprietà, pianta, e attrezzature (DPI), aumenta, e viene rilevata una passività per lo stesso importo.

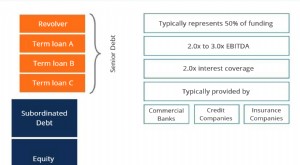

Debito subordinato contro debito senior:una panoramica

La differenza tra debito subordinato e debito senior è la priorità in cui i crediti sono pagati da un'impresa in fallimento o in liquidazione. Se una società ha sia debito subordinato che debito senior e deve presentare istanza di fallimento o affrontare la liquidazione, il debito senior viene rimborsato prima del debito subordinato. Una volta che il debito senior è stato completamente rimborsato, la società poi rimborsa il debito subordinato.

Il debito senior ha la massima priorità, e quindi il rischio più basso. Così, questo tipo di debito in genere comporta o offre tassi di interesse più bassi. Nel frattempo, il debito subordinato comporta tassi di interesse più elevati data la sua priorità inferiore durante il rimborso.

Il debito senior è generalmente finanziato dalle banche. Le banche assumono lo status di senior a basso rischio nell'ordine di rimborso perché generalmente possono permettersi di accettare un tasso più basso data la loro fonte di finanziamento a basso costo da depositi e conti di risparmio. Inoltre, i regolatori sostengono che le banche mantengano un portafoglio di prestiti a rischio più basso.

Il debito subordinato è qualsiasi debito che rientra, o dietro, debito senior. Però, il debito subordinato ha la priorità sul capitale privilegiato e comune. Esempi di debito subordinato includono il debito mezzanino, che è un debito che include anche un investimento. Inoltre, i titoli garantiti da attività hanno generalmente una caratteristica subordinata, dove alcune tranche sono considerate subordinate alle tranche senior. I titoli garantiti da attività sono titoli finanziari garantiti da un pool di attività, inclusi prestiti, locazioni, debito della carta di credito, royalty, o crediti. Le tranche sono porzioni di debito o titoli che sono state progettate per suddividere il rischio o le caratteristiche del gruppo in modo che possano essere negoziabili per diversi investitori.

Articoli in Evidenza

-

Definizione di riduzione del debito

Definizione di riduzione del debito Prestatore di banca che parla con la coppia del prelievo del debito Un prelievo è latto di ridurre il conto di una parte di un importo specificato. Il prelievo del debito comporta lemissione graduale...

-

Definizione di offerta di debito

Definizione di offerta di debito Lacquisto di unofferta di debito di una società può comportare meno rischi rispetto allacquisto delle sue azioni. Unofferta di debito viene spesso indicata come una nota o unobbligazione e viene offe...