Debito subordinato vs debito senior:qual è la differenza?

Qual è la differenza tra debito subordinato e debito senior?

La differenza tra debito subordinato e debito senior è la priorità in cui un'impresa in fallimento paga i crediti. Se una società ha sia debito subordinato che debito senior e deve presentare istanza di fallimento o affrontare la liquidazione, il debito senior viene rimborsato prima del debito subordinato. Una volta che il debito senior è stato completamente rimborsato, la società poi rimborsa il debito subordinato.

Punti chiave:

- Il debito subordinato e il debito senior differiscono in termini di priorità se un'impresa deve affrontare il fallimento o la liquidazione.

- Debito subordinato, o debito junior, è meno prioritario rispetto al debito senior in termini di rimborsi.

- Il debito senior è spesso garantito ed è più probabile che venga rimborsato mentre il debito subordinato non è garantito ed è più rischioso.

Comprendere i due tipi di debito

Le implicazioni fondamentali dei due tipi di debito sono il rischio per il creditore.

Debito subordinato

Con debito subordinato, esiste il rischio che una società non possa rimborsare il proprio debito subordinato o junior se utilizza il denaro che ha durante la liquidazione per pagare i detentori di debito senior. Perciò, spesso è più vantaggioso per un prestatore possedere un credito sul debito senior di una società che sul debito subordinato.

Debito Senior

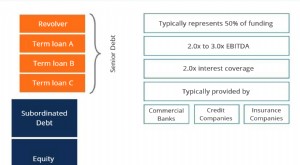

Il debito senior è spesso garantito. Il debito garantito è un debito garantito da beni o altre garanzie di una società e può includere privilegi e crediti su determinati beni.

Quando un'azienda dichiara fallimento, gli emittenti di debito senior, tipicamente obbligazionisti o banche che hanno emesso linee di credito revolving, hanno le migliori possibilità di essere ripagati. I prossimi in linea sono i detentori di debiti junior, azionisti privilegiati, e azionisti comuni. In alcuni casi, queste parti sono pagate vendendo la garanzia che è stata detenuta per il rimborso del debito.

Esempio di debito subordinato contro debito senior

Se una società dichiara fallimento, i tribunali fallimentari privilegiano i prestiti in essere che devono essere pagati utilizzando i beni liquidati della società.

Qualsiasi debito che ha una priorità minore rispetto ad altre forme di debito è considerato debito subordinato. Qualsiasi debito con priorità maggiore rispetto ad altre forme di debito è considerato debito senior.

Per esempio, una società ha un debito A che ammonta a $ 1 milione e un debito B che ammonta a $ 500, 000. Il debito A è debito senior, e il debito B è debito subordinato. Se la società dichiara fallimento, deve liquidare tutti i suoi beni per ripagare il debito. Se le attività della società vengono liquidate per 1,25 milioni di dollari, deve prima estinguere l'importo di $ 1 milione del suo debito senior A. Solo la metà del restante debito subordinato B viene rimborsata a causa della mancanza di fondi.

Differenze chiave

Il debito senior ha la massima priorità e, perciò, il rischio più basso. Così, questo tipo di debito in genere comporta o offre tassi di interesse più bassi. Nel frattempo, il debito subordinato comporta tassi di interesse più elevati data la sua priorità inferiore durante il rimborso.

Le banche in genere finanziano il debito senior. Le banche assumono lo status di senior a basso rischio nell'ordine di rimborso perché possono permettersi di accettare un tasso più basso date le loro fonti di finanziamento a basso costo da depositi e conti di risparmio. Inoltre, i regolatori sostengono che le banche mantengano un portafoglio di prestiti a rischio più basso.

Il debito subordinato è qualsiasi debito che rientra, o dietro, debito senior. Però, il debito subordinato ha la priorità sul capitale privilegiato e comune. Esempi di debito subordinato includono il debito mezzanino, che è un debito che include anche un investimento. Inoltre, i titoli garantiti da attività hanno generalmente una caratteristica subordinata, dove alcune tranche sono considerate subordinate alle tranche senior. I titoli garantiti da attività sono titoli finanziari garantiti da un pool di attività, compresi i prestiti, locazioni, debito della carta di credito, royalty, o crediti. Le tranche sono porzioni di debito o titoli che sono state progettate per suddividere il rischio o le caratteristiche del gruppo in modo che possano essere negoziabili per diversi investitori.

considerazioni speciali

Uno dei benefattori del debito subordinato sono le banche. Le banche aumentano il debito subordinato quando i tassi su questi prestiti sono inferiori rispetto ad altre forme di raccolta di capitali. Ciò è dovuto al fatto che molte banche sono considerate a basso rischio dato il maggiore controllo regolamentare dalla crisi finanziaria del 2008-2009. Il debito subordinato è diventato un modo relativamente semplice per le banche di soddisfare i requisiti patrimoniali senza dover diluire la propria base di azionisti raccogliendo capitale.

Articoli in Evidenza

- Entrate vs. reddito:qual è la differenza?

- IFRS vs. U.S. GAAP:qual è la differenza?

- Finanziamento azionario e finanziamento del debito:qual è la differenza?

- Le basi del debito senior

- Capitolo 7 vs. Capitolo 13 Dichiarazione di fallimento:qual è la differenza?

- Mercato del debito e mercato azionario:qual è la differenza?

- Il Dow contro il Nasdaq:qual è la differenza?

- Bitcoin vs Ethereum:qual è la differenza?

- Bitcoin vs Litecoin:qual è la differenza?

- Oil Shale vs Shale Oil:qual è la differenza?

-

Alfa vs. Beta:qual è la differenza?

Alfa vs. Beta:qual è la differenza? Apha vs. Beta:una panoramica Alpha e beta sono due delle misurazioni chiave utilizzate per valutare la performance di un titolo, un fondo, o un portafoglio di investimenti. Alpha misura limporto c...

-

Che cos'è il debito senior e subordinato?

Che cos'è il debito senior e subordinato? Il debito senior e subordinato si riferisce al loro rango nello stack di capitale di una società. In caso di liquidazioneValore di liquidazione Il valore di liquidazione è una stima del valore finale ...