Prestito di capitale circolante - Definizione

Che cos'è un prestito di capitale circolante?

Un prestito di capitale circolante è un prestito che viene preso per finanziare le operazioni quotidiane di un'azienda. Questi prestiti non sono utilizzati per acquistare beni o investimenti a lungo termine e sono, Invece, utilizzato per fornire il capitale circolante che copre le esigenze operative a breve termine di un'azienda.

Tali esigenze possono includere costi come buste paga, affitto, e pagamenti del debito. In questo modo, i prestiti di capitale circolante sono semplicemente prestiti di debito aziendale che vengono utilizzati da un'azienda per finanziare le sue operazioni quotidiane.

Punti chiave

- Un prestito di capitale circolante è un prestito preso per finanziare le operazioni quotidiane di un'azienda.

- I prestiti di capitale circolante non vengono utilizzati per acquistare beni o investimenti a lungo termine; sono utilizzati per fornire capitale circolante per coprire le esigenze operative a breve termine di un'azienda.

- Le aziende con un'elevata stagionalità o vendite cicliche possono fare affidamento su prestiti di capitale circolante per aiutare con periodi di ridotta attività commerciale.

- I prestiti di capitale circolante sono spesso legati al credito personale di un imprenditore, quindi i pagamenti mancati o le inadempienze possono danneggiare il loro punteggio di credito.

Capire i prestiti di capitale circolante

A volte un'azienda non dispone di liquidità adeguata o liquidità adeguata per coprire le spese operative quotidiane e, così, garantirà un prestito per questo scopo. Le aziende con un'elevata stagionalità o vendite cicliche possono fare affidamento su prestiti di capitale circolante per aiutare con periodi di ridotta attività commerciale.

1:58Capitale circolante

Molte aziende non hanno entrate stabili o prevedibili durante tutto l'anno. Compagnie manifatturiere, Per esempio, possono avere vendite cicliche che corrispondono alle esigenze dei rivenditori. La maggior parte dei rivenditori vende più prodotti durante il quarto trimestre, ovvero durante le festività natalizie, rispetto a qualsiasi altro periodo dell'anno.

Per fornire ai rivenditori la giusta quantità di merce, i produttori in genere conducono la maggior parte della loro attività produttiva durante i mesi estivi, preparando le scorte per la spinta del quarto trimestre. Quindi, quando arriva la fine dell'anno, i rivenditori riducono gli acquisti di produzione mentre si concentrano sulla vendita attraverso il loro inventario, che successivamente riduce le vendite di produzione.

I produttori con questo tipo di stagionalità richiedono spesso un prestito di capitale circolante per pagare gli stipendi e altre spese operative durante il periodo di calma del quarto trimestre. Il prestito viene solitamente rimborsato nel momento in cui l'azienda raggiunge la sua alta stagione e non ha più bisogno del finanziamento.

I pagamenti mancati su un prestito di capitale circolante possono danneggiare il punteggio di credito dell'imprenditore se il prestito è legato al loro credito personale.

I tipi di finanziamento includono un prestito a termine, una linea di credito aziendale, o finanziamento su fattura, una forma di prestito a breve termine estesa da un prestatore ai propri clienti commerciali sulla base di fatture non pagate. Carte di credito aziendali, che ti permettono di guadagnare premi, può anche fornire accesso al capitale circolante.

Pro e contro dei prestiti di capitale circolante

Il vantaggio immediato di un prestito per il capitale circolante è che è facile da ottenere e consente agli imprenditori di coprire in modo efficiente eventuali lacune nelle spese del capitale circolante. L'altro vantaggio notevole è che si tratta di una forma di finanziamento del debito e non richiede un'operazione di equità, il che significa che un imprenditore mantiene il pieno controllo della propria azienda, anche se la necessità di finanziamento è terribile.

Alcuni prestiti di capitale circolante non sono garantiti. Se questo è il caso, una società non è tenuta a fornire alcuna garanzia per garantire il prestito. Però, solo le aziende oi titolari di attività commerciali con un elevato rating creditizio possono beneficiare di un prestito chirografario. Le aziende con poco o nessun credito devono cartolarizzare il prestito.

Un prestito di capitale circolante garantito che necessita di una garanzia patrimoniale può essere uno svantaggio per il processo di prestito. Però, ci sono altri potenziali inconvenienti di questo tipo di prestito di capitale circolante. I tassi di interesse sono alti per compensare il rischio dell'istituto di credito. Per di più, i prestiti di capitale circolante sono spesso legati al credito personale di un imprenditore, ed eventuali pagamenti mancati o inadempienze possono danneggiare il loro punteggio di credito.

Articoli in Evidenza

- Definizione di rimborso del debito

- Definizione di garanzia primaria per un prestito

- Definizione e spiegazione del collaterale

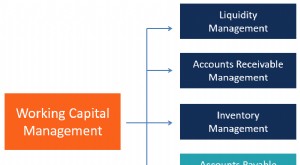

- Panoramica dei fondi di capitale circolante

- Spiegazione del fatturato del capitale circolante

- Definizione di prestito classificato

- I 6 tipi di prestiti di capitale circolante

- Prestito di capitale circolante - Definizione

- Definizione di prestito parallelo

- Definizione di prestito estensibile

-

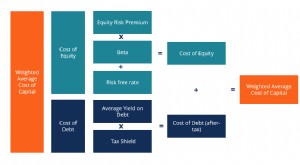

Definizione di WACC

Definizione di WACC Il costo medio ponderato del capitale (WACC) di unimpresa rappresenta il suo costo misto del capitale Il costo del capitale Il costo del capitale è il tasso di rendimento minimo che unazienda deve gua...

-

Che cos'è il capitale circolante rispetto al capitale di investimento?

Che cos'è il capitale circolante rispetto al capitale di investimento? Nellesercizio delle loro funzioni, gli analisti finanziari devono spesso distinguere tra capitale circolante e capitale di investimento. capitale circolante, indicato anche come capitale circolante ne...