Definito il flusso di cassa gratuito

Qualsiasi azienda che voglia finanziare la crescita deve generare più denaro di quello di cui ha bisogno per far fronte alle spese operative quotidiane. Le società pubbliche potrebbero pagare dividendi agli azionisti, mentre le aziende private possono utilizzare denaro gratuito per aggiungere linee di prodotti o effettuare un'acquisizione.

Come puoi misurare se la tua azienda sta generando la liquidità di cui ha bisogno per investire nel suo futuro? Inserisci il flusso di cassa gratuito, una metrica finanziaria fondamentale.

Che cos'è il flusso di cassa gratuito (FCF)?

Il flusso di cassa libero (FCF) è il denaro che un'azienda ha lasciato dalle entrate dopo aver pagato tutti i suoi obblighi finanziari, definiti come spese operative più spese in conto capitale, durante un periodo specifico, come un trimestre fiscale. FCF è il denaro che un'azienda è libera di utilizzare per spese discrezionali, come investire nell'espansione dell'attività o creare riserve finanziarie.

Flusso di cassa operativo vs flusso di cassa libero

Il flusso di cassa operativo e il flusso di cassa libero sono entrambe misure importanti della salute finanziaria di un'azienda, ma hanno differenze fondamentali.

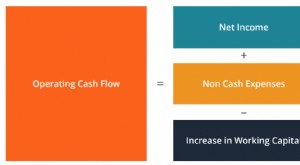

Il flusso di cassa operativo è il flusso di cassa netto in entrata e in uscita durante un periodo contabile, in altre parole, tutte le entrate in entrata meno tutte le spese pagate. Può essere trovato sul rendiconto finanziario di una società, dove a volte è elencato come "flusso di cassa da attività operative" o "cassa netta generata da operazioni". Il flusso di cassa operativo è una metrica standard secondo i Principi contabili generalmente accettati dagli Stati Uniti, un insieme di regole emanate dal Financial Accounting Standards Board (FASB).

Però, il flusso di cassa operativo ha dei limiti come metrica perché non include il costo di acquisizione e mantenimento di immobilizzazioni o l'effetto delle variazioni del capitale circolante, che spesso segnalano che un'azienda è in difficoltà. Il flusso di cassa libero tiene conto di questi fattori, e quindi può fornire un quadro migliore della capacità di un'azienda di generare la liquidità di cui ha bisogno per crescere e pagare creditori e investitori.

Video:cos'è il flusso di cassa gratuito?

Punti chiave:

- Poiché la liquidità è la massima priorità in un'azienda, sia per far fronte alle spese operative che per investire nel futuro, il flusso di cassa gratuito può rivelare importanti informazioni sulla salute di qualsiasi azienda.

- La formula di base del flusso di cassa gratuito è semplice:flusso di cassa operativo meno spese in conto capitale. È quello che ti rimane dopo aver pagato i costi operativi e di capitale.

- Il flusso di cassa gratuito con leva rivela la quantità di denaro generata da un'azienda dopo aver contabilizzato il debito.

- Il flusso di cassa gratuito unlevered è una misura ipotetica che mostra quanto denaro libero l'azienda genererebbe se non avesse debiti. Può essere utilizzato per stimare il valore aziendale di un'azienda.

- Un flusso di cassa libero positivo sostenuto può aiutare un'azienda a ottenere condizioni migliori quando si prende in prestito per l'espansione. Ma di per sé, il flusso di cassa libero può essere fuorviante. È volatile per natura, quindi dovrebbe essere analizzato su più periodi e visualizzato insieme ad altre metriche.

Perché il flusso di cassa gratuito è importante?

In affari, i profitti sono importanti, ma il denaro è singolarmente vitale. Le aziende hanno bisogno di contanti per pagare le spese operative e altri obblighi finanziari immediati. Ma hanno anche bisogno di denaro per sviluppare nuovi prodotti, espandere le operazioni e fare acquisizioni, le attività con cui le aziende vivono e muoiono a lungo termine. Ecco perché FCF è una misura così cruciale della salute di un'azienda.

Le metriche FCF sono preziose per i manager aziendali, creditori e investitori:

- Dirigenti aziendali utilizzare FCF per monitorare le prestazioni e informare i piani per l'espansione futura.

- Creditori utilizzare FCF per determinare la quantità di debito che un'azienda può sostenere.

- Investitori utilizzare una variazione:flusso di cassa gratuito con leva, chiamato anche free cash flow to equity (FCFE), per indicare la quantità di denaro che potrebbe essere potenzialmente ridistribuita agli azionisti sotto forma di dividendi.

Le aziende che non hanno molto denaro rimasto dopo che tutte le bollette sono state pagate spesso hanno difficoltà a prendere in prestito o attirare investitori.

Tipi di flusso di cassa gratuito

Esistono tre tipi principali di metriche del flusso di cassa gratuito. Differiscono principalmente in base a come ogni metrica tratta il debito. Ancora, tutte e tre le visualizzazioni del flusso di cassa gratuito rappresentate dalle metriche FCF possono offrire approfondimenti sul business che sono preziosi per le diverse parti interessate.

Il formula base FCF —flusso di cassa operativo meno spese in conto capitale—indica la quantità di denaro rimasta dopo che l'azienda ha adempiuto a tutti i suoi obblighi, sia dal punto di vista operativo che patrimoniale, in quel periodo. Mentre FCF include gli interessi passivi per il periodo, non include nuovi debiti che la società può assumere o contabilizzare debiti che estingue.

Perciò, Per esempio, è possibile che la FCF appaia ingannevolmente positiva se vista da sola per un periodo in cui la società ha assunto più debiti, che sembrerebbe una spinta al flusso di cassa.

Flusso di cassa gratuito a leva , conosciuto anche come flusso di cassa libero al capitale (FCFE) , differisce da FCF perché include le variazioni del debito netto, qualsiasi nuovo debito contratto dall'azienda o saldi di prestito che paga. Il numero risultante rappresenta il flusso di cassa disponibile per gli investitori, che spesso significano "FCFE" anche se possono riferirsi semplicemente a "flusso di cassa gratuito" o anche solo "flusso di cassa".

FCFE è più frequentemente utilizzato nell'analisi finanziaria per determinare il valore del capitale di un'impresa.

Flusso di cassa gratuito unlevered, conosciuto anche come flusso di cassa libero all'impresa (FCFF) , è una cifra ipotetica utilizzata per stimare come sarebbe il flusso di cassa di un'impresa se non avesse debiti. Perciò, FCFF elimina l'effetto sul flusso di cassa delle passività del debito di una società, dando una migliore idea della reale capacità dell'attività sottostante di generare liquidità. Le aziende che portano un debito significativo spesso segnalano un flusso di cassa gratuito senza leva. Le proiezioni FCFF vengono utilizzate nella modellazione finanziaria come metodo per calcolare il valore aziendale.

Come calcolare il flusso di cassa gratuito

Il FCF di base viene calcolato sottraendo le spese in conto capitale dal flusso di cassa dell'azienda dalle operazioni. Entrambi i dati compaiono nel rendiconto finanziario della società. Se la società non produce un rendiconto finanziario, Il FCF può anche essere calcolato da conti economici e bilanci correnti e precedenti.

Il FCFE può essere calcolato deducendo l'emissione di debito netto dal FCF o aggiungendovi il rimborso del debito netto. In altre parole, se una società emette un'obbligazione di $ 100 milioni durante il periodo in questione e paga un prestito di $ 50 milioni, aveva un'emissione di debito netto di $ 50 milioni. Tale importo deve essere detratto da FCF per arrivare a FCFE. Nei periodi durante i quali vi è il rimborso del debito netto, l'importo sarebbe aggiunto a FCF per ottenere FCFE.

Quando si tratta dell'ipotetico FCFF, ci sono diversi modi per calcolarlo, tutto ciò che coinvolge i dati delle entrate e dei rendiconti finanziari di una società insieme alle informazioni sulle aliquote fiscali. Ma condividono tutti un obiettivo comune:eliminare gli effetti della struttura del capitale di un'azienda per rivelare il suo potenziale FCF intrinseco.

Qual è la formula del flusso di cassa gratuito?

Naturalmente, i tre calcoli del flusso di cassa libero hanno formule diverse. Esaminiamo ciascuno, quindi illustrarli con esempi.

La formula di base per FCF è:

FCF = Flusso di cassa operativo – spese in conto capitale

Questo può essere esteso per ottenere la formula per FCFE, così:

FCFE = FCF – emissione di debito netto

O, per maggiore chiarezza:

FCFE = Flusso di cassa operativo – spese in conto capitale – (debito emesso – debito rimborsato)

La formula per calcolare FCFF, però, non è una semplice estensione di questi. Infatti, è un gioco completamente diverso. Al livello più alto, può essere espresso come:

FCFF = senza leva flusso di cassa operativo – spese in conto capitale

Il trucco, anche se, sta ottenendo un flusso di cassa operativo unlevered. Ciò richiede più passaggi, ognuno con la sua formula. Per aiutare la comprensione, li abbiamo spiegati nella sezione degli esempi, prossimo.

Esempi di flusso di cassa gratuito

Per illustrare i calcoli delle tre formule del flusso di cassa libero, abbiamo presentato estratti semplificati del flusso di cassa della vita reale e dei conti economici di una tipica piccola azienda manifatturiera. Chiamiamolo Michigan Widget.

Si noti che il flusso di cassa operativo, etichettato come "cassa netta fornita dalle attività operative" nel rendiconto finanziario di Michigan Widget, inizia con l'utile netto, poi aggiunge l'ammortamento e le spese di ammortamento, nonché le variazioni dei crediti, inventario e debiti. La spesa in conto capitale si trova alla voce “Complementi immobiliari, impianti e attrezzature”.

Se usiamo quei numeri nella formula FCF di base (FCF =Flusso di cassa operativo – Spese in conto capitale) otteniamo:

FCF = $ 2, 552, 000 – $ 1, 374, 000, o $ 1, 178, 000

Per derivare FCFE, sottraiamo semplicemente l'emissione di debito netto, trovato nel rendiconto finanziario di Michigan Widget in "Flussi di cassa da attività di finanziamento".

FCFE = $ 1, 178, 000 - $2, 367, 000, o ($ 1, 189, 000)

Come potete vedere, questo è un caso in cui FCFE rivela che il FCF del periodo è stato gonfiato dall'emissione di debito netto.

Il calcolo dell'FCFF è più complesso. Perché l'obiettivo è eliminare l'effetto del debito, in altre parole, a un sfruttare il flusso di cassa dell'azienda:i calcoli FCFF hanno questo aspetto:

- Inizia determinando il reddito netto unlevered.

- Utilizzare quella cifra per calcolare il flusso di cassa operativo unlevered.

- E, finalmente, sostituire l'ipotetico numero del flusso di cassa operativo unlevered per il flusso di cassa operativo nella formula FCF di base.

I passaggi per una tipica formula FCFF sono i seguenti.

-

Calcola il reddito netto unlevered dell'azienda: Inizia calcolando gli utili prima di interessi e imposte (EBIT) dal conto economico di Michigan Widgets. Per fare questo, prendere il reddito netto ($ 424, 000) e aggiungere gli interessi passivi ($550, 000) e tasse pagate ($0); L'EBIT è pari a $ 974, 000. Utilizzando le informazioni sulle aliquote fiscali, calcolare l'imposta che la società avrebbe pagato se non ci fossero stati interessi passivi. Poiché gli interessi sul debito sono deducibili dalle tasse per un'impresa (noto come "scudo fiscale sul debito"), questo sarà superiore all'imposta effettivamente pagata. Ai fini di questo esercizio, supponiamo che le tasse siano il 10% dell'EBIT. Deduci questo ipotetico importo dell'imposta dall'EBIT per ottenere il reddito netto unlevered:

Reddito netto unlevered = $ 974, 000 – $97, 400, o $ 876, 600

-

Calcola il flusso di cassa operativo unlevered dell'azienda: Prendi la metà superiore del rendiconto finanziario di Michigan Widgets, sostituire l'utile netto unlevered ($ 876, 000) per reddito netto, e ricalcolare il flusso di cassa operativo. A tale scopo, sommando gli ammortamenti e gli eventuali aumenti del capitale circolante non monetario, come debiti, crediti e inventario. Certo, se si verificasse una diminuzione del capitale circolante non monetario, lo detrarresti.

Estratto del rendiconto finanziario di Top of Michigan Widgets Flussi di cassa da attività operative Utile netto unlevered 877 Rettifiche per riconciliare l'utile netto con la liquidità netta fornita dalle attività operative:Ammortamenti 1, 927 Variazione dei crediti 163 Variazione delle rimanenze 63 Variazione dei debiti (25) Liquidità netta unlevered fornita dalle attività operative 3, 005 -

Finalmente, utilizzare la formula FCF per calcolare FCFF: Ricordare, la formula FCF di base è il flusso di cassa operativo, che ora, senza leva, è $ 3, 005, 000—meno le spese in conto capitale, o $ 1, 374, 000, dal rendiconto finanziario originario. Così:

FCFF = $ 3, 005, 000 – $ 1, 374, 000, o $ 1, 631, 000

Vantaggi del flusso di cassa gratuito

Un buon FCF può consentire alle aziende di prendere in prestito per l'espansione, poiché rassicura i finanziatori che l'azienda è in grado di generare la liquidità necessaria per il servizio del debito aggiuntivo. E, come già discusso, FCF è una misura chiave delle prestazioni e del potenziale aziendale che indica alla leadership quanto hanno a disposizione per investire in nuovi progetti, acquisire un'impresa o ridistribuirlo agli azionisti.

Ulteriore, FCF informa gli investitori sulla probabile performance futura di una società. Un'azienda che genera FCF positivi significativi di anno in anno è spesso una buona prospettiva di investimento. Però, le aziende che hanno FCF negativo possono anche essere investimenti intelligenti, se il motivo del FCF negativo è che la società sta investendo pesantemente in, dire, impianti e macchinari che dovrebbero fornire un buon ritorno in futuro.

Limitazioni del flusso di cassa gratuito

La principale limitazione della FCF è che applica l'intero costo delle spese in conto capitale nel periodo in cui è stata acquisita la proprietà o l'attrezzatura, piuttosto che ripartirlo su più periodi come fanno i bilanci principali. Di conseguenza, FCF può dare un'impressione fuorviante della posizione di cassa di un'azienda, sottostimandolo nel periodo in cui viene effettuata un'acquisizione di capitale e sopravvalutandolo nei periodi successivi.

Inoltre, quando ci sono spese in conto capitale ripetute per un certo numero di periodi di rendicontazione, L'FCF su base annua può essere molto più volatile dell'utile netto o del flusso di cassa operativo.

Quando una spesa in conto capitale è finanziata con il debito, FCFE può essere particolarmente fuorviante perché applica il costo dell'acquisizione di capitale più il debito emesso per finanziarlo nello stesso periodo. L'esempio sopra mostra come una significativa spesa in conto capitale finanziata dal debito può far diventare l'FCFE fortemente negativo. In alcuni settori, come petrolio e miniere, le grandi basi di capitale finanziato con debito sono normali. Per le aziende di questi settori, FCFE improvvisamente nettamente negativo non è necessariamente motivo di preoccupazione.

FCFF può essere una metrica utile per le aziende in settori in cui è normale un'elevata leva finanziaria. Però, da solo, può dare un'impressione fuorviante di solvibilità. L'FCFF positivo non indica che un'azienda con un elevato indebitamento sopravvivrebbe a un'interruzione dell'attività o a una recessione economica. Infatti, perché esclude i costi del servizio del debito, FCFF positivo potrebbe anche non significare che la società possa permettersi il suo attuale livello di debito.

La linea di fondo sul flusso di cassa gratuito

Le metriche del flusso di cassa gratuito sono preziose per i manager aziendali, investitori e creditori. I manager aziendali utilizzano FCF per monitorare le prestazioni aziendali e informare i piani per l'espansione futura. Gli investitori utilizzano FCFE per misurare la capacità di generazione di cassa della società e indicare la quantità di denaro che potrebbe essere potenzialmente ridistribuita agli azionisti. Gli analisti finanziari utilizzano FCFE e FCFF in modelli di flussi di cassa scontati che calcolano, rispettivamente, i valori patrimoniali e d'impresa di un'impresa. I creditori utilizzano FCF per aiutarli a determinare il livello di prestito che un'azienda può sostenere.

Però, Le metriche FCF da sole non forniscono un quadro completo della salute finanziaria di un'azienda. Dovrebbero essere sempre considerati alla luce di ciò che è normale per il settore e in combinazione con i principali rendiconti finanziari e altre metriche. E poiché FCF è per natura volatile, dovrebbe anche essere visto su più periodi di rendicontazione.

finanza

- 13 suggerimenti per risolvere i problemi di flusso di cassa

- Flusso di cassa definito:tipi,

- Qual è il rapporto di flusso di cassa operativo?

- Spiegazione ed esempio del rendiconto finanziario

- Analisi di un rendiconto finanziario

- Flusso di cassa gratuito con leva finanziaria (LFCF)

- Come posso scontare il flusso di cassa gratuito all'azienda (FCFF)?

- Sottoscrizione del flusso di cassa

- Che cos'è un prestito di flusso di cassa?

- Comprensione del flusso di cassa libero (FCF)

-

Che cos'è il flusso di cassa incrementale?

Che cos'è il flusso di cassa incrementale? Il flusso di cassa incrementale si riferisce al flusso di cassa acquisito da unazienda quando assume un nuovo progettoGestione del progettoLa gestione del progetto è progettata per produrre un prodott...

-

Che cos'è il flusso di cassa operativo?

Che cos'è il flusso di cassa operativo? Il flusso di cassa operativo (OCF) è la quantità di cassa generata dalle normali attività operative di unazienda entro un determinato periodo di tempo. LOCF inizia con lutile netto Reddito netto Lutil...