Cos'è il VIX?

Il Chicago Board Options Exchange (CBOE) ha creato il VIX (CBOE Volatility Index) per misurare la volatilità attesa a 30 giorni del mercato azionario statunitenseMercato azionarioIl mercato azionario si riferisce ai mercati pubblici esistenti per l'emissione, acquisto e vendita di azioni negoziate in borsa o over-the-counter. Azioni, noto anche come azioni, rappresentare la proprietà frazionata in una società, a volte chiamato "indice della paura". Il VIX si basa sui prezzi delle opzioni sull'indice S&P 500 ed è calcolato aggregando i prezzi ponderati delle opzioni call e put dell'indice Opzioni:Call e Put Un'opzione è un contratto derivato che conferisce al titolare il diritto, ma non l'obbligo, acquistare o vendere un bene entro una certa data a un prezzo specificato. su un'ampia gamma di prezzi di esercizio.

La volatilità misura la frequenza e l'entità dei movimenti dei prezzi nel tempo. Quanto più rapide e sostanziali sono le variazioni di prezzo, maggiore è la volatilità. Può essere misurato con valori storici o prezzi futuri attesi. Prezzo di esercizio Il prezzo di esercizio è il prezzo al quale il titolare dell'opzione può esercitare l'opzione di acquisto o vendita di un titolo sottostante, a seconda di. Il VIX è una misura della volatilità futura attesa.

Il VIX è destinato ad essere utilizzato come indicatore dell'incertezza del mercato, come riflesso dal livello di volatilità. L'indice è lungimirante in quanto cerca di prevedere la variabilità dell'azione futura dei prezzi di mercato.

Il fatto che questa metrica rappresenti la volatilità attesa è molto importante. Si basa sui premi che gli investitori sono disposti a pagare per il diritto di acquistare o vendere un'azione, piuttosto che essere una misura diretta della volatilità. I premi per le opzioni possono essere visti come rappresentativi del livello di rischio percepito nel mercato. Maggiore è il rischio, più persone sono disposte a pagare per "assicurazione" sotto forma di opzioni. Quando i premi sulle opzioni diminuiscono, così fa il VIX.

Usi dell'indice di volatilità VIX

Il VIX è dato in percentuale, che rappresenta l'e raggio di movimento previsto sopra il l'anno prossimo per il S&P 500 , a Intervallo di confidenza del 68% . Nel grafico sopra, l'indice di volatilità è quotato al 13,77%. Significa che la variazione annualizzata al rialzo o al ribasso dell'S&P 500 dovrebbe essere non superiore al 13,77% entro il prossimo anno, con una probabilità del 68%.

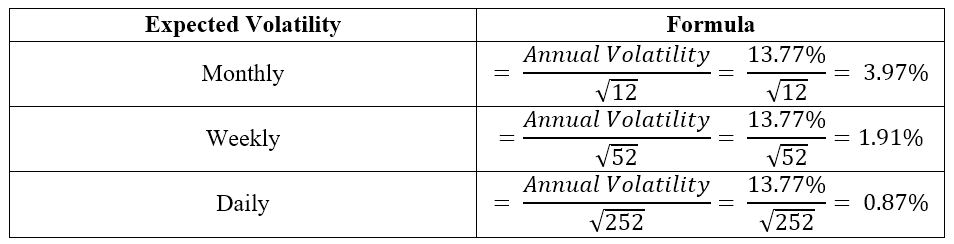

Il mensile, settimanalmente, o la volatilità attesa giornaliera può essere calcolata dalla volatilità attesa annuale. Ci sono 12 mesi, 52 settimane, o 252 giorni di negoziazione in un anno. Utilizzando la volatilità attesa annuale del 13,77% dall'alto, i calcoli sono i seguenti:

Un VIX alto indica una volatilità attesa elevata e un numero VIX basso indica una volatilità attesa bassa.

In che modo i prezzi delle opzioni riflettono la volatilità

Quando gli investitori prevedono grandi rialzi o ribassi dei prezzi delle azioni, spesso coprono le loro posizioni con opzioni. Coloro che possiedono opzioni call o put sono disposti a venderle solo se ricevono un premio sufficientemente elevato. Un aumento aggregato dei prezzi delle opzioni (che indica una maggiore incertezza del mercato e una maggiore volatilità prevista), alzerà il VIX e, in tal modo, indicare agli investitori la probabilità di aumentare la volatilità del mercato.

Il VIX è considerato un riflesso affidabile dei prezzi delle opzioni e della probabile volatilità futura nell'indice S&P 500.

Storia del VIX

La media a lungo termine per l'indice di volatilità VIX è del 18,47% (dal 2018).

Storicamente parlando, un VIX inferiore al 20% riflette un mercato sano ea rischio relativamente moderato. Però, se l'indice di volatilità è estremamente basso, può implicare una visione ribassista del mercato.

Un VIX superiore al 20% indica una crescente incertezza e paura nel mercato e implica un ambiente a rischio più elevato. Durante la crisi finanziaria del 2008, l'indice di volatilità è salito alle stelle a livelli estremi superiori al 50%. Ciò significava che i trader di opzioni si aspettavano che i prezzi delle azioni fluttuassero ampiamente, tra un rialzo o un ribasso del 50% entro il prossimo anno, Il 68% delle volte. Ad un certo punto durante la crisi, l'indice ha raggiunto l'85%.

Sebbene i livelli di VIX possano essere molto alti durante i periodi di crisi, livelli estremi sono raramente mantenuti per lunghi periodi di tempo. Questo perché le condizioni di mercato portano i trader a intraprendere azioni per ridurre la loro esposizione al rischio (come l'acquisto o la vendita di opzioni). Quella, a sua volta, riduce i livelli di paura e incertezza del mercato.

Letture correlate

Grazie per aver letto la spiegazione di CFI sul VIX, l'"indice della paura". CFI è il fornitore ufficiale della Global Financial Modeling &Valuation Analyst (FMVA)™Diventa un Certified Financial Modeling &Valuation Analyst (FMVA)®La certificazione Financial Modeling and Valuation Analyst (FMVA)® di CFI ti aiuterà ad acquisire la fiducia di cui hai bisogno nel tuo carriera finanziaria. Iscriviti oggi! programma di certificazione, progettato per aiutare chiunque a diventare un analista finanziario di livello mondiale. Per continuare a imparare e ad avanzare nella tua carriera, le risorse aggiuntive di seguito saranno utili:

- Guida al Beta in FinanceBeta Il beta (β) di un titolo di investimento (cioè un titolo) è una misura della sua volatilità dei rendimenti rispetto all'intero mercato. Viene utilizzato come misura del rischio ed è parte integrante del Capital Asset Pricing Model (CAPM). Una società con un beta più alto ha un rischio maggiore e anche maggiori rendimenti attesi.

- Premio per il rischio di mercatoPremio per il rischio di mercatoIl premio per il rischio di mercato è il rendimento aggiuntivo che un investitore si aspetta dal possesso di un portafoglio di mercato rischioso invece di attività prive di rischio.

- Momentum InvestingMomentum InvestingMomentum investing è una strategia di investimento finalizzata all'acquisto di titoli che hanno mostrato una tendenza al rialzo dei prezzi o titoli di vendita allo scoperto che

- Sharpe RatioSharpe RatioIl coefficiente di Sharpe è una misura del rendimento aggiustato per il rischio, che confronta il rendimento in eccesso di un investimento con la sua deviazione standard dei rendimenti. L'indice di Sharpe è comunemente usato per misurare la performance di un investimento aggiustando per il suo rischio.

Articoli in Evidenza

-

Che cos'è la volatilità?

Che cos'è la volatilità? La volatilità è una misura del tasso di fluttuazione del prezzo di un titolo Titoli negoziabili I titoli negoziabili sono strumenti finanziari a breve termine illimitati emessi per titoli azionari o p...

-

Che cos'è il coefficiente di volatilità?

Che cos'è il coefficiente di volatilità? Il coefficiente di volatilità si riferisce a una misura tecnica delle variazioni dei prezzi di un determinato titolo. Consente agli investitori e ai trader di identificare i modelli di prezzo. Viene u...