3 Grandi Fondi Comuni per Guadagnare il 2% - 3% in Obbligazioni Municipali

L'appello principale delle obbligazioni emesse dai governi statali e locali è che lo Zio Sam non tassa gli interessi. Ma quella pausa è diventata meno preziosa per i singoli investitori, banche e aziende con i tagli fiscali approvati dal Congresso lo scorso anno. Una coppia sposata con $ 200, 000 di reddito imponibile e la presentazione congiunta avrà un'aliquota marginale del 24% nel 2018, dal 28% nel 2017. Quindi un rendimento muni esentasse del 3% ora vale lo stesso di un reddito imponibile del 3,9% per quella coppia, in calo rispetto al 4,2% del 2017.

Guadagno per tutti

- 35 modi per guadagnare fino all'11% sui tuoi soldi

- Conti a breve termine:1%-2%

- Obbligazioni comunali:2%-3%

- Obbligazioni investment grade:3%-4%

- Obbligazioni estere:3%-5%

- Obbligazioni ad alto rendimento:3%-6%

- Azioni che pagano dividendi:4%-6%

- Fondi di investimento immobiliare:4%-9%

- Fondi chiusi:4%-9%

- Società in accomandita semplice:8%-11%

La pressione del taglio delle tasse e l'aumento complessivo dei tassi di interesse quest'anno hanno spinto al ribasso i prezzi dei titoli muni e i rendimenti, che si muovono nella direzione opposta, più alto. Il rendimento dell'indice Bloomberg delle emissioni muni a 10 anni con rating tripla A è stato recentemente del 2,5%, rispetto all'1,8% dello scorso settembre.

I rischi: Nonostante alcune inadempienze di obbligazioni comunali di alto profilo, come il default del 1994 della contea di Orange in California, la stragrande maggioranza degli emittenti di obbligazioni statali e locali ripaga i propri debiti come promesso. Ma il numero di emittenti di muni che affrontano problemi finanziari è destinato ad aumentare, dice Matt Fabiano, un partner della società di ricerca Municipal Market Analytics. La lenta crescita economica in molte parti degli Stati Uniti potrebbe ridurre le entrate fiscali, allo stesso tempo che i governi statali e locali stanno spendendo di più per Medicaid, pensioni pubbliche e infrastrutture. Ciò significa che "gli investitori muni dovrebbero concentrarsi su obbligazioni di migliore qualità, "dice Fabiano.

Come investire: Molti consulenti finanziari continuano a preferire le obbligazioni muni come una partecipazione principale a reddito fisso per i loro clienti più facoltosi, soprattutto negli stati ad alta tassazione come la California e New York. Questo perché oltre all'esenzione fiscale federale, in genere ottieni un'esenzione fiscale statale sulle obbligazioni emesse nello stato in cui vivi, osserva Dale Yahnke, della società di consulenza finanziaria Dowling &Yahnke. Come primo passo, vedi se i rendimenti muni sono un affare migliore rispetto ai rendimenti obbligazionari tassabili nelle tue fasce fiscali federali e statali. Quindi decidi quanta volatilità puoi sopportare. Se stai investendo tramite fondi comuni di investimento, ponderare il rendimento rispetto al rischio di durata.

Tra i fondi che investono in munis a livello nazionale, Fidelity Reddito comunale intermedio (FLTMX, 2,2%) ha un track record di fornire rendimenti decenti con spese inferiori alla media e volatilità inferiore alla media. È un membro del Kiplinger 25, l'elenco dei nostri fondi comuni di investimento gratuiti preferiti. Il fondo ha una duration di 4.9. Gli investitori che vogliono concentrarsi su muni di alta qualità potrebbero prendere in considerazione SPDR Nuveen Bloomberg Barclays Municipal (TFI, $ 48, 2,5%). Il fondo quotato in borsa, con una durata di 7.0, è progettato per replicare l'indice Bloomberg Barclays Muni Managed Money. Possiede principalmente obbligazioni con rating pari o superiore a doppia A. Perché è un fondo indicizzato, il portafoglio è sbilanciato verso grandi emittenti di debito, come la California e New York, che hanno un peso maggiore nell'indice. Un altro fondo indicizzato che vale la pena dare un'occhiata è Vanguard Fondo obbligazionario esentasse ETF (VTEB, $51, 2,5%). Circa il 75% delle sue obbligazioni ha un rating di doppia A o migliore. Il fondo, lanciato nel 2015, ha una duration di 5,7 e una commissione di gestione annuale di appena lo 0,09% del patrimonio, inferiore a tutti i suoi fondi peer.

Fondo di investimento pubblico

- Azioni vs. Obbligazioni vs. Fondi comuni di investimento

- Deve conoscere i fondi comuni di risparmio fiscale

- I fondi comuni investono solo in azioni?

- Obbligazioni vs Fondi Obbligazionari

- Fondi Separati vs Fondi Comuni

- Implicazioni fiscali sui fondi comuni di investimento

- Tipi di fondi comuni di investimento

- Fondi comuni di investimento

- Calcolo dell'imposta LTCG per i fondi comuni di investimento ELSS

- Imposta sui fondi comuni di investimento

-

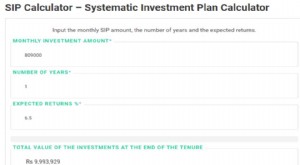

Quanto investire in fondi comuni per guadagnare ₹ 1 crore?

Quanto investire in fondi comuni per guadagnare ₹ 1 crore? Durante la ricerca di opzioni di investimento per raggiungere un determinato importo, ci sono diverse domande che devi porti. in primo luogo, decidi il lasso di tempo entro il quale vuoi raggiungere i...

-

Quanto investire in fondi comuni per guadagnare ₹ 1 crore?

Quanto investire in fondi comuni per guadagnare ₹ 1 crore? Durante la ricerca di opzioni di investimento per raggiungere un determinato importo, ci sono diverse domande che devi porti. in primo luogo, decidi il lasso di tempo entro il quale vuoi raggiungere i...