Opzioni Scadenza:Definizioni,

Agli albori del trading di opzioni, due o tre decenni fa, per i market maker nelle fosse del trading di opzioni a Chicago e in altri centri finanziari, c'era un giorno al mese in cui la frequenza era praticamente obbligatoria:giorno di scadenza dell'opzione. Il volume era solitamente pesante, e il potenziale di volatilità era sempre presente. In breve, il trading di opzioni il giorno di scadenza era visto come un momento di opportunità e rischio.

Infatti, per i 21 anni che ho trascorso al trading floor di Cboe, Non ho mai preso il giorno libero in un giorno di scadenza delle stock option mensili. Oggi, però, con opzioni infrasettimanali e settimanali in aggiunta alle date standard mensili e trimestrali, la scadenza delle opzioni avviene fino a tre volte a settimana.

Sebbene sia diventato un evento più frequente, il giorno di scadenza può essere ancora un momento di volatilità, oltre che potenziale opportunità. Ma se non conosci le opzioni, e non capisci bene tutta la terminologia e la logistica della scadenza delle opzioni, può anche essere un momento di pericolo.

L'acquisto e la vendita di opzioni il giorno di scadenza richiedono una comprensione dei dettagli del processo, quindi ecco alcune delle cose che devi sapere.

Un po' di gergo di base

Titolare dell'opzione. L'acquirente ("proprietario") di un'opzione in stile americano ha il diritto, ma non l'obbligo, esercitare l'opzione alla scadenza o prima. Un'opzione call dà al proprietario il diritto di acquistare il titolo sottostante; un'opzione put dà al proprietario il diritto di vendere il titolo sottostante.

Scrittore di opzioni. Quando vendi ("scrivi") un'opzione in stile americano (call o put) ti potrebbe essere assegnato l'asset sottostante se la tua opzione è in the money entro o prima del giorno di scadenza (e anche leggermente out-of-the-money in speciali casi descritti di seguito). Il venditore dell'opzione non ha alcun controllo sull'assegnazione e nessuna certezza su quando potrebbe accadere.

Valore intrinseco dell'opzione. Questa è la differenza tra uno strike e il prezzo corrente del sottostante. Supponiamo che un'azione sia scambiata per $ 51 e un'opzione call a 50 strike valga $ 1,40. Il valore intrinseco sarebbe $ 1, l'importo di cui è in denaro. L'extra di $ 0,40 è noto come valore estrinseco o ("valore temporale").

Quali sono i Termini? americano o europeo? Contanti o consegna fisica?

Opzioni in stile americano può essere esercitato in qualsiasi momento prima della data di scadenza dell'opzione, e il regolamento del contratto di opzione richiede la consegna effettiva delle azioni sottostanti, invece Opzioni in stile europeo può essere esercitato solo alla scadenza. Le opzioni azionarie standard degli Stati Uniti (opzioni su azioni single-name) sono in stile americano. Opzioni su indici azionari come il NASDAQ (NDX), S&P500 (SPX), e l'indice Russell 2000 (RUT) sono in stile europeo.

Anche, le opzioni su azioni non sono regolate in contanti:le azioni effettive vengono trasferite in un esercizio/assegnazione. Indici ad ampia base, però, sono regolati in contanti per un importo pari alla differenza tra il prezzo di regolamento e il prezzo di esercizio, volte il moltiplicatore del contratto. Per ulteriori informazioni sui moltiplicatori e sui termini di consegna delle opzioni, fare riferimento a questo primer.

Insediamento e Triple Witching

Ogni trimestre, il terzo venerdì di marzo, Giugno, Settembre, e dicembre, contratti per futures su indici azionari, opzioni su indici azionari, e le stock option scadono tutte lo stesso giorno. Questa cosiddetta "triplice stregoneria" può portare a squilibri di ordine e a una maggiore volatilità.

La maggior parte delle opzioni di indice, come SPX, NDX, e RUT, sono in stile europeo; si regolano venerdì mattina ma smettono di fare trading giovedì pomeriggio (prima del terzo venerdì del mese). Ma il regolamento in contanti non è determinato fino a venerdì mattina. Il mensile opzione AM regolamento non si basa sul prezzo di apertura dell'indice, ma piuttosto sul prezzo determinato dal prezzo di apertura del commercio in ogni azione che comprende l'indice. Questo è noto come "la stampa".

Cosa succede se un evento di mercato si verifica tra giovedì sera e venerdì mattina? Rischio di stampa è il rischio overnight in quelle opzioni regolate da AM.

Opzioni stabilite dal PM, come opzioni settimanali, negozia fino alla fine della giornata di venerdì e regola in base al valore di chiusura dell'indice sottostante. L'ultimo giorno di negoziazione, la negoziazione di un'opzione in scadenza con regolamento PM chiude alle 15:00. Central Time/16:00 Eastern Time per le opzioni su azioni single-name. Le opzioni su indici azionari (stile europeo; cash-settled) scadono alle 15:15. Central Time / 16:15 Eastern Time.

Elenco di controllo della scadenza:gestisci e monitora il rischio di scadenza

Tutti amano un lungo weekend, ma se hai mai preso una posizione indesiderata nel fine settimana a causa di un incidente di scadenza dell'opzione, quel periodo tra la scadenza del venerdì e l'apertura del lunedì può sembrare doloroso, eternità straziante.

Ora che ti è stato presentato il gergo e la logistica, ecco un elenco di cose da sapere, dai un'occhiata, e forse ricontrolla mentre entri in scadenza.

Fai la tua ricerca. Ci sono avvisi di notizie come guadagni o annunci di società su una società in cui detieni opzioni in scadenza?

Lo sapevate?

Le opzioni in scadenza verranno esercitate automaticamente se sono in-the-money di $ 0,01 o più a partire dalle 15:00. Prezzo CT (per le opzioni su azioni) e 15:15 CT (per opzioni su indici). Generalmente, il titolare dell'opzione ha tempo fino alle 16:30 CT il giorno di scadenza per prendere la decisione finale. Questi tempi sono fissati dall'OCC, la stanza di compensazione centrale per il mercato delle opzioni degli Stati Uniti. Ma alcune società di brokeraggio potrebbero avere un cutoff precedente alla soglia OCC.

Se la tua opzione long è in the money alla scadenza ma il tuo account non ha abbastanza soldi per supportare la posizione in azioni, il tuo broker può, a sua discrezione, scegliere di non esercitare l'opzione. Questo è noto come DNE ("non esercitare"), e qualsiasi guadagno che potresti aver realizzato esercitando l'opzione sarà spazzato via. Un mediatore può anche, a sua discrezione, chiudere la posizione.

Un altro fatto divertente: TD Ameritrade non ti addebiterà una commissione per chiudere una gamba corta in qualsiasi opzione con un prezzo inferiore a $ 0,05.

Controlla le tue specifiche. Le tue opzioni si adattano allo stile americano o europeo? Antimeridiane o pomeridiane? Quali sono gli orari di trading? C'è trading after-hour nel sottostante? Per esempio, le opzioni che sono in-the-money alla chiusura sono in genere esercitate automaticamente, e le opzioni out-of-the-money no. Però, se il prezzo del sottostante cambia dopo la chiusura, potresti avere una breve opzione per passare da out-of-the-money a in-the-money. Il titolare dell'opzione può scegliere di esercitare, lasciandoti con una posizione indesiderata (o almeno inaspettata). In caso di domande, chiamare il servizio di assistenza clienti TD Ameritrade al numero (800) 669-3900.

Liquidare (o avere abbastanza contanti a portata di mano). Per evitare qualsiasi richiesta di margine o esposizione indesiderata durante la notte o nel fine settimana, assicurati di pianificare in anticipo tutte le posizioni che potresti acquisire alla scadenza. Per esempio, esercitare un'opzione call long equity, devi avere abbastanza contanti nel tuo conto per pagare le azioni. In alternativa, se il tuo conto è approvato per il trading a margine, è necessario detenere contanti o titoli per soddisfare il requisito di margine "Reg T". Se non sei sicuro, o se non vuoi la posizione, liquidare prima della chiusura delle negoziazioni.

Lasciati un po' di tempo. A differenza di alcuni videogiochi, nel trading di opzioni, non è sempre una buona cosa essere l'ultima persona in piedi. Mentre ti avvicini alle 3 p.m. il giorno della scadenza, la liquidità può spesso prosciugarsi e gli spread denaro/lettera possono allargarsi. Quindi, se stai pensando di liquidare, o anche passare a un'altra data di scadenza, prima potrebbe essere meglio.

Sono le 3 del pomeriggio (CT). Sai dove sono i tuoi rischi?

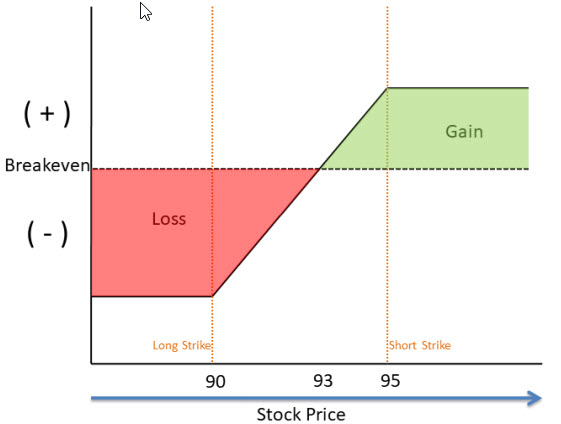

Ecco un elemento finale per la tua lista di controllo della scadenza:conosci e comprendi il tuo rischio. La figura 1 mostra il profilo di rischio di un call spread verticale lungo, lungo la chiamata a 90 colpi e corta alla chiamata a 95 colpi. Nota che se, alla scadenza, il sottostante è al di sotto del 90-strike, entrambe le opzioni scadono senza valore, e se il sottostante è superiore a 95 alla scadenza, entrambe le opzioni saranno esercitate. In ogni caso, scadenza non comporterà l'assunzione di una posizione nel sottostante.

FIGURA 1:PROFILO DI RISCHIO DI DIFFUSIONE VERTICALE DELLE CHIAMATE.

Solo a scopo illustrativo. Le prestazioni passate non garantiscono risultati futuri.

Ma per quanto riguarda l'area tra gli scioperi? E, in particolare, che dire di quei punti di incertezza intorno agli scioperi 90 e 95? Avrai una posizione, o no?

Gli spread verticali sono spesso definiti come "definiti dal rischio, "il che significa che sai entrando nel commercio quale sarà il massimo guadagno e perdita teorici. Però, se dopo la scadenza ti trovi con una posizione nel sottostante, non è più un commercio definito dal rischio. Andando avanti, avrà un profilo di rischio diverso e, come spiegato sopra, un requisito di margine diverso.

Vuoi eseguire la tua analisi della scadenza delle opzioni? I clienti di TD Ameritrade possono fare esattamente questo tramite lo strumento Profilo di rischio su thinkorswim ® piattaforma. Con lo strumento Profilo di rischio puoi visualizzare il potenziale profitto/perdita su un'operazione, regolare i parametri, e persino aggiungere operazioni simulate e valutare i rischi.

Ora che ti è stato presentato il linguaggio e la logistica della scadenza, potresti essere in grado di avvicinarti alla scadenza con una maggiore comprensione dei rischi, e come potresti gestirli. Potresti voler tenere a portata di mano questa lista di controllo per ogni evenienza.

Cosa succede alle opzioni alla scadenza?

Cosa succede alle opzioni alla scadenza?

Opzione

-

Opzioni Scadenza:Definizioni,

Opzioni Scadenza:Definizioni, una lista di controllo, e altro Agli albori del trading di opzioni, due o tre decenni fa, per i market maker nelle fosse del trading di opzioni a Chicago e in altri centri finanziari, cera un giorno ...

-

Cosa sono le opzioni:call e put?

Cosa sono le opzioni:call e put? Unopzione è un derivato, un contratto che dia allacquirente il diritto, ma non lobbligo, acquistare o vendere lattività sottostante entro una certa data (data di scadenza) ad un prezzo specificato (pr...