Dave Ramsey che affonda i fondi:cosa sono e come posso usarli?

Cosa devi sapere sull'affondamento di fondi di Dave Ramsey

Dave Ramsey è un guru finanziario che ha creato molti prodotti per aiutare le persone a uscire dai debiti e risparmiare denaro. Un modo in cui ti aiuta a farlo è attuare l'ammortamento dei fondi.

In questo post del blog discuteremo del motivo per cui Dave Ramsey consiglia di affondare fondi, quali sono questi fondi, come funzionano e come puoi utilizzarli per la tua situazione finanziaria.

Guarda crescere i tuoi risparmi con questo tracker GRATUITO di fondi di ammortamento! Scarica oggi e inizia a risparmiare per i tuoi sogni!

Cos'è un fondo di ammortamento?

Un fondo di ammortamento è una strategia di risparmio che viene utilizzata per effettuare acquisti futuri risparmiando piccole somme in un determinato periodo di tempo.

Puoi utilizzare il denaro del fondo di affondamento per pagare le spese pianificate, come le tasse di immatricolazione dei veicoli, una nuova lavatrice o persino una vacanza da sogno. Scegli le spese annuali per le quali vuoi risparmiare sistematicamente, in base ai tuoi obblighi finanziari, valori e obiettivi.

Un fondo di ammortamento può sembrare molto simile a un fondo di emergenza o a un conto di risparmio, ma non sono esattamente la stessa cosa. Esaminiamo le differenze tra entrambi.

Fondo di ammortamento vs Conto di risparmio

Mentre un conto di risparmio viene generalmente utilizzato come luogo in cui mettere da parte denaro per scopi generali, un fondo di ammortamento viene assegnato come voce di budget specifica nel tuo piano di spesa mensile.

Un'altra differenza tra questi due account è che un fondo di ammortamento di solito ha una spesa prevedibile collegata ad esso. Una volta raggiunto questo obiettivo di risparmio nel fondo di ammortamento, non è necessario continuare ad aggiungerlo.

Un fondo di ammortamento ti consente di essere più intenzionale e concentrato su obiettivi di risparmio specifici. Poiché ogni fondo di ammortamento ha uno scopo specifico, puoi facilmente vedere quanto sei vicino al raggiungimento di obiettivi finanziari specifici.

Fondo di ammortamento vs fondo di emergenza

Forse più importante che risparmiare per l'aspettato è avere risparmi da parte per l'imprevisto . A questo serve un fondo di emergenza.

Un conto di risparmio di emergenza è in genere un fondo per raccogliere tutti i risparmi per eventuali spese impreviste in futuro che devono essere pagate immediatamente. Quindi, mentre un fondo che affonda è per un acquisto futuro previsto, il conto di emergenza viene utilizzato per l'ignoto.

Ad esempio, potresti utilizzare i risparmi del tuo fondo di emergenza se all'improvviso ti capita di avere una gomma a terra e devi sostituirla immediatamente con una nuova. Ma utilizzeresti un fondo di ammortamento per risparmiare per le gomme nuove perché sai (alla fine) quelle che hai si consumeranno.

Perché Dave Ramsey consiglia di affondare fondi?

Come ogni saggio educatore finanziario, Dave Ramsey incoraggia fortemente i suoi studenti a seguire alcuni principi fondamentali:seguire un budget, essere aggressivi con il rimborso del debito e risparmiare denaro. Ognuno di questi richiede tempo, intenzione e pazienza adeguati, ma tutti portano alla libertà finanziaria.

Quando si tratta di affondare fondi, Dave Ramsey sa come questo semplice metodo può aiutarti a raggiungere i tuoi obiettivi e anche la libertà finanziaria. Con un po' di risparmio strategico, puoi evitare di rimanere bloccato nei debiti ed essere più intenzionale con i tuoi soldi.

Come faccio a creare un fondo di ammortamento?

Se pensi di voler includere i fondi di ammortamento nel tuo piano finanziario, ti starai chiedendo qual è il modo migliore per crearli.

Il modo più comune è con conti di risparmio separati , ma puoi anche utilizzare altri metodi come buste , o anche solo un grande fondo di ammortamento e mantieni le tue categorie di fondi organizzate con un foglio di lavoro . Qualunque metodo tu scelga, il processo è sostanzialmente lo stesso.

Ecco come creare un fondo di ammortamento in 5 passaggi .

Fase 1:decidi dove vuoi tenere i tuoi fondi di ammortamento

Come ho appena accennato, potrebbero trattarsi di diversi conti di risparmio separati, in buste o di un fondo di ammortamento dedicato per tutto.

Assicurati che il metodo scelto lo renda facile da salvare. Con i conti di risparmio, puoi impostare depositi automatici per ogni giorno di paga e non devi pensarci. Con le buste, dovrai essere più disciplinato aggiungendo denaro a ciascuna di esse. Se scegli di avere un grande fondo di ammortamento, sarà importante mantenerlo organizzato e aggiornato.

Fase 2:determina la tua strategia di risparmio

Annota la tua attuale strategia di risparmio e programma per ciascun fondo in modo da sapere quanto sta andando dove e quando. Quindi, mantieni questa pianificazione da qualche parte visibile in modo da ricordarti spesso i tuoi obiettivi di risparmio.

Se imposti i trasferimenti automatici, questo non sarà necessario perché il salvataggio viene fatto per te.

Fase 3:includi i fondi che hai perso nel budget mensile

Considerali come spese regolari che devi pagare nel tuo normale budget. Trattali come qualsiasi altra fattura nel foglio di lavoro del budget mensile e pagali prima. Non aspettare la fine del mese per vedere cosa è rimasto!

Imposta i tuoi obiettivi finanziari in cima al tuo budget in termini di priorità.

Fase 4:tieni traccia dei tuoi progressi e regola quando necessario

A seconda dell'utilità di ciascun fondo di ammortamento, raggiungerai i tuoi obiettivi di risparmio in momenti diversi. Probabilmente ci vorrà più tempo per finanziare completamente un fondo di ammortamento per una nuova auto che per una nuova lavastoviglie.

Tieni traccia dei progressi di ciascun fondo in modo da sapere quanto sei vicino a ciascun obiettivo di risparmio. Puoi farlo con un foglio di calcolo digitale o semplicemente con carta e matita. Una volta che hai risparmiato abbastanza in un fondo per pagare quella spesa, prendi quel pagamento di risparmio e applicalo a un fondo nuovo o diverso.

È importante essere disciplinati ma anche flessibili con i tuoi obiettivi di risparmio. Apporta le modifiche che ritieni opportuno, perché le priorità possono cambiare. Potresti decidere di non voler più un nuovo fondo per auto, ma invece un fondo per la riparazione dell'auto per il tuo veicolo attuale. O forse una ristrutturazione della cucina deve essere messa sul backburner in modo da poter risparmiare di più per ottenere una nuova mano di vernice sulla tua casa.

Fase 5:rimani concentrato e diligente

Risparmiare denaro è un'abitudine che non viene facilmente per la maggior parte delle persone. Avrai bisogno di esercitare un po' di disciplina e pazienza per rimanere in pista.

Tenere traccia dei tuoi progressi e avere un partner responsabile sono due modi in cui puoi rimanere impegnato nel raggiungimento dei tuoi obiettivi di risparmio.

Quanti fondi di ammortamento dovrei avere?

A questo punto, potresti pensare che dovresti creare un fondo di ammortamento per ogni acquisto o spesa importante che prevedi di fare!

Tuttavia, più ne hai, meno progressi farai in ciascuno di essi. Se hai 20 fondi di ammortamento ma puoi risparmiare solo $ 200 al mese, sono solo $ 10 in ciascuno se distribuisci i tuoi risparmi in modo uniforme. Passeranno anni prima che tu possa pagare in contanti il nuovo widescreen!

Questo è il motivo per cui dovresti considerare attentamente quali sono i tuoi obiettivi finanziari e come dare loro la priorità.

Se hai ancora molti debiti (a parte il mutuo), è una buona idea ripagarli prima di iniziare a sprofondare. Dovresti anche avere almeno un fondo di emergenza iniziale istituito. Ricorda, i fondi che affondano sono per cose di cui avrai bisogno o che vorrai acquistare in futuro. Vuoi essere senza debiti e preparati per le emergenze ora!

Detto questo, prima scrivi un elenco di tutte le categorie per le quali pensi che un fondo di ammortamento possa essere utile. La tua lista sarà probabilmente troppo lunga, ma va bene così. Lo restringerai più tardi.

Successivamente, considera quanto risparmio totale puoi applicare ogni mese ai tuoi fondi di ammortamento. Se non sei sicuro, guarda il tuo budget per calcolare la differenza tra le tue spese necessarie e le entrate mensili totali del budget. Qualsiasi cosa non necessaria potrebbe essere potenzialmente applicata ai tuoi fondi di ammortamento.

Se non hai un budget, iniziane uno! Tieni traccia delle tue spese e registra ogni transazione in modo da poter vedere come e dove stai spendendo ogni dollaro. Questo è il modo migliore per scoprire come massimizzare le tue entrate e risparmiare più denaro.

Se scopri di avere solo $ 200 in più da risparmiare, potresti voler avere meno fondi che affondano rispetto a se avessi $ 1.000 per il risparmio. Dipende solo da quanto velocemente vuoi raggiungere i tuoi obiettivi finanziari.

Una volta che sai quanto puoi risparmiare ogni mese, restringi il tuo elenco alle categorie che sono più importanti per te.

Permettetemi di fare un paio di esempi. Ecco il primo, se hai $ 200 da risparmiare ogni mese:

- Manutenzione automatica (cambio olio, pneumatici nuovi, ecc.) $ 50

- Compleanni $ 25

- Nuova lavatrice $ 75

- Vacanza in famiglia $ 50

Ed ecco il secondo esempio se hai $ 1.000 in più da risparmiare mensilmente:

- Veicolo nuovo $ 200

- Regali (compleanni, matrimoni, vacanze) $ 100

- Vacanze $ 300

- Premi annuali $ 100

- Tasse $ 50

- Miglioramento della casa $ 100

- Fondo universitario $ 150

Il tuo elenco rifletterà le tue priorità finanziarie, quindi prenditi del tempo per capire cosa è importante per te e il tuo partner.

(E, poiché è bene ripeterlo, paga prima qualsiasi debito residuo e metti da parte i risparmi di emergenza!)

Come faccio a utilizzare i miei fondi di ammortamento per il pagamento?

Come spiegato in precedenza, i fondi di ammortamento vengono utilizzati per risparmiare denaro per gli acquisti futuri previsti. Quindi, il primo modo per utilizzarli è finanziare in modo sistematico e coerente ciascuno con un determinato importo in dollari in determinati momenti e in un periodo predeterminato.

I fondi che affondano servono per risparmiare, ma servono anche per spendere! Una volta che hai raggiunto il tuo obiettivo di saldo e sei pronto per effettuare l'acquisto, trasferisci semplicemente quel denaro sul tuo normale conto corrente. Tuttavia, non eseguire questo passaggio fino a quando non lo spenderai, altrimenti quei risparmi potrebbero essere consumati da altre cose meno importanti.

Quanto dovrei risparmiare ogni mese sui miei fondi di ammortamento?

Un modo semplice per determinare quanto dovresti risparmiare in un fondo di ammortamento è fissare una scadenza per raggiungere il tuo obiettivo di risparmio.

Ad esempio, supponiamo che tu voglia sostituire il tuo veicolo attuale con uno più nuovo entro 2 anni. Decidi quanto sei disposto a spendere, quindi dividi l'importo per 24 mesi. Questo sarà l'importo da investire nel tuo New Vehicle Sinking Fund ogni mese per i prossimi 2 anni.

Oppure, forse a gennaio decidi di non addebitare alcun regalo di Natale quell'anno. Imposti la categoria del budget del tuo regalo a $ 600 e crei un fondo di ammortamento. Dovresti quindi risparmiare $ 50 nel tuo Fondo di affondamento dei regali di Natale ogni mese per raggiungere il tuo obiettivo.

Ovviamente, quanto risparmi dipende da cosa puoi inserire nel tuo budget. Tuttavia, ci sono modi per aumentare la tua capacità di risparmio. Esaminiamone alcuni.

Come risparmiare di più sui tuoi fondi di ammortamento

Se stai già vivendo da stipendio a stipendio, potresti pensare che non ha senso creare fondi di ammortamento se non hai soldi da investire.

Tuttavia, se sei disposto a modificare la tua mentalità finanziaria e prendi sul serio la gestione del denaro, ci sono modi per ampliare il divario tra le tue entrate e le tue spese. Più ampio è il divario, più risparmi.

Prima di tutto, prendi un budget. Questo è il primo passo per prendere il controllo delle tue finanze. Quando sai dove sta andando ogni dollaro, puoi trovare quelle perdite di spesa varie che ti impediscono di raggiungere i tuoi obiettivi finanziari. Prendi in considerazione la possibilità di annullare gli abbonamenti che non utilizzi, di ridurre al minimo i pasti fuori o di trovare premi assicurativi più bassi.

In secondo luogo, se non hai obiettivi, fissane alcuni! Avere una direzione specifica verso cui ti stai muovendo. Diventa intenzionale con i tuoi soldi. Sii propositivo con ogni dollaro in modo da massimizzare le entrate che stai già guadagnando.

Terzo, aumenta il reddito. È qui che entra in gioco la mentalità del denaro. È fondamentale credere che puoi aumentare le tue entrate ogni volta che vuoi. Quando la tua mente è aperta a fare più soldi, i tuoi occhi si apriranno alle opportunità che ti circondano.

Ecco solo alcune idee:

- trova un lavoro part-time nei fine settimana

- Chiedi un aumento

- richiedi una promozione

- trovare un lavoro meglio retribuito

- Fai una svendita o vendi i tuoi articoli inutilizzati su NextDoor o Craigslist

- Partecipa a un lavoro secondario come guidare per Uber, consegnare generi alimentari, dare ripetizioni ai ragazzi delle scuole superiori, ecc.

- avvia la tua attività come consulenza, web design, pulizie domestiche, pet sitter o catering:scegli ciò in cui sei bravo, esperto o ti piace fare!

Una volta che inizi a generare entrate extra, incanala tutti quei dollari extra nei tuoi fondi di ammortamento in modo da poter raggiungere i tuoi obiettivi più velocemente.

Idee comuni per la categoria dei fondi di ammortamento

In precedenza ho elencato alcune idee sui fondi di ammortamento, ma ecco un elenco più ampio per darti più idee:

- Miglioramenti per la casa

- Manutenzione automatica

- Sostituzione automatica

- Premi assicurativi

- Regali (compleanni, matrimoni, feste)

- Spese per feste e feste di compleanno

- Spese di guardaroba per guardaroba

- Fatture veterinarie

- Vacanza da sogno

- Spese scolastiche

- Nuovi elettrodomestici/elettronica

- Nuovi mobili

- Paesaggio

- Spese mediche

- Tasse

- Quota associativa annuale

- Attività educative

- Lezioni scolastiche

- Donazioni di beneficenza

- Un matrimonio o un altro evento speciale

- Spese per la cura personale

- Spese aziendali personali

- Spese irregolari

- Spese annuali

Come mantenere e tenere traccia dei tuoi fondi di ammortamento

È importante scegliere un metodo di monitoraggio per i tuoi fondi in caduta che ti renda facile vedere i tuoi progressi.

Questo dipenderà molto dalle tue preferenze. Potresti preferire carta e penna a un tracker digitale o un semplice elenco a un foglio di calcolo dettagliato.

Non importa come scegli di tenere traccia dei tuoi fondi in caduta, purché tu sia coerente. Se preferisci un approccio manuale, assicurati di utilizzare una calcolatrice in modo che i tuoi numeri siano accurati.

Ad alcuni piace qualcosa di più visivo, come riempire l'immagine di un barattolo di risparmio. Oppure potresti creare un modulo da compilare una volta al mese. Scegli qualcosa che non vedi l'ora di aggiornare e di facile manutenzione.

Dopo aver scelto il metodo di monitoraggio, decidi la frequenza con cui aggiornarlo. Puoi decidere ogni giorno di paga, l'inizio di ogni ciclo di budget o l'ultimo giorno di ogni mese. Quindi, imposta un promemoria del calendario per non dimenticarlo!

Errori comuni da evitare con l'affondamento di fondi

Per quanto semplice possa essere creare fondi di ammortamento, ci sono cose che puoi fare che renderanno più difficile raggiungere i tuoi obiettivi. Ecco 4 errori comuni da evitare quando stai impostando i tuoi fondi di ammortamento.

Non essere organizzato con la tua strategia di ammortamento dei fondi

Un errore comune quando si impostano fondi di ammortamento è non dedicare quei fondi a un conto separato. Se provi a utilizzare il tuo normale conto corrente per risparmiare denaro, troverai più difficile rimanere organizzato. È anche più facile accedere a quei risparmi per gli acquisti impulsivi che non avevi pianificato. Crea sempre un conto separato per il tuo fondo di ammortamento, o almeno conserva i tuoi risparmi da qualche parte oltre al tuo normale conto corrente (come nelle buste).

Avere troppi conti con fondi che affondano

Un altro errore è impostare troppi fondi di ammortamento. Più hai, più devi mantenere e più lenti saranno i tuoi progressi. Considera di avere un solo fondo per i regali, invece di fondi separati per compleanni, matrimoni, lauree e vacanze. Puoi creare un fondo di ammortamento per le spese educative invece di avere conti individuali per attività, forniture, tasse e tasse scolastiche. Scegli le tue prime 10 priorità e concentrati su quelle per prime. Una volta che un fondo di ammortamento è completamente finanziato, puoi crearne un altro.

Non pagare prima il debito

Un terzo errore che le persone possono fare è costruire più fondi di ammortamento mentre hanno ancora debiti eccessivi o prima di avere un fondo di emergenza istituito. Prendi in considerazione l'utilizzo del metodo Debt Snowball o Avalanche di Dave Ramsey per saldare i saldi della tua carta di credito. Assicurati prima di tutto che le tue finanze siano stabili e sicure, quindi imposta i tuoi fondi di ammortamento.

Non mantenere i risparmi in un conto bancario ad alto rendimento

Infine, un quarto errore che si commette spesso è non tenere i risparmi in un conto di risparmio ad alto rendimento. Se hai intenzione di impostare i tuoi fondi di affondamento con conti bancari (al contrario delle buste), potresti anche ricavarne un po 'di soldi. Trova un conto ad alto rendimento dove puoi conservare i tuoi risparmi finché non sei pronto a spendere quei fondi. Anche l'apertura di un conto sul mercato monetario è una buona scelta. Assicurati solo di soddisfare i requisiti di saldo minimo in modo da non pagare alcun canone mensile.

I vantaggi dell'utilizzo del metodo di ammortamento dei fondi di Dave Ramsey nelle tue finanze personali

Uno dei maggiori vantaggi dell'affondamento di fondi è che ti consentono di rimanere senza debiti. Quando sei intenzionale con le tue strategie di risparmio e lavori costantemente per raggiungere i tuoi obiettivi finanziari, ti prepari per evitare di indebitarti. Non solo puoi pagare in contanti, stai pagando l'importo minimo perché non ci sono interessi.

Un secondo grande vantaggio dell'assorbimento di fondi è il modo in cui supportano buone abitudini finanziarie. Risparmiare denaro per un lungo periodo di tempo rafforza la tua capacità di ritardare la gratificazione, evitare acquisti impulsivi e essere più consapevole di ciò che stai acquistando.

Un terzo vantaggio è avere una maggiore tranquillità finanziaria. Quando hai il controllo delle tue finanze, sperimenti meno stress per i soldi e hai meno disastri di budget. Essere strategici e intenzionali ridurrà la preoccupazione, l'ansia e la paura del tuo futuro finanziario.

Un altro vantaggio dell'utilizzo dei fondi di ammortamento è l'aumento della fiducia finanziaria che riscontri quando hai raggiunto un obiettivo finanziario. Essere in grado di risparmiare denaro in modo da essere preparati per il futuro rafforza la tua fiducia in te stesso per gestire i tuoi soldi con saggezza. E - nessun senso di colpa quando acquisti quel nuovo grande schermo!

Come includere i fondi in uscita nel tuo piano di budget

Se vuoi essere coerente con l'aggiunta di denaro extra ai tuoi conti a fondo perduto, il modo migliore è includerli nel tuo budget. Rendi ogni fondo di ammortamento una vera e propria "fattura" da pagare includendolo come elemento pubblicitario nel tuo budget.

Quindi, pagali prima. Rendilo una priorità tanto quanto il mutuo e la bolletta dell'elettricità. Non aspettare la fine del mese per vedere cosa è rimasto. Prima paga te stesso!

Uso il reddito dell'ultimo mese per pagare le bollette del mese in corso, quindi pago tutto (compreso il risparmio) il primo del mese. In questo modo è facile rispettare i nostri obiettivi di budget mensili e assicurarci di raggiungere i nostri obiettivi di risparmio ogni singolo mese.

Tuttavia, potresti pianificare un budget settimanale, bisettimanale o tramite busta paga. Ciò significa che potresti contribuire ai tuoi conti a fondo perduto più di una volta al mese, a seconda della frequenza del tuo reddito.

Non importa quale sia il tuo ciclo di budgeting, l'importante è essere coerenti con quanto contribuirai a ciascun fondo di ammortamento e con quale frequenza.

Se hai bisogno di aiuto per impostare una routine di budgeting, consulta il mio post su come utilizzare il metodo del budget a base zero.

Non dimenticare di prendere il tuo tracker GRATUITO per i fondi di ammortamento! Guarda i tuoi soldi crescere e distruggere i tuoi obiettivi finanziari!

Ultime considerazioni sull'affondamento di fondi di Dave Ramsey

Sapere cosa sono i fondi che affondano e come usarli può aiutarti a lavorare con le tue finanze personali in modo più efficace. Sono uno strumento strategico efficace per aiutarti a risparmiare per il tuo futuro e rimanere senza debiti. Possono fornire stabilità e sicurezza e consentirti di raggiungere i tuoi obiettivi finanziari.

Potresti chiederti perché è importante o pensare che questo sia solo per le persone che hanno bisogno di consigli di esperti. Non potrebbe essere più lontano dalla verità! Prenditi un po' di tempo per leggere questi suggerimenti su come comprendere l'affondamento dei fondi in modo da sapere quando potrebbero avere un senso nella tua vita.

Inizia ad essere intenzionale con i tuoi soldi. Sii strategico con i tuoi risparmi. Crea alcuni tuoi conti per fondi che affondano e guarda com'è facile pagare in contanti anche per gli acquisti più grandi!

Domande frequenti

Dave Ramsey consiglia di affondare fondi?

Dave Ramsey, un noto esperto di finanza personale, consiglia di affondare fondi per evitare di utilizzare il debito per le spese imminenti. Invece di utilizzare le carte di credito per pagare una fantastica vacanza, regali di compleanno mensili o spese per le vacanze, raccomanda di risparmiare intenzionalmente prima queste spese sono dovute.

Dovrei avere un fondo di ammortamento per i risparmi pensionistici?

Potresti considerare conti pensionistici come un 401(k) o un IRA come fondo di ammortamento per la tua pensione. Queste sono opzioni molto migliori per i risparmi pensionistici rispetto a un conto di risparmio ad alto rendimento.

Come devo organizzare e tenere traccia dei miei fondi in perdita?

Puoi organizzare i tuoi risparmi mensili del fondo di ammortamento impostando conti separati per ciascuno. Un'altra idea è quella di utilizzare le buste in contanti per organizzare i tuoi risparmi. Assicurati di assegnare a ciascuno un'etichetta che indichi a cosa serve.

Puoi tenere traccia di questi conti in perdita tramite i tracker degli obiettivi di risparmio o app popolari come Mint o Hai bisogno di un budget . Dopo aver collegato i tuoi account all'app, puoi vederli tutti in un unico posto.

Dove posso trovare un tracker di fondi di ammortamento?

Se ti piace scrivere le cose e seguire i tuoi progressi, puoi utilizzare un tracker di fondi di ammortamento. Scarica il tracker di fondi di ammortamento stampabile gratuito offerto in questa pagina o esegui una ricerca su Google per trovare diversi tracker di fondi di ammortamento tra cui scegliere. Questa è un'ottima risorsa per tenere traccia dei tuoi risparmi in relazione a ciascuna spesa del fondo di ammortamento.

Qual è la formula del fondo di ammortamento?

Questa semplice formula del fondo di ammortamento ti consente di determinare quanto devi risparmiare ogni mese per raggiungere un obiettivo di risparmio.

Obiettivo di risparmio totale ÷ n. di mesi da risparmiare =Deposito mensile del fondo di ammortamento

Perché si chiama fondo di ammortamento?

Il termine "fondo di ammortamento" è stato utilizzato fin dal 18° secolo, per descrivere un fondo dedicato per ripagare il debito nazionale. In sostanza, i soldi del fondo sono stati utilizzati per "affondare" il debito fino a quando non è stato ripagato.

Sebbene il significato del fondo di ammortamento usato oggi (per scopi personali) sia per evitare debito, questo termine è ancora usato per descrivere il denaro messo da parte per un acquisto futuro.

E se nel mio fondo di ammortamento non c'è abbastanza per coprire una spesa?

A volte potresti scoprire che il tuo obiettivo di risparmio non copre la spesa. Tuttavia, un vantaggio di avere più fondi di ammortamento è che puoi prelevare da uno per aggiungerne un altro.

Forse il tuo premio dell'assicurazione sulla vita è aumentato per il prossimo anno e sei a corto di $ 100 nel tuo fondo di ammortamento. Puoi prendere in prestito questo importo da uno o alcuni degli altri fondi, a condizione che tali fondi non debbano essere spesi a breve. Assicurati solo di sostituire ciò che hai preso in prestito!

Cosa devo fare con un fondo di ammortamento dopo aver utilizzato i soldi?

Avrai dei fondi che affondano per le spese una tantum e altri per le spese correnti o irregolari. Per quelli che sono necessari solo per un singolo acquisto, hai un paio di opzioni dopo che i soldi sono stati spesi. Puoi scegliere di chiudere il conto in modo permanente o di utilizzarlo per un nuovo fondo di ammortamento.

A seconda del capitolo della vita in cui ti trovi, chiuderai inevitabilmente somme di denaro che diventeranno irrilevanti. Per le spese in corso, dovresti sostituire i fondi che hai utilizzato fino a raggiungere il limite di risparmio che hai impostato.

Altri post che potrebbero interessarti:

- Il modo più economico di vivere:i migliori consigli per il 2022

- 15 Scritture sulla libertà del debito:come gestire il debito secondo Dio

- Finanziariamente sano:cosa significa e come arrivarci

- Lo scopo di un budget:17 potenti vantaggi

- Come vivere con il reddito del mese scorso (e perché dovresti)

- 14 strumenti per la gestione del denaro online (per lo più gratuiti)

- Come vivere secondo i propri mezzi (e comunque accontentarsi)

- Controllo della salute finanziaria:7 passaggi per aumentare il tuo benessere fiscale

- Come sfuggire al debito con un piano di gestione del debito fai-da-te

- La guida alle risorse a budget zero

- La tabella di marcia essenziale per la pensione

- Come creare categorie di budget personali in modo intelligente

Finanza personale

- Interruzioni di trading:cosa sono, quali sono le cause e come possono influire su di te?

- Dividendi:cosa sono e come funzionano

- Cosa sono i buoni del tesoro e come funzionano?

- Obbligazioni:cosa sono e come funzionano?

- Hedge Fund:una definizione e come funzionano

- Fondi di ammortamento:cosa sono e come utilizzarli

- Cosa sono le azioni e come funzionano?

- Come investire in fondi indicizzati:cosa sono e come acquistarli

- Conti insoluti:cosa sono e come evitarli

- Carte di credito virtuali:cosa sono e come usarle

-

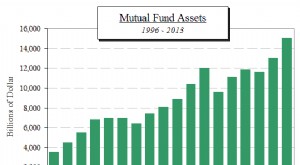

Cosa sono i fondi comuni di investimento e come funzionano?

Cosa sono i fondi comuni di investimento e come funzionano? [Questa è la prima puntata di una serie che esamina i fondi indicizzati. Discuteremo prima il mercato dei fondi comuni gestiti per formare una base di confronto con i fondi indicizzati. Nella seconda ...

-

Cosa sono i fondi comuni di investimento e come funzionano?

Cosa sono i fondi comuni di investimento e come funzionano? Non sai come iniziare a investire da solo? Mettere i tuoi soldi in un fondo comune significa che non andrai da solo. Un fondo comune di investimento è una società che consente a un pool di persone d...