Come scegliere il fondo di debito giusto per il tuo portafoglio?

I fondi di debito generano reddito investendo in titoli a reddito fisso, titoli di stato e societari, Buoni del tesoro, carta commerciale, certificati di deposito e altri strumenti del mercato monetario. Sebbene i fondi di debito siano meno rischiosi dei fondi azionari, devono essere scelti con saggezza per generare buoni rendimenti.

Ecco come puoi scegliere il fondo di debito giusto per il tuo portafoglio:

Comprendi il tuo orizzonte di investimento e la tua propensione al rischio

Prima di capire dove investire, un individuo dovrebbe prima capire i suoi obiettivi di investimento personali, cioè., quando i fondi saranno necessari e la sua capacità di assunzione di rischi. Sulla base di questi parametri, puoi decidere in quale fondo di debito investire per quanto tempo, quando hai bisogno di quell'investimento e quali sono le tue aspettative di ritorno. È qui che entra in gioco la conoscenza dei diversi tipi di fondi di debito.

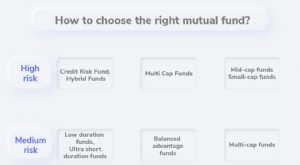

Conoscere i diversi tipi di fondi di debito

Anche se i fondi di debito sono meno rischiosi dei fondi azionari, le sottocategorie di fondi di debito hanno diversi livelli di rischio e durata dell'investimento. Quindi solo sapere che si desidera destinare una certa somma di denaro a fondi di debito non sarà sufficiente. È inoltre necessario esaminare i diversi tipi di fondi di debito disponibili.

Per esempio, i fondi di rischio di credito sono considerati più rischiosi dei fondi liquidi nella stessa categoria di fondi di debito. A causa di tali differenze, è necessario conoscere i diversi tipi di fondi di debito disponibili.

I fondi di debito investono in obbligazioni emesse da società e governi, che possono essere classificati in base alla durata in carica o alla natura dell'obbligazione.

Ecco i diversi tipi di fondi di debito classificati dal Securities and Exchange Board of India.

Fondi di debito Sicurezza sottostante Fondi Overnight Titoli Overnight con durata di 1 giorno Fondi liquidiTitoli di debito e del mercato monetario con scadenza fino a 91 giorni Fondi di durata ultra breveInvestimenti in strumenti di debito e del mercato monetario con una durata Macaulay compresa tra 3 e 6 mesiFondi di breve durataInvestimenti in strumenti di debito e del mercato monetario con un Macaulay durata compresa tra 1 e 3 anni Fondo a lunga durata Investimento in strumenti di debito e del mercato monetario con una durata Macaulay superiore a 7 anni Fondo dinamico obbligazionario Investimento su tutta la durata Fondi a rischio di credito Investimento minimo del 65% in obbligazioni societarie – (investimento in strumenti a basso rating) Fondo dorato Investimento minimo dell'80% in titoli di stato (per tutta la scadenza) Fondi bancari e PSU80% minimo investimento in debitostrumenti di banche, imprese del settore pubblico, istituti finanziari pubbliciFondi obbligazionari societari 80% di investimento minimo in obbligazioni societarie (solo in strumenti con rating più elevato) Questo non è un elenco esaustivo delle categorie di fondi di debito. Anche questa non è una raccomandazione che si dovrebbe investire solo in questi fondi di debito. Si prega di ricercare bene prima di investire.

Leggi di più su Groww :Fondi di debito

Quick Take:qual è la durata di Macaulay?La durata di Macaulay è una misura di quanto tempo impiega il prezzo di un'obbligazione a essere rimborsato dai suoi flussi di cassa interni. Viene utilizzato solo per uno strumento di debito con flussi di cassa fissi.

Conoscere la natura dei diversi fondi di debito

I fondi di debito sono considerati meno rischiosi dei fondi azionari. Tra i fondi di debito, i fondi liquidi hanno un rischio molto basso, mentre i fondi Gilt e i fondi obbligazionari/di reddito sono più rischiosi. Ulteriore, gli investitori dovrebbero anche considerare il rating del credito fornito dalle agenzie di rating del credito, che va da AAA+ a D, AAA+ è il più alto.

In parole semplici, un fondo con un rating più alto è più sicuro di un fondo con un rating più basso. I fondi con rating inferiori tendono ad offrire tassi di interesse più elevati. Rischio e rendimento vanno in direzioni opposte. Mentre uno strumento ad alto rendimento sarà rischioso, uno a basso rendimento ha per lo più un profilo di rischio moderato.

Quindi, è essenziale tenere a mente la propria propensione al rischio prima di investire in un fondo di debito.

Attenzione ai rischi connessi all'investimento in un fondo di debito:

Ci sono 2 rischi significativi coinvolti quando si investe in un fondo comune di investimento di debito:rischio di tasso di interesse e rischio di credito.

Il rischio di tasso di interesse è il rischio di fluttuazione del tasso di interesse. Il tasso di interesse e il valore patrimoniale netto (NAV) sono inversamente correlati, cioè., se il tasso di interesse aumenta, Il NAV scende e viceversa. Il rischio di tasso di interesse per lo più non impatta sui fondi a breve termine immediato ma impatta sul NAV dei fondi a lunga durata.

Il rischio di credito è il rischio che il fondo non paghi in tempo. Le agenzie di rating del credito come CRISIL e ICRA danno rating ai fondi comuni di investimento. I rating del credito continuano a cambiare di volta in volta. Per esempio, se il fondo detiene titoli declassati dal mercato, il fondo può anche ottenere un rating creditizio inferiore e di conseguenza un NAV inferiore.

Diversificare

Devi diversificare i tuoi investimenti per ottenere il meglio da tutto. Un'adeguata esposizione alle azioni può aiutare ad aggiungere quel tocco in più al tuo portafoglio in termini di apprezzamento del capitale a lungo termine. Un'allocazione del 100% in ogni singola categoria di fondi, sia esso debito o capitale, può essere dannoso.

Punti chiave

- Scegli un fondo di debito la cui durata corrisponda alle tue esigenze finanziarie.

- I fondi liquidi e overnight comportano il rischio di credito più basso, i fondi a breve e ultrabreve termine sono moderatamente più rischiosi, e i fondi a lunga durata comportano il rischio più elevato tra i fondi di debito.

- I rating forniti dalle agenzie di rating del credito devono essere un fattore guida.

- Un AUM più elevato di un fondo di debito indica una buona risposta pubblica e il successo di un fondo di debito.

- Un fondo con una scadenza media ponderata più lunga è più rischioso di un fondo con una scadenza media ponderata inferiore.

Domande frequenti generali sulla scelta del fondo di debito giusto

- Posso scegliere un fondo di debito esclusivamente in base al suo AUM?

La risposta è no. Supponiamo che un individuo scopra che ABC Fund ha un enorme AUM e un rating creditizio di AAA+. Tuttavia, il fondo ha una scadenza media ponderata molto elevata. Significa che il Fondo ABC detiene molti investimenti a lungo termine e può essere soggetto a fluttuazioni dei tassi di interesse a lungo termine. Se l'individuo non vuole correre questo rischio, può decidere di optare per un fondo con scadenza media ponderata inferiore. Anche, decidere dove investire esclusivamente in base a un fattore può essere fuorviante.

- Perché il NAV aumenta quando il tasso di interesse scende?

Quando i tassi di interesse scendono, gli investitori si affolleranno per investire in fondi che detengono titoli di debito con una scadenza più lunga ad alti tassi di interesse, E conseguentemente, il NAV di quel fondo di debito aumenterebbe. In una situazione inversa di aumento dei tassi di interesse, il NAV di un fondo di debito si ridurrebbe.

Articoli in Evidenza

- Come determinare il giusto mix di risorse per il tuo portafoglio:resistere ai cicli di mercato

- Come un fondo di investimento internazionale diversifica il tuo portafoglio

- I fondi con data obiettivo potrebbero non essere adatti a te

- I 5 migliori fondi all'avanguardia per i pensionati

- Il fondo di debito

- L'influenza del fatturato del portafoglio sul tuo fondo comune

- Cosa possono offrire i fondi settoriali per il tuo portafoglio?

- Scegliere la giusta capitalizzazione di mercato per i tuoi fondi comuni

- Questo è il motivo per cui dovresti considerare di includere fondi di debito nel tuo portafoglio

- Come costruire un portafoglio di fondi di debito stabile?

-

Come scegliere un consulente finanziario:6 consigli per trovare quello giusto

Se non sei un esperto in questioni di denaro, scegliere un consulente finanziario per gestire la tua vita finanziaria può essere una decisione difficile. È quasi impossibile conoscere bene ogni arena ...

-

Come scegliere i fondi comuni in India

Come scegliere i fondi comuni in India La selezione dei fondi comuni può essere effettuata su diversi parametri come laspettativa di rendimento, tolleranza al rischio, orizzonte di investimento, ecc. da parte dellinvestitore. Lattività può...