Imparare a fare trading sugli spread delle opzioni put

Mentre ci sono un'ampia varietà di modi per scambiare gli spread delle opzioni put , i due più semplici sono gli spread verticali bull put e gli spread verticali bear put. Gli spread verticali comportano l'acquisto di put che scadono nello stesso mese ma hanno mesi di scadenza diversi. Questi spread si applicano a ogni tipo di titolo sottostante, ma ci concentreremo sulle opzioni di equità per coerenza. Dopo aver compreso il processo per la creazione di ciascuno di questi tipi di spread, i suggerimenti che seguono ti aiuteranno a scambiare queste strategie con più successo.

Costruire la diffusione

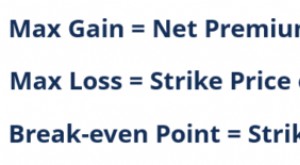

Per costruire un rialzo verticale put spread, compri una put con un prezzo di esercizio più basso e vendi una put con un prezzo di esercizio più alto, entrambi con la stessa data di scadenza. Questo è noto come spread di credito perché l'opzione di esercizio più basso costa meno, e quindi, lo spread viene creato per un credito netto. Come suggerisce il nome, questo tipo di spread viene utilizzato quando si ritiene che il prezzo dell'azione sottostante aumenterà. Questo perché all'aumentare del prezzo delle azioni, il valore di entrambe le put si sposta verso lo zero. Poiché lo spread è stato fatto per un credito, vuoi che tutte le opzioni coinvolte scadano senza valore e che si realizzi il profitto dal credito.

Per costruire un orso verticale messo spread, vendi una put con un prezzo di esercizio più basso e acquisti una put con la stessa data di scadenza che ha un prezzo di esercizio più alto. Seguendo la stessa logica di cui sopra, questo è uno spread di debito perché ha un costo netto, ma ha un potenziale di profitto maggiore. Avere un pregiudizio negativo come suggerisce il nome, vuoi che il prezzo dell'azione sottostante scenda al prezzo dello strike più basso; al di sotto di questo livello i profitti di una put vengono compensati con le perdite dell'altra.

Quale data di scadenza scegliere?

Mentre le due opzioni coinvolte in uno di questi spread devono avere la stessa data di scadenza, non è necessario che sia il mese anteriore (la data di scadenza più vicina alla data di apertura dello spread). Selezionando una data di scadenza più lontana, puoi avere un impatto sul profilo di rischio rispetto alla ricompensa dell'intero trade. Più tempo hanno le opzioni fino alla scadenza, più valore temporale conterranno. Ciò significa che l'entità del credito o del debito sarà maggiore, determinando così un maggiore potenziale di profitto e un maggiore rischio massimo.

Distanza tra i prezzi di sciopero

Come per la selezione della data di scadenza, se desideri aggiungere ulteriori rischi, e quindi potenziale ricompensa, al commercio diffuso, se scegli prezzi di esercizio più distanti tra loro, raggiungerai questo obiettivo. Sebbene questo tipo di scambio venga spesso creato utilizzando prezzi di esercizio successivi ($ 5 a parte nella maggior parte dei casi), è possibile selezionare l'opzione con una distanza maggiore tra i colpi per comporre il livello di rischio. Selezionare da quale parte del prezzo di trading corrente estendere la distanza fa parte della sottile difficoltà delle opzioni di trading con spread.

Gli spread offrono meno rischi e meno guadagni

Globale, Lo spread trading è un approccio più stabile al trading di opzioni rispetto al semplice fare scommesse direzionali. Sebbene anche il potenziale di ricompensa sia inferiore, è meno probabile che si perda denaro significativo durante il processo di apprendimento tramite lo spread trading. Infatti, molti professionisti usano lo spread trading solo perché lo considerano molto più sicuro.

Articoli in Evidenza

- FOREX:Spread Fissi vs Spread Variabili

- Diffusione del calendario

- 4 modi per scambiare opzioni

- Come si esercita un'opzione put?

- nudo mettere

- Comprendere il Bull Call Spread

- Le basi dell'opzione Spread

- L'opzione di spread del credito

- Introduzione al Bear Put Spread

- La strategia di trading delle opzioni Bear Spread

-

Cos'è un Bull Put Spread?

Cos'è un Bull Put Spread? Un toro messo disteso, che è una strategia di opzioni, viene utilizzato da un investitore quando ritiene che il titolo sottostante mostrerà un moderato aumento del prezzo. Uno spread put bull comporta...

-

Che cos'è un nudo put?

Che cos'è un nudo put? Un nudo put si riferisce a una situazione in cui un investitore vende unopzione put senza già avere una posizione corta equivalente nel titolo sottostante dellopzione. È uno dei modi in cui un investi...