Tasse e criptovalute

Bitcoin è "il nonno" della criptovaluta, così come la prima applicazione ufficiale della tecnologia blockchain. Dato ciò, è una tecnologia intrinsecamente dirompente. Proprio come la tecnologia blockchain ha sconvolto le tradizionali tecnologie di contabilità, Bitcoin ha fatto scalpore negli spazi fintech e valutari sostenendo con successo un sistema decentralizzato, ma sicura soluzione di valuta digitale.

Bitcoin non ha bisogno di istituzioni centralizzate, come le banche, per essere la sua spina dorsale. Anziché, un sistema di crittografia crittografica funge da autorità matematica necessaria per organizzare e verificare le transazioni. I minatori di Bitcoin incaricano i loro PC di risolvere parti di un algoritmo open source, che aiuta a organizzare e verificare le transazioni. In cambio del loro duro lavoro, questa autorità matematica compensa i minatori in Bitcoin in proporzione ai loro sforzi.

I minatori possono quindi scambiare Bitcoin con denaro fiat come USD, oppure utilizzarli per acquistare direttamente beni e servizi.

Bitcoin e il governo degli Stati Uniti hanno una relazione interessante. Tra la volatilità del marchio di Bitcoin, e le sue associazioni superficiali con il nefasto, per non parlare delle ansie che devono avere i funzionari di cedere il controllo monetario e la politica fiscale a quello che è essenzialmente un algoritmo e quelli che verificano le transazioni (se mai si dovesse arrivare a questo), ha senso che il governo sarebbe a disagio per l'accettazione tradizionale della valuta.

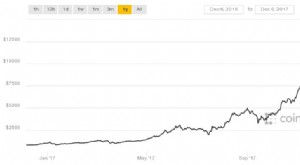

Però, col tempo, La resilienza di Bitcoin come rete e valuta, così come l'opportunità e l'economicità dei pagamenti blockchain hanno sostenuto la criptovaluta che si è dimostrata abbastanza efficace. Di conseguenza, i funzionari hanno tollerato un'introduzione graduale ma sostanziale di Bitcoin nei servizi finanziari convenzionali.

Primo, gli scambi di criptovaluta hanno iniziato ad associare Bitcoin a controvalute legali come il dollaro. Queste piattaforme, come Binance e persino Coinbase rimangono popolari oggi. La crescente presenza di Bitcoin nella finanza è evidenziata anche nei contratti futures Bitcoin, che sono scambiati nelle principali borse istituzionali come il Chicago Mercantile Exchange e il Chicago Board Options Exchange.

Data questa accettazione, e le graduali incursioni di Bitcoin nel mercato consolidato, ha senso solo che Bitcoin sia diventato soggetto ad alcune pressioni istituzionali. E senza dubbio, anche i regolatori che vigilano su quest'ultimo ingresso nel loro ecosistema hanno esercitato la propria influenza su Bitcoin.

L'Internal Revenue Service (IRS) ha recentemente affermato che è in procinto di inviare 10, 000 lettere educative ai contribuenti che si sospetta debbano le tasse governative sulle transazioni in valuta virtuale. È del tutto possibile che l'agenzia federale abbia basato il suo elenco di destinatari sui dati dei clienti acquisiti dall'exchange di criptovalute Coinbase. Chi non dichiara correttamente il reddito può incorrere in sanzioni, interesse o anche azione penale, ha avvertito l'IRS.

Bitcoin e tasse

Sebbene originariamente proclamato anonimo, la parte del leone delle transazioni Bitcoin oggi è trasparente. In passato, i governi hanno osservato impennate del commercio sul mercato nero utilizzando Bitcoin. Gli scambi ora impongono requisiti antiriciclaggio ai commercianti di Bitcoin per evitare di attirare l'ira dei regolatori.

Il più grande cambiamento per i trader di Bitcoin, anche se, sono state le tasse.

Mentre i regolatori, banchieri centrali, e i giudici federali hanno tutti opinioni diverse su come classificare Bitcoin, che sia una valuta o una merce, sembrano tutti d'accordo che dovrebbe essere tassato. La maggior parte dei principali paesi tassa le criptovalute in modo simile, pure.

Così, cosa significa per i trader?

Le specifiche

La prima cosa da sapere è che nulla importa finché non viene convertito in legge. Ci sono sempre speculazioni su cosa accadrà in base a ciò che dice un regolatore finanziario, ma nessun individuo ha la capacità di ridefinire un bene o modificare unilateralmente il codice fiscale, e poco è cambiato da quando l'IRS ha affrontato per la prima volta le criptovalute nel 2014.

Negli Stati Uniti, L'avviso IRS 2014-21 definisce le valute virtuali come proprietà. Ciò significa che qualsiasi cosa acquistata utilizzando una valuta digitale è soggetta a tassazione come plusvalenza a breve o lungo termine a seconda di quanto tempo è stata detenuta la risorsa.

Ad esempio, se acquisti una tazza di caffè usando Bitcoin che hai acquistato quando valeva $ 1, 000, devi anche tenere conto del prezzo di Bitcoin al momento dell'acquisto del caffè. Se Bitcoin viene scambiato a $ 1, 200 quando compri il caffè, hai acquistato un bene denominato in dollari con un altro bene che ora vale più in dollari di quanto non fosse in passato. Ciò significa che la quantità di Bitcoin che hai speso per il caffè sarà tassata in base alle regole sulle plusvalenze.

Sebbene i broker di criptovaluta non siano tenuti a emettere moduli 1099 ai clienti, i commercianti dovrebbero rivelare tutto all'IRS o affrontare oneri di evasione fiscale. Le transazioni imponibili includono:

- Scambiare criptovaluta con denaro fiat, o "incassare"

- Pagare beni o servizi, come usare Bitcoin per comprare una tazza di caffè

- Scambiare una criptovaluta con un'altra criptovaluta

- Ricezione di criptovalute estratte o forkate

I seguenti non sono eventi tassabili secondo l'IRS:

- Acquistare criptovaluta con denaro fiat

- Donare criptovaluta a un'organizzazione no-profit o beneficenza esente da tasse

- Fare un regalo di criptovaluta a una terza parte

- Trasferimento di criptovaluta tra portafogli

Come determinare ciò che devi

Determinare quanto profitto hai realizzato e quanto sei responsabile delle tasse è un po' complicato.

Incassare le criptovalute

In linea con le normali regole fiscali, quando incassi criptovaluta per denaro fiat come dollari, sarà necessario conoscere il prezzo base del Bitcoin che stanno vendendo.

Per esempio, se hai comprato Bitcoin a $ 6, 000 e lo ha venduto a $ 8, 000 tre mesi dopo, pagherai un'imposta sulle plusvalenze a breve termine (equivalente alla propria imposta sul reddito) su $ 2, 000 guadagnato. Se lo stesso scambio ha avuto luogo in un arco temporale di due anni, si applicano le imposte sulle plusvalenze a lungo termine corrispondentineymar al proprio scaglione fiscale. Questo è lo 0% per quelli nella fascia di reddito del 10-15%, 15% per quelli nella fascia di reddito 25-35%, e 20% per quelli nelle fasce più alte.

Vendere le criptovalute che uno ha estratto invece di quelle che ha acquistato in precedenza con fiat è una storia diversa. Dal momento che stanno ricevendo dollari in cambio di input minerari che possono essere descritti solo come lavoro (e in effetti lo è con il termine "Prova di lavoro"), il profitto ricavato dalla vendita di criptovalute estratte viene tassato come reddito d'impresa. Si è anche in grado di detrarre le spese sostenute per la loro operazione di estrazione, come l'hardware del PC e l'elettricità.

Acquisti personali

Anche le tasse sull'acquisto di una tazza di caffè con la criptovaluta sono complicate. Bisogna conoscere il prezzo base del Bitcoin che hanno usato per comprare il caffè, poi sottrarlo per il costo del caffè.

Attualmente, il codice fiscale consente ai contribuenti di escludere fino a $ 200 per transazione per l'aumento del tasso di cambio in valuta estera, se il guadagno è stato derivato da un acquisto personale, come una tazza di caffè. Questa è nota come elezione de minimis. Ma non esiste una clausola “de minimis” che esenta le piccole transazioni, il che può creare un problema fiscale molto intricato se si scambia costantemente criptovalute e le si utilizza anche per acquistare beni e servizi.

Determinare quali monete sono state utilizzate per acquistare il caffè, il loro prezzo base e i relativi guadagni, e quindi ripetere questo per ogni acquisto diventa solo più complicato se anche l'acquirente scambia frequentemente monete. È quindi fondamentale ricordare di conservare tutte le informazioni sulle transazioni per ogni portafoglio digitale e valuta.

Un'altra complicazione deriva dal fatto che funziona solo con i guadagni. La dichiarazione di una perdita e l'ottenimento di una detrazione fiscale è rilevante solo per le negoziazioni di beni strumentali o per le operazioni a scopo di lucro. Se uno compra Bitcoin a $8, 000 e poi lo usa per acquistare un paio di jeans quando Bitcoin vale $ 6, 000, non possono dichiarare questa perdita sui loro moduli fiscali.

Scambiare criptovalute

Lo scambio di criptovalute espone anche gli investitori alle tasse. Stai effettivamente vendendo Bitcoin se acquisti Ethereum con esso, quindi dovrai segnalare la differenza di prezzo di Bitcoin tra quando lo hai acquistato e quando lo hai speso su Ethereum, inoltre prendi nota del prezzo di Ethereum al momento dell'acquisto per quando lo vendi in seguito.

Molti scambi aiutano i trader di criptovalute a mantenere tutte queste informazioni organizzate offrendo esportazioni gratuite di tutti i dati di trading, che un commercialista (o un diligente appassionato) può utilizzare per determinare il proprio carico fiscale. Le soluzioni blockchain sono anche adatte per registrare questi dati ed evidenziare i punti rilevanti di interesse fiscale. Piattaforme come TrustVerse dispongono di servizi di gestione patrimoniale basati su contratti intelligenti che organizzano la propria identità digitale e le proprie risorse sulla blockchain, per garantire che gli obblighi fiscali e patrimoniali siano affrontati con immutabile accuratezza secondo il proprietario del bene.

Si consiglia sempre di rivolgersi a un commercialista certificato quando si tenta di presentare per la prima volta le tasse sulle criptovalute. Sebbene possa sembrare scoraggiante affrontare una carriera di trading pluriennale, deve essere fatto, e sta diventando più facile man mano che i CPA e altri professionisti fiscali imparano di più sulle risorse crittografiche. Per adesso, l'IRS sta permettendo alle persone di abituarsi al nuovo modo di fare le cose e ha pubblicato una guida sulla modifica delle vecchie dichiarazioni dei redditi per includere la criptovaluta. I trader esperti sono già in anticipo sui loro obblighi e ora si stanno concentrando sul mercato delle criptovalute del prossimo anno senza questa nuvola di incertezza sopra le loro teste.

Articoli in Evidenza

- Bitcoin spiegato

- Guida al trading di arbitraggio di bitcoin e criptovalute per principianti

- Cosa sono i Bitcoin e i Crypto Futures? Guida per principianti

- DIFFERENZA IN DENARO E BITCOIN

- Nozioni di base su Bitcoin e oltre

- Correzione delle criptovalute stimolata da Bitcoin Cash

- Bitcoin è legale?

- Il bitcoin e la blockchain:i maiali dell'energia

- I migliori YouTuber e podcast di criptovalute da seguire

- Paesi in cui Bitcoin è legale e illegale

-

Bitcoin non è una valuta e, a meno che non lo diventi, potrebbe non valere nulla

Bitcoin non è una valuta e, a meno che non lo diventi, potrebbe non valere nulla Bitcoin è in declino. Non il suo prezzo, che è aumentato del 900% questanno e (al momento in cui scriviamo) supera i 12 dollari, 000 per unità, ma il suo uso effettivo come valuta. E questo rende il s...

-

Come giocare a Bitcoin e azioni Bitcoin in questo momento

Come giocare a Bitcoin e azioni Bitcoin in questo momento Chris Johnson Che settimana... Gli investitori hanno accolto con favore lexchange di criptovalute leader nel mondo, Coinbase Global Inc. (NASDAQ:MONETA), al mercato su una nota alta mercoledì sco...