Lista di controllo per la pianificazione patrimoniale:3 passaggi chiave per realizzare un piano di successo

Può essere facile trascurare, ma un piano patrimoniale è essenziale per quasi tutti, se hai molti soldi o poco. Un piano successorio indica ai tuoi eredi e ai tribunali come suddividere i tuoi beni, ma aiuta anche a proteggere i tuoi cari da inutili fastidi e spese, nonché potenzialmente mesi, anche anni, legato al sistema giudiziario che regola il tuo patrimonio.

"Costruire un solido piano patrimoniale può essere molto vantaggioso per te e i tuoi cari e aiuterà a ridurre al minimo il processo di successione, spese, ritardi, e perdita della privacy, "dice Brett Gersack, un consulente patrimoniale presso Halbert Hargrove a Bellevue, Washington. “Se fatto correttamente, il piano patrimoniale può aiutare a ridurre significativamente l'importo delle tasse e delle tasse che l'eredità deve alla morte”.

Un solido piano immobiliare può essere relativamente semplice da stabilire, e in alcuni casi, puoi anche crearne uno con un costo relativamente basso. Ecco le cose di cui hai bisogno in un piano patrimoniale e un elemento bonus che può fornire maggiore flessibilità e aiutarti a risolvere il tuo patrimonio più rapidamente.

3 cose di cui hai bisogno in ogni buon piano immobiliare

Un buon piano immobiliare ha almeno tre elementi:un testamento, una procura e una direttiva anticipata sull'assistenza sanitaria - e ciascuna ha uno scopo diverso:

Una volontà

Il testamento è la pietra angolare del tuo piano patrimoniale, e indirizza le tue risorse a essere distribuite come meglio credi. Tutti hanno bisogno di una volontà, anche se è semplice. Se non fai altro nella pianificazione della tua proprietà, almeno creare un testamento, in modo che tu non muoia intestato e lasci la decisione ai tribunali.

“L'errore più grande che puoi fare è morire intestato, "dice Michael Landsberg, CPA, PCP, preside di Homrich Berg, un gestore patrimoniale ad Atlanta. "Sarà costoso e richiederà tempo [per i tuoi eredi]."

Hai bisogno di pensare a tutto ciò di cui vuoi prenderti cura quando non sei più qui, dice Landsberg. Assicurati che tutto sia spiegato al meglio delle tue capacità e di aver elencato tutti i tuoi account. "Non vuoi che sia una grande caccia al tesoro una volta che te ne sei andato, " lui dice.

Mentre i conti finanziari sono certamente un aspetto importante di un testamento, specifica anche i tuoi piani in altre aree, pure.

“Se hai un figlio minorenne, uno dei passaggi più importanti del piano successorio è nominare un tutore che si occupi di loro, "dice Gersak. "Tipicamente, il tutore del tuo bambino è anche il conservatore che gestirà i beni finanziari del bambino fino al raggiungimento della maggiore età, 18 o 21 anni”.

Mentre le proprietà più complesse richiedono un avvocato, le basi di un testamento sono semplici. Infatti, non è particolarmente difficile redigere un testamento e alcune risorse online ti aiuteranno a farlo gratuitamente.

Una procura

Una procura può dare a qualcuno la possibilità di occuparsi dei tuoi affari mentre sei ancora in vita. Una procura finanziaria può aiutare se sei inabile e non sei in grado di gestire le tue finanze o pagare le bollette, Per esempio. Nel frattempo, una procura medica può aiutare una persona cara a prendersi cura delle decisioni sanitarie per tuo conto.

“Puoi conferire a una procura finanziaria tanto o poco potere sui tuoi affari finanziari quanto desideri, "dice Gersak. "È importante che quando stabilisci questo documento che tu abbia una conversazione con la tua procura in modo che, se mai fosse chiamato, hanno una buona comprensione di ciò che possono e non possono fare finanziariamente per te. "

Nel frattempo, una procura sanitaria consente a una persona di prendere decisioni sanitarie se non sei in grado di farlo.

"Consiglio a tutti i miei clienti di discuterne con la persona prima di elencarli come procura medica per assicurarsi che si sentano a proprio agio nel prendere le decisioni mediche per te, "dice Gersak.

Una direttiva sanitaria anticipata

Una direttiva sanitaria anticipata chiarisce alla comunità medica come vuoi che gestiscano le tue decisioni relative alla salute se non sei in grado di scegliere o comunicare consapevolmente. Per esempio, puoi specificare in anticipo se essere rianimato.

“Questo è un documento legale che elencherà i trattamenti medici che vorresti e non vorresti, "dice Gersak. “È anche usato come guida per la tua famiglia per aiutarli a prendere decisioni basate sui tuoi desideri, sul mantenimento della qualità della vita, gestione del dolore, e cure di fine vita”.

Un trust può essere un ottimo strumento di pianificazione patrimoniale

Queste tre cose sono i requisiti minimi per un solido piano patrimoniale, ma potresti aver bisogno di più, a seconda delle circostanze specifiche e del modo in cui desideri che i tuoi ultimi desideri vengano eseguiti.

Ed è qui che una fiducia può aiutarti. Mentre un trust può suonare come la provincia dei molto ricchi, possono effettivamente essere utili per chi ha mezzi più modesti. Un esperto suggerisce che quelli con una proprietà stimata di appena $ 150, 000 potrebbero beneficiare dell'uso di un trust.

Un trust può aiutare ad accelerare una proprietà attraverso la successione, riducendo al minimo i fastidi e il tempo. Possono essere utilizzati anche in aggiunta a un testamento per dirigere i tuoi beni, se vanno ai propri cari o sono diretti a un'eredità caritatevole.

Un trust offre anche la possibilità di controllare come verranno distribuiti i tuoi soldi o le tue risorse. Questo è importante se il beneficiario è un figlio minorenne o qualcuno che non può gestire correttamente il denaro.

Esistono vari tipi di trust, e ciascuno consente di utilizzare la struttura legale per realizzare alcuni obiettivi. Alcuni trust possono consentire di ridurre al minimo le tasse di successione e le spese di giudizio, proteggi i beni dai creditori o dagli ex coniugi e mantieni il tuo patrimonio privato evitando la successione.

I trust possono essere più complessi dei testamenti, e in genere richiedono l'aiuto di un avvocato, soprattutto se hai requisiti complicati oltre a un trust revocabile di base. Dovrai anche considerare come la tua volontà e un trust potrebbero lavorare insieme per creare un piano patrimoniale più facile per i tuoi eredi.

5 cose a cui fare attenzione con un piano immobiliare

Mentre stai preparando il tuo piano immobiliare, vorrai considerare attentamente tutto, e ciò significa che potrebbe volerci un po' di tempo per completare il tuo piano. Ecco cinque cose a cui prestare attenzione lungo la strada.

1. Pianifica ora la tua proprietà

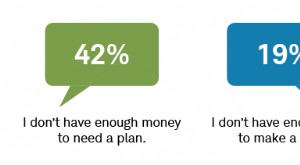

“Due adulti su tre non hanno volontà, "dice Mark Kravietz, socio amministratore e fondatore di ALINE Wealth nell'area metropolitana di New York City. "Ho avuto molte conversazioni con adulti che non hanno fatto alcuna pianificazione e mi dicono 'Ci penso io'. Alcuni temono che se fanno la pianificazione, stanno ammettendo a se stessi la loro mortalità”.

Certo, non sono solo i vecchi e gli infermi che hanno bisogno di un piano patrimoniale. Tutti hanno bisogno di una volontà affinché i loro ultimi desideri siano rispettati, sapendo che l'imprevisto può accadere in qualsiasi momento.

2. Specifica chi si prende cura dei tuoi figli

Sebbene i testamenti possano in genere concentrarsi su ciò che accade alle tue attività finanziarie, dovrai anche specificare cosa succede a eventuali figli minorenni al momento della tua scomparsa, ovvero chi si prende cura di loro.

“Se hanno figli minorenni, hanno bisogno di determinare chi sarebbe un tutore per quel bambino e dove vivrà quel bambino, "dice Kravietz.

“Se non hai una volontà, i tribunali decideranno chi si prenderà cura dei tuoi figli, che potrebbe essere un familiare o un tutore nominato dallo Stato, "dice Gersak.

Se non vuoi che lo stato prenda la decisione, dovrai specificare i tuoi desideri nel testamento.

3. Chiedi agli esecutori testamentari se sono disposti e in grado

Un esecutore testamentario esegue la tua volontà o fiducia, e può essere un compito arduo quando arriva il momento. Implica la distribuzione del denaro in conformità con le disposizioni del documento e la garanzia che la proprietà sia governata correttamente attraverso il sistema legale.

Quindi vorrai essere sicuro di aver nominato uno o più esecutori esecutori all'altezza del compito. Ciò significa che dovrai parlare con loro e assicurarti che siano disposti e in grado di agire.

4. Considera se vuoi lasciare tutto ai tuoi figli

“Molte giovani famiglie semplicemente danno tutti i loro beni ai loro figli al passaggio, "dice Gersak. “Il problema con quella strategia è, se i genitori muoiono quando i figli sono piccoli, e non stabiliscono i giusti trust, i ragazzi hanno accesso a tutti i soldi quando raggiungono la maggiore età, 18 o 21 anni. Questo potrebbe finire per essere una notevole quantità di denaro che un giovane adulto può ereditare senza clausole".

"Dico ai miei clienti di pensare davvero a quanto vogliono dare ai loro figli e a che età hanno accesso ai soldi se dovesse succedere loro qualcosa, "dice Gersak. "Questi sono i tipi di domande su cui devono riflettere molto e a lungo per assicurarsi che il loro piano immobiliare sia esattamente come desideravano".

5. Mantieni aggiornato il tuo piano immobiliare

Quindi hai impostato il tuo piano immobiliare e sei a posto? Bene, vale la pena rivedere il tuo piano di tanto in tanto. Landsberg suggerisce che dovresti dare un'occhiata ogni cinque anni per essere sicuro che tutto sia ancora come lo intendi e che le leggi fiscali non siano cambiate nel frattempo.

Il tuo piano potrebbe essere molto obsoleto, a seconda delle modifiche da quando l'hai redatto per la prima volta.

“Nel rivedere la procura di un cliente di recente, abbiamo scoperto che aveva elencato la sua ex moglie da cui aveva divorziato per oltre 20 anni, "dice Gersak. "Era molto sorpreso che fosse ancora nell'elenco e ha immediatamente rivisto e aggiornato tutti i documenti del suo piano patrimoniale con il suo avvocato".

Linea di fondo

Può essere difficile per alcune persone creare un piano patrimoniale, perché li costringe a pensare alla propria mortalità, che non è qualcosa che la maggior parte delle persone si diverte a fare. Ma la pianificazione patrimoniale può anche essere un processo in cui mostri agli amici e alla famiglia nella tua vita quanto tieni a loro e come li hai ricordati con determinati beni o oggetti. È anche un modo per garantire che i tuoi cari non abbiano mesi di lavoro per gestire la tua proprietà.

“I tuoi documenti di pianificazione patrimoniale non fanno per te, sono per chi resta indietro, "dice Landsberg.

andare in pensione

- #freshstart2017:pianifica i tuoi pasti

- Pianificazione patrimoniale in Canada

- Lista di controllo definitiva per il conteggio dell'inventario fisico in 24 passaggi

- Concentrarsi sul processo di pianificazione finanziaria

- Avere un solido piano finanziario è la chiave

- Pianificazione patrimoniale:tutto ciò che devi sapere

- 8 passaggi per creare un solido piano finanziario

- Pianificazione patrimoniale con assicurazione sulla vita

- Lista di controllo per la preparazione delle tasse del piano pensionistico

- Pianificare la pensione:3 passaggi che non puoi permetterti di perdere

-

Compie 40 anni? Passi finanziari chiave da intraprendere

Compie 40 anni? Passi finanziari chiave da intraprendere Compi 40 anni? Molte persone affermano che i loro 40 anni sono il miglior decennio della loro vita. Per renderlo il miglior decennio della tua vita, ecco alcuni suggerimenti finanziari chiave che puoi...

-

5 passaggi per realizzare un profitto nel trading di petrolio greggio

5 passaggi per realizzare un profitto nel trading di petrolio greggio Il commercio di petrolio greggio offre eccellenti opportunità di profitto in quasi tutte le condizioni di mercato grazie alla sua posizione unica allinterno dei sistemi economici e politici del mondo....